通达系|快递的最后一战( 三 )

文章插图

快递市场CR6市场份额分布

“价格战”这个词,听起来简单粗暴,但其实是门技术活。中通的后来居上,实际上是一场长期准备、精心谋划的反攻:

1)超前布局省际班车。2005年,中通率先开通了杭州到广州、杭州到北京两条跨省班车,避开了飞机不能运化妆品和铁路有时刻限制的缺点,成本也更低。随后,中通将车辆外包转为自己投资买车,并且给所有车辆都装上了GPS定位。2005年底,中通全网每天收件量同比大涨60%。

2)通过派费平衡利益。为了避免东部扎堆内卷、西部没人送货的情况,中通在2009年提出了“有偿派送”方案,并且划分了ABCD四个派费等级,加大对欠发达地区的激励。比如西藏是4元,新疆是2.5到3元,华东只有1.5元,用高额激励提高末端服务质量,扩大了市场份额。

3)来了就是自家兄弟。2010年开始,中通通过股权置换将原先加盟的转运中心变成直营,同时鼓励员工投资干线车队,按利润分红,把员工都变成自家兄弟,通过全员持股形成利益共同体。各家快递公司IPO前,中通的高管与员工持股达到26.5%,圆通和韵达只有2.25%和2.19%,申通为0。

做完了这些准备工作,2013年初,中通又引入红杉作为投资人,为价格战补充了弹药。以DHL、UPS和联邦快递为代表的海外快递品牌,经过了一轮社会主义价格战的洗礼,迅速被边缘化。

到了2017年左右,中国快递行业迎来了一个重大的时间节点:快递结束了业务量年均增长50%的甜蜜时光,增速一下腰斩到了25%左右。行业的蛋糕缩水,想要继续扩大份额,就只能继续抢了,这也是2018年后新二轮惨烈价格战的直接导火索。

与第一轮不同的是,2018年后头部快递公司大多都已经跨过了“2000万日单量”的阈值,手握明显的成本优势;另一方面,随着行业增长日趋稳定,头部公司网络效应日益明显,新玩家入场的成本越来越高。换句话说,走向寡头垄断只是时间问题。

因此,2018开始的第二轮价格战,也就成了寡头对中小快递的一次收割:你降多少我降多少,我降多少你也只能降多少,反正先扛不住的是你。

剧本也确实是这样写的:2019年3月,国通快递全网停工,所有员工放假;一个月后,全峰快递终止业务,最后44辆卡车被拍卖;6月,优速快递被普洛斯系收购,全一快递则在10月终止业务;凡客旗下的如风达与唯品会旗下的品骏快递也相继终止业务。

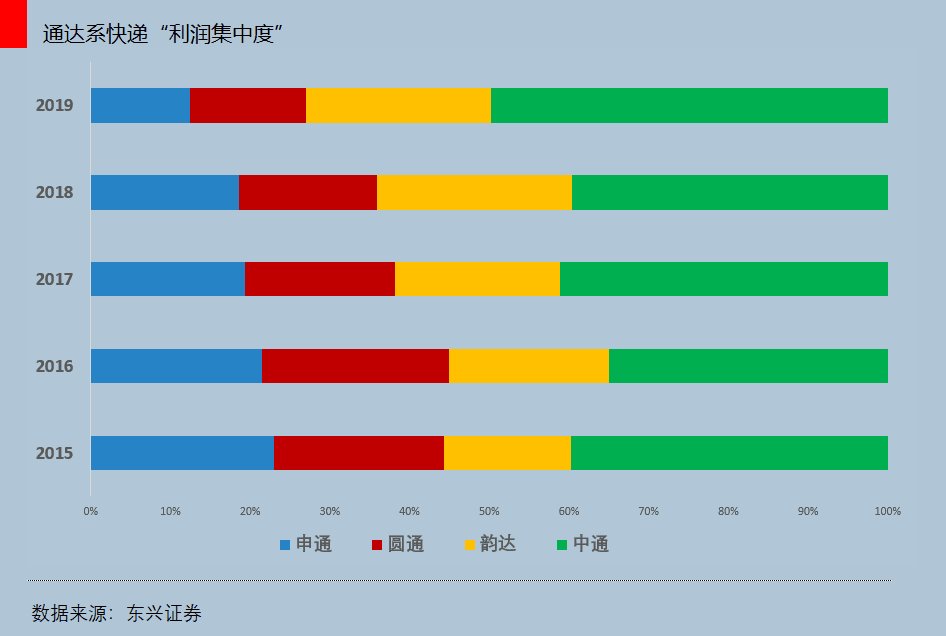

随着中小快递陆续退场,快递市场的集中度在2019年达到顶峰,6大寡头(四通一达+顺丰,不包括京东)分享了超过80%的市场份额。在长达十年的价格战中,中通成了电商件领域最大的赢家:2019年,中通的利润占据了“三通一达”的总利润的49.8%。

文章插图

通达系快递公司“利润集中度”,东兴证券

复盘快递业的十年价格战就会发现:时效件市场竞争相对缓和,电商件市场战事激烈,而决定电商件领域成败的唯一因素,其实就是对成本的控制。谁能做到成本比所有人都低,谁就能最终获得最大的份额,这也是中通从落后到领跑的最大秘密。

但问题是:武功再高,也怕菜刀,如果有人就是持续亏钱跟你打怎么办?

03激化:从“6进3”,到“9进3”

达到“日均订单达到2000万”这个阈值,中通花了16年,韵达花了19年,圆通花了18年,申通花了25年,而极兔快递只用了10个月。

2020年3月,通过“借壳”龙邦快递拿到许可证的极兔快递,在快递业的宇宙中心义乌起网,直接把义乌的快递价格打到了1元以下。在这之前,只有中通曾把单票价格做到了1.2元的低价,义乌的割肉价也一度惊动义乌邮管局“打招呼”:不得用远低于成本价格进行倾销。

对快递公司来说,1元几乎已经是成本的极限,如果再降价就要亏损。但这也是极兔的策略:送一单亏一单,用亏损换份额。

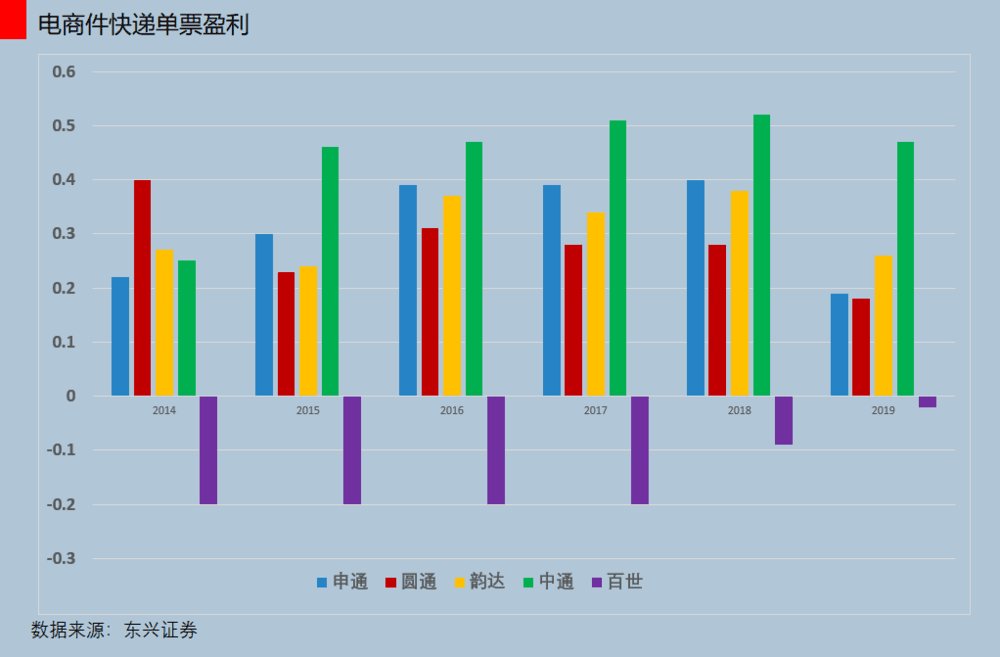

极兔的亏本价格战并非没有先例:2007年才创立的百世汇通为了迅速提升市场份额,不惜赔本经营,单票收入低得无法覆盖自己的成本,一直在用烧钱换市场份额,2016年到2018年,百世总共亏了17亿。直到2019年,百世的单票盈利依然为负。

文章插图

三通一达与百世的单票盈利,东兴证券

百世能在持续亏损中能活下来,全靠有阿里爸爸的助攻:百世的八次融资里,阿里参与了六次,上市前,阿里总共持有了百世约30%的股权。相比百世,极兔除了有东南亚总部持续输血和外部融资补充弹药,还有两条大腿:

- 华为鸿蒙系统|华为汽车战略布局,进入汽车行业的底气来自哪里?(车车佳)

- 华为鸿蒙系统|鸿蒙是安卓“换皮”产品?一亿多用户,难道还不足以说明问题

- 华为鸿蒙系统|都2021年底了,为何Mate40Pro还是目前公认最好用的“安卓”手机

- 显卡|田言梦语:你会买RTX 40系列“空气”显卡吗?

- oppo reno|到OPPO线下体验了一番,终于知道Reno7系列为什么卖得这么好了

- oppo reno|15分钟破亿!OPPO Reno7系列首销火爆,至高补贴1300元

- 自动化|微软自带“神器”,可让系统自动化!你让它做啥就做啥

- 显卡|?灵耀Pro14 流星白惊艳登场, RTX 30系显卡的14寸轻薄本,赚翻!

- 英伟达|Linux下使用KVM虚拟机安装华为OpenEuler系统

- Windows11|Windows 11 操作系统已经完全取消了 Windows 8 时代的动态磁贴