拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击

傻大方提示您本文标题是:《拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击》。来源是。

拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击。富士康|冲击|发行|股份有限公司|发行方式|创新---

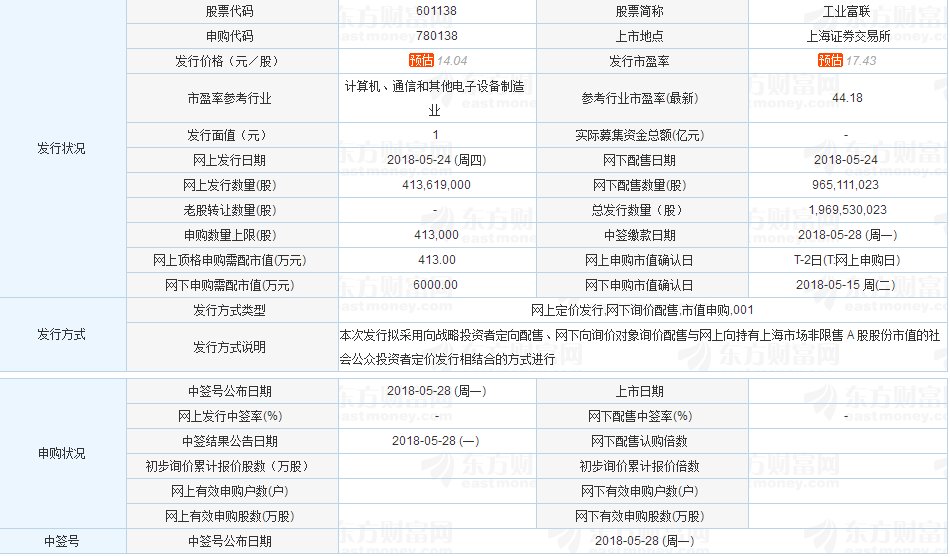

摘要【拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击】富士康正式披露招股说明书,拟发行约19.70亿股,占发行后总股本的10%。网下、网上申购时间为5月24日,中签号公布日为5月28日。中金公司担任发行保荐人,股票简称“工业富联”。(证券日报)

点击查看>>>工业富联新股详细资料

拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击。富士康|冲击|发行|股份有限公司|发行方式|创新---

《证券日报》采访人员获悉,富士康工业互联网股份有限公司今日正式披露《首次公开发行A股股票招股说明书》、股票发行安排及初步询价公告。招股说明书显示,富士康拟发行约19.70亿股,占发行后总股本的10%。中国国际金融股份有限公司担任发行保荐人(主承销商),股票简称“工业富联”。网下、网上申购时间为5月24日,中签号公布日为5月28日。

富士康|冲击|发行|股份有限公司|发行方式|创新---傻大方小编总结的关键词

本次发行中,战略投资者的选择在充分考虑投资者资质以及和发行人长期战略合作关系等因素后综合确定,主要包括具有良好市场声誉和市场影响力,代表广泛公众利益的投资者;大型国有企业或其下属企业、大型保险公司或其下属企业、国家级投资基金等具有较强资金实力的投资者;与发行人具备战略合作关系或长期合作愿景,且有意愿长期持股的投资者。

尤其值得注意的是,本次战略投资者获配的股票中,50%的股份锁定期为12个月,50%的股份锁定期为18个月。其中,为体现与公司的战略合作意向,部分投资者可自愿延长其全部股份锁定期至不低于36个月。

此次网下发行中的70%将锁定1年,只要参与网下申购的投资者无选择权是否锁定,必须认可该条件。该措施既维护上市后二级市场稳定,保护中小投资者的利益,同时又引导投资者真正进行价值投资,认同公司的投资价值。

业内人士表示,富士康启动战略配售有三方面积极意义。一是大大减少对市场资金的占有,减少对市场的冲击;二是更有利于公司未来上市后二级市场的维稳,保护中小投资者的利益;三是让更多人享受到“独角兽”优质、稀缺资源的红利;四是对公司长期发展具有重要意义。

证监会5月11日核准了富士康工业互联网股份有限公司的首发申请,但未明确募资金额。川财证券策略首席邓利军5月13日在接受《证券日报》采访人员采访时表示,这显示一方面监管层对“独角兽”上市的支持意愿不变,但另一方面对市场的冲击希望降低和可控。

相关报道>>>

拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击。富士康|冲击|发行|股份有限公司|发行方式|创新---

深夜批文!富士康来了 募资多少?何时发行?下周是时间窗!

富士康深夜获IPO批文却没公布融资额 猜猜能打几折?

富士康深夜获证监会发行批文!郭台铭沾谁的光?示好苹果?三大悬念待解!

投资机会>>>

拟发行约19.7亿股!富士康创新发行方式 大面积锁股减冲击。富士康|冲击|发行|股份有限公司|发行方式|创新---

富士康IPO获批提升相关概念想象空间 机构集中力荐17只潜力股

- 天天都有"申购量不够"而延长发行的企业债!债市这些变

- 这么快!高层住宅+小户型洋房!富士康科技小镇揭开神秘面纱

- 富士康员工恐“万村计划”推高租金 万科回应改造前后租金处同等

- 6只独角兽基金已快速获批发行 可能存在的风险一定要看!

- 万科“泊寓”大力整改深圳城中村项目,员工却要富士康“买单”!

- 富士康不少员工都去外面租房,为何越来越多人搬回宿舍住

- 奇怪不奇怪, 富士康门外的香烟论根卖, 真实原因却一点也不意外

- 证监会:受理首发及发行存托凭证企业310家 已过会28家

- 小米发行或CDR超50亿美元 巨额亏损事出有因

- 小米发行CDR、软银高层变动以及中国启动对三星的调查