隔膜的技术路线主要分为干法和湿法,目前湿法隔膜为主流。

隔膜在储能领域也是不可或缺的材料,未来隔膜轻薄化是开发的一大趋势。

隔膜投资的风险点主要在于未来固态电池中电解质承担了分隔正负极的作用,而无需用传统隔膜,但纯固态电池大规模商用尚早,隔膜短中期仍是高壁垒、广泛使用的材料。

此外,隔膜的设备基本为进口,也可以关注锂电隔膜设备国产化机会。

文章插图

5. 其他

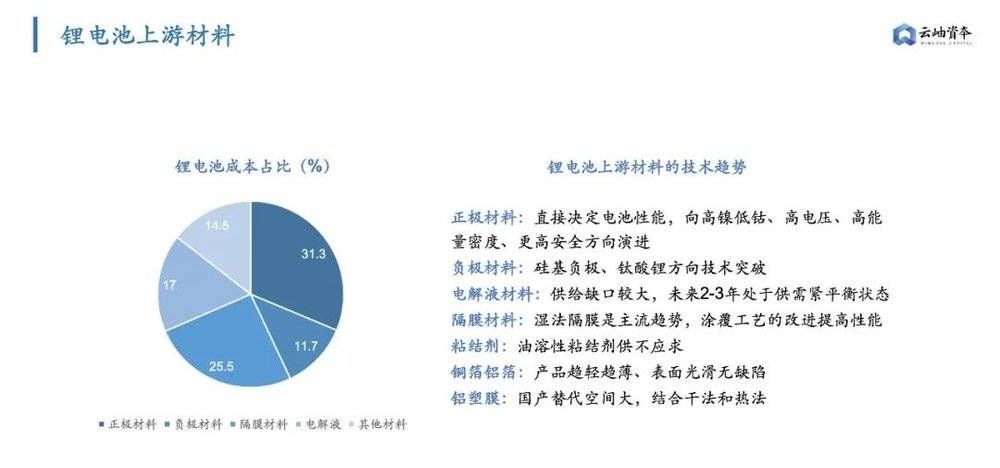

除了正负极材料、电解液、隔膜四大主材,铝塑膜、铜箔(负极用)/铝箔(正极用)、粘结剂等也是值得关注的关键材料。如铝塑膜受软包电池渗透率提升和储能利好,成为锂电材料中新的热点。

铝塑膜长期由日本昭和电工、DNP等日韩企业垄断,国产率低,是技术壁垒最高的锂电材料之一。主要技术路线为干法和热法,但各有优劣势,干法铝塑膜深冲性能好,但耐电解液和抗水性能不及热法;热法铝塑膜耐电解液腐蚀性能好,但冲深成型性能差。因此也有新的厂商另辟蹊径,如锂盾材料自主研发出非极性微波锚固法多相界面一体化铝塑膜,将干法和热法优势结合。

文章插图

(三)从精细化工到大化工供应:解决供需矛盾

除了每种原材料本身的技术进步外,应对下游大规模需求,锂电材料还需从精细化工向大化工产业转,才能维持健康、可持续的供需关系。

近年来,越来越多的“局外化工巨头”正在加速搅局,如巴斯夫与杉杉合资成立巴斯夫杉杉,万华化学投建5万吨磷酸铁锂正极材料一体化项目,新洋丰、龙佰集团、中核钛白等磷化工和钛白粉企业也宣布投建磷酸铁、LFP材料项目。可以说,锂电材料正经历的不仅仅是“局内人”的内卷。

未来,传统精细化工的生产方式将不再适用,小而美的材料商也难以继续奇货可居,来自外围大化工企业的降维打击正在考验每个材料上的运营能力和创新能力。

二、制造:亟需高效的优质产能及智能制造

(一)锂电设备:一体化、自动化和一致性

随着锂电扩产潮的到来,锂电设备受益明显。据统计,2021年中国动力锂电池累计装机量达154.5GWh,同比累计上升153.1%,而TOP10企业规划产能合计已接近2.1TWh。按照动力电池单GWh设备投资额约为2亿元测算,预计2021-2025年新增锂电设备市场需求将超4000亿元。

在强订单需求下,具备规模化供应能力的厂商有限,锂电池的扩产周期较长,从厂房建设到确认验收一般需要2-3年建设期,其中设备从采购生产到验收确认收入也需要12-18个月的时间,这就意味着锂电设备的收入增长相对迟滞,投资者可根据在手订单有效预测未来收入。

从今年各家锂电厂商2021年中报披露的在手订单来看,大部分锂电设备商在上半年的新签订单或者在手订单就已经超去年全年的收入,先导智能更是仅上半年就新签订单92亿元,几乎是2020年收入的两倍。面对大量的订单堆积,交付能力成了关键。

文章插图

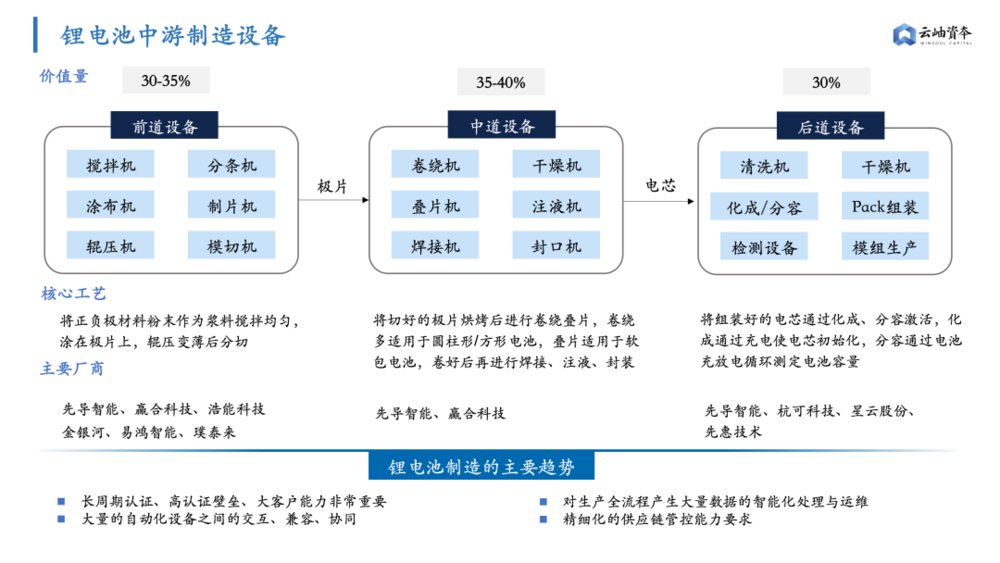

从生产工序上来看,锂电设备主要分为前道设备、中道设备和后道设备。前道制作极片,中道制作电芯,后道制作模组和电池pack。整体主要包括涂布、辊压、分切、卷绕、叠片、注液、焊接、分容化成、组装、检测等工序。

由于生产工序非常多且不同工序需要的核心技术不同,大多数厂商仅能卡位2-3个工序,目前前中后道都能覆盖的仅先导智能和赢合科技两家企业。

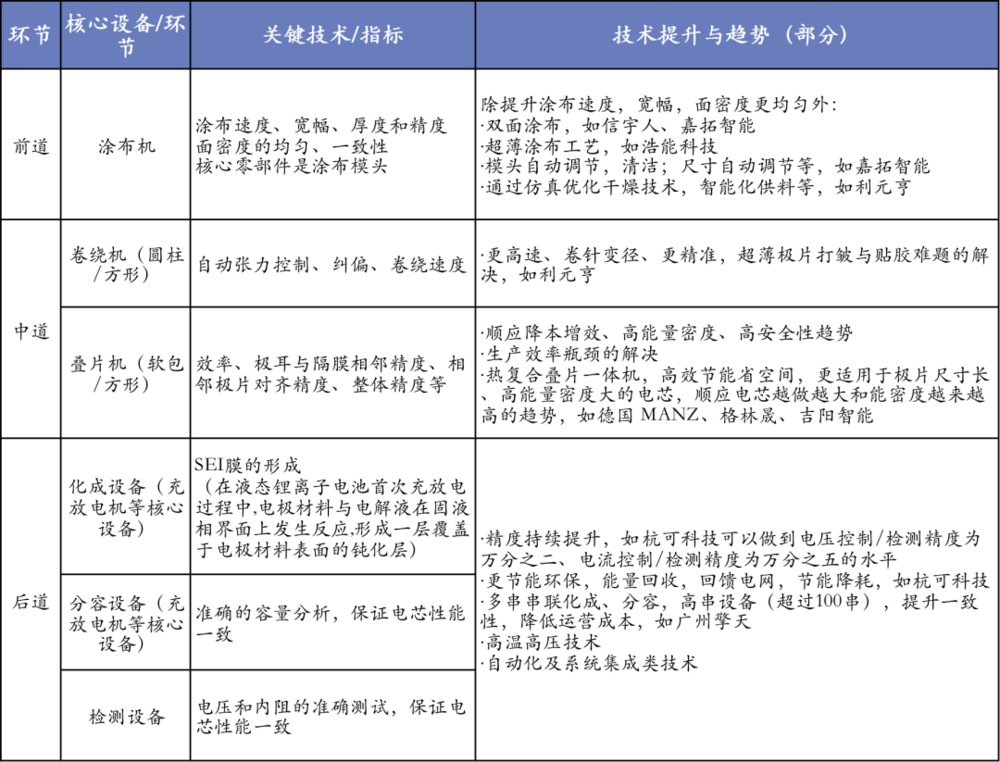

各类设备的关键技术及进步趋势如下:

文章插图

除了追求各环节工艺的精进,一体化、自动化和更高的一致性是锂电设备的主要趋势。

锂电池生产的工序非常琐碎,单纯的一两道工序线速度提升并不能带动整个生产效率,若能将前后工序一体化则能直接减少物料搬运的时间,降低生产成本,提升物料一致性。因此近年来许多领先的锂电设备厂商都在主打自己的一体机,如辊压分切一体机、激光模切卷绕一体机、切叠一体机等,预计未来一体机在锂电设备中的渗透率会越来越高。

- 磷酸铁锂|6000亿扩产潮,高景气周期下锂电产业链机遇梳理

- 锂电池|比发电机还猛!2000W大功率,220V交流电,售价近一万户外电源

- 三元锂电池|全固态电池的量产离我们还有多远

- MBA中国网|把握RCEP新机遇 老挝国家工商会考察大龙网

- 英特尔|华为哈勃、小米长江,都在布局半导体产业链,孰强孰弱?

- 中航锂电|1 月国内动力电池厂商排行榜:宁德时代第一,比亚迪第二

- 锂电池|钛媒体科股早知道:1月国内风机招标大增266%;首批高能量密度锂电产品问世,该材料理论比容量10倍于石墨

- 电池|锂电黑科技加速负极革命,狂人马斯克再造传奇?

- 腾讯|科学家研发了一种新型的固态锂电池,不会着火更安全!

- 电子产业|科技巨头纷纷入局造车,中国汽车和电子产业迎来双升级机遇