利润率|美团大跌,市场需要的故事变了( 二 )

于是,我们也就不难理解2021年Q3为何在广告营销类收入占比上升之时,环比的经营利润率却在下降了,如果要保增长就要保用户,而获客效率随着人口红利的稀释而降低,只能再次充值市场费用,稀释盈利性。

这可能就是外卖经营性利润率下行的主要原因,也暗示外卖这一基石业务为新兴业务输送“燃油”能力是有一个总额度的。

这就又引来了一个新的问题,外卖的薄利与成长性众所周知,是否可以将外卖作定位导流产品,再通过其他业务获得溢价呢?持此观点者甚众,甚至产生了“外卖低价值论”,但事实真的如此吗?

我们必须得承认,就目前情况到店和酒旅部分是除外卖最成功的业务,不仅成长性好,且盈利性优良,从外卖高频打出了低频的酒旅业务,这也说明美团确实是一家优秀公司,但我们今天不看到店和酒旅业务,只看创新业务。

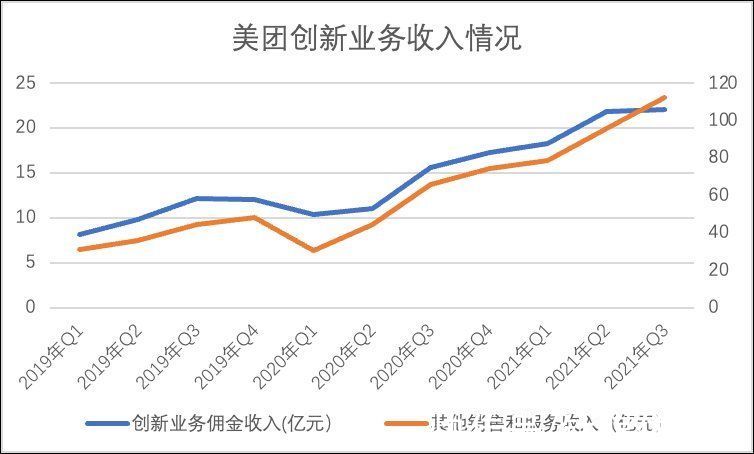

文章插图

上图为美团创新业务的收入和经营性利润的走势情况,两条折线的中间地带为期间成本和费用,在2020年中之前,该中间地带大致稳定,亏损也都在可控范围,对损益表影响相对较小,但自此之后,两条线则明显放大,成本和费用急剧拉升。

如上马买菜和社区团购等新业务之后,在庞大的资本性投入之下,为争夺市场份额就需要同步的诸多费用,如补贴大战,如运营成本等等。

当我们将注意力放在创新业务的盈利性上时,总会有反对声音站出来批判“格局太小”,并认为作为一家卓越公司是可以牺牲掉短期的盈利性,应该眼光长远。

如果用美团过去历史来证明,以上格局论确实很有道理,但我们不要忽略前提条件,美团之所以能在百团大战到外卖厮杀中胜出,固然有管理层的坚守,执着和格局的因素,但我们也必须强调,彼时资本市场的火热给了企业牺牲利润争长远的胆量和底气,只要融资能力跟得上,补贴和牺牲利润就能走下去,且融资规模一次大过一次。

如今市场发生了很多变化,一方面在在全球加息的背景下,资本市场的估值逻辑正在发生变化,由侧重成长型开始向价值型转移,这也是在2021年之前我们对美团以看好为主的主要原因,彼时只要保住了成长性,讲好成长的故事,市场自然就可给予很高的溢价,但如今估值逻辑变化,只是成长已经很难打动市场,这也是近来美团股价回调的重要原因。

可以说,或许2021年创新业务对美团是加分项,那么2022年就可能是扣分项,这是我们尤其要警惕的。

文章插图

我们也整理了创新业务佣金与销售服务类收入的增长情况,尤其佣金收入在Q3出现了环比增长停滞,这是不应该的,联系到社区团购等业务在近几个季度面临很大的争议,此部分业务能否持续高速进行尚需要观察。

如果用“格局论”的假设来验证,我们确实看到了一个高速增长的业务,但利润或者短期的前景是不确切的,再进一步探讨,尽管外卖是低利润率的辛苦钱,但集腋成裘,当期利润也是个庞大的数字,在市场估值中不重点去看已经织成的“裘”,却将眼光定在看不见的新业务上,这确实不是审慎投资者的风格。

再进一步说的话,所有业务固然都有成功的机会,但其中风险更应该让企业和管理者去承担,作为投资者在这个时候应该以审慎态度观察,而不是自我强化。

我也从不否认美团管理和运营能力的非凡,但仅以“看人”投资也是不客观的。

那么对于美团,当下与当年包打一切的时候又有何不同呢?

我们从资本结构入手,如前文所言,在过去很长一段时间美团主要以股权融资为主,债务融资占比极低,如在2019年,当资本公积超过2600亿时,非流动负债仅在百亿级别(2020年后开始有应付票据)。

此模式的特点为:

其一,以股权融资为主,等于卖股票给投资者,在股价处于成长性之时可吸引投资者,以最少稀释换来最大现金,如2021年美团还通过股权融资向腾讯募资14亿美金,每股成本高达273.78港元,但如果在股票估值能力萎靡之时仍然用此办法,每股成本下降,那就要考虑EPS的稀释问题了;

其二,债务融资占比低,理论上降低了负债率,但如果再继续加大借债融资,就会产生比较大的财务成本,对利润会造成比较大的影响;

为证明融资能力对业务的重要性,我们又整理了美团融资和投资性现金流情况,见下图

- 美团|社区团购日砸6000万,美团下沉走得辛苦

- 美团|暴跌1632亿后,王兴不想看到的结果出现!

- 美团团长|当了7天美团团长,挣了30块钱,我悟了

- 三星|监管机构要求美团、饿了么削减向餐厅收取的费用

- 配音|有关部门下调外卖商家服务费,某团外卖股价大跌1600亿

- 美团|美团“渡劫”:一纸令下,成了“公用事业”?

- 腾讯|美团跌完腾讯跌,发生了啥?

- 美团|美团不就一个中介平台吗?每年74亿研发资金,请问都研发了啥?

- 美团|互联网三大“毒药”业务:烧掉数千亿,还没找到出路

- 曲面屏|大跌1700元!144Hz超曲面屏+三主摄+120W闪充,依然能打!