傻大方提示您本文标题是:《低波行业继续表现优异》。来源是。

低波行业继续表现优异。波动率|升贴水|收益率|ic|表现---

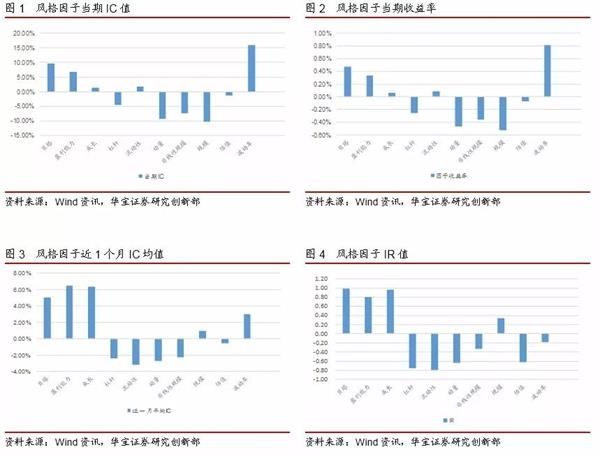

多因子选股方面,从当期IC值来看,波动率、规模以及贝塔三个因子表现较好,绝对值依次为15.99%、10.22%、9.65%,风格因子的当期收益率也显示这三个因子表现较好。从当期IC值的正负号来看,波动率和贝塔因子为正,规模因子为负,表明高波动率以及高贝塔的股票近期表现较好,规模因子指向小盘,说明小盘股近期更受市场青睐。从近一个月IC均值来看,高盈利、高成长的股票近期表现较好。

市场风格方面,依据大小盘强弱指数并融合基本面信息构建的大小盘轮动策略本月继续指向小盘风格。

多因子行业配置方面,过去一周申万一级28个行业中,食品饮料、采掘、休闲服务、有色金属以及家用电器涨幅排名靠前;国防军工、通信、计算机、钢铁以及综合排名靠后。从因子收益率来看,过去5个交易日动量因子收益率为负,低波动率和行业景气度因子收益率为正,说明前期涨幅较大的行业近期有所回撤,但低波动和行业景气度靠前的板块表现相对较好。多因子行业配置策略组合过去5日收益率为2.12%,相较与中证500指数超额收益为-0.08%。 5月,多因子行业配置策略推荐配置医药生物、纺织服装、计算机、国防军工以及公用事业。

PB-ROE选股策略过去5日收益率为2.09%,相较于万得全A指数超额收益率为-0.04%;过去20日收益率为-5.02%,录得超额收益率-3.40%;5月,该选股策略行业分布主要集中在房地产、化工、采掘以及钢铁板块。

市场中性策略方面,当前IC、IF以及IH三个合约年化贴水率5日均值为-12.13%、-3.37%、0.63%,基于上证50指数成分股、沪深300指数成分股以及中证500指数成分股选股并对冲的市场中性策略过去5日收益率分别为:0.48%、-0.16%、-0.03%;基于全市场选股,分别采用IF及IC合约对冲的市场中性策略过去5日收益率分别为:-0.28%、0.51%。

总体来看,多因子选股显示过去5个交易日高波动率以及高贝塔的股票近期表现较好,规模因子指向小盘,说明小盘股近期更受市场青睐,从近一个月来看高盈利、高成长的股票表现较好;行业配置方面,行业呈现反转效应,前期涨幅较大的行业近期有所回撤,但低波动和行业景气度靠前的板块表现相对较好。选股策略方面,以业绩和估值为核心的PB-ROE选股策略有所回撤;市场中性策略方面期货合约均呈贴水状态,贴水程度有所扩大。

1。 多因子选股策略跟踪

低波行业继续表现优异。波动率|升贴水|收益率|ic|表现---

我们基于Barra框架,合成10个风格因子(因子暴露度均按降序排列),对其表现按周频率进行跟踪。

1.1。 风格因子评价指标跟踪

从当期IC值来看,波动率、规模以及贝塔三个因子表现较好,绝对值依次为15.99%、10.22%、9.65%,风格因子的当期收益率也显示这三个因子表现较好。从当期IC值的正负号来看,波动率和贝塔因子为正,规模因子为负,表明高波动率以及高贝塔的股票近期表现较好,规模因子指向小盘,说明小盘股近期更受市场青睐。从近一个月IC均值来看,高盈利、高成长的股票表现较好。

波动率|升贴水|收益率|ic|表现---傻大方小编总结的关键词

1.2。 风格因子累计收益率跟踪

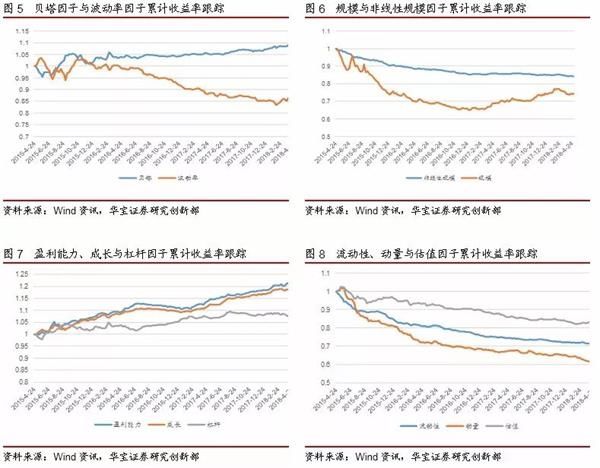

为动态监测各风格因子的轮动特征, 我们绘制了各风格因子历史累计收益率的走势图。整体来看,反转因子和低波动率因子表现稳定,规模因子近期指向小盘,其他因子仍基本延续前期形成的长期趋势,未出现明显的反转或趋势增强现象。

波动率|升贴水|收益率|ic|表现---傻大方小编总结的关键词

1.3。 基于一致预期的PB-ROE选股模型跟踪

我们基于PB-ROE这一经典框架,并加入一致预期指标,构建A股价值选股策略。

PB-ROE选股策略过去5日收益率为2.09%,相较于万得全A指数超额收益率为-0.04%;过去20日收益率为-5.02%,录得超额收益率-3.40%;过去60日收益率为-14.84%,录得超额收益率-10.78%;过去120日收益率为-4.55%,录得超额收益率4.47%;过去250日收益率为12.32%,录得超额收益率10.85%。

5月,该选股策略行业分布主要集中在房地产、化工、采掘以及钢铁板块,盈利能力方面,股票组合的预测ROE(%)的平均值为13.27 ,预测净利润增速(%)的平均值为30.90 ;估值方面,股票组合的预测PB的平均值为1.13 ,预测PE的平均值为8.91 。

2。 市场中性策略跟踪

低波行业继续表现优异。波动率|升贴水|收益率|ic|表现---

我们将市场中性策略的业绩来源拆分为基差收益与现货组合的alpha收益两部分,并分别对其进行跟踪,以动态监测评估市场中性策略的业绩表现。

2.1。 股指期货升贴水率跟踪

对于三个股指期货的升贴水率,我们采用其各自当月与下月合约的日频升贴水率进行计算,即在当月合约临近交割前5日切换至次月合约,并将计算的升贴水率转化为年化值。这一方法可以较好剔除当月合约临近交割,升贴水率由于时间损耗而基差收窄所造成的对升贴水率影响。此外,为平滑升贴水率对市场中性策略的净值影响,我们进一步对合成后的日频年化升贴水率进行5日平均。

从我们跟踪的三个股指期货的年化升贴水率看,当前IC、IF以及IH三个合约年化贴水率5日均值为-12.13%、-3.37%、0.63%,20个交易日前的年化贴水率5日移动均值依次为-9.81%、-5.12%、1.57%,一年前的贴水率依次为-12.17%、-10.55%、-6.73%。

2.2。 现货组合超额收益率跟踪

我们采用目前市场上尚处于运行状态的公募指数增强基金(按照等权重配置),来拟合相对于基准指数的现货组合超额收益率。此外,我们还采用了目前公募市场尚处于运行状态的大数据量化基金的净值数据拟合了一个全市场选股的现货组合(按照等权重配置,另大数据基金基本为满仓操作,一般按照多因子选股框架定期筛选数量固定的个股,因而可以将其作为现货组合的代表),并基于沪深300指数与中证500指数模拟现货组合的超额收益率。

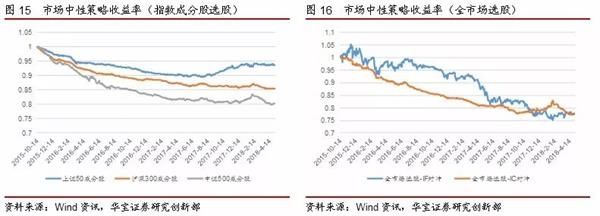

从指数成分股选股效果来看,过去5日上证50指数成分股、沪深300指数成分股以及中证500指数成分股选股的超额收益率依次为:0.58%、-0.10%、0.19%,过去20日超额收益率依次为:0.71%、0.46%、0.58%,过去60日超额收益率依次为:2.31%、-0.10%、-1.92%。

从全市场选股效果来看,过去5日全市场选股相较沪深300指数以及中证500指数的超额收益率依次为:-0.25%、0.95%,过去20日超额收益率依次为:0.66%、0.56%,过去60日超额收益率依次为:4.88%、-4.97%。

2.3。 市场中性策略收益率跟踪

基于前文构建的股指期货升贴水率以及现货组合超额收益率,再结合股指期货的历史保证金比率,我们模拟了不同对冲标的以及不同现货组合构建方式下的市场中性策略历史净值。

基于上证50指数成分股、沪深300指数成分股以及中证500指数成分股选股并对冲的市场中性策略过去5日收益率分别为:0.48%、-0.16%、-0.03%;过去20日收益率分别为:0.52%、-0.03%、-0.35%,过去60日收益率依次为:1.13%、-1.75%、-3.71%。基于全市场选股,分别采用IF及IC合约对冲的市场中性策略过去5日收益率分别为:-0.28%、0.51%;过去20日收益率依次为:0.13%、-0.36%,过去60日收益率依次为:2.17%、-5.89%。

波动率|升贴水|收益率|ic|表现---傻大方小编总结的关键词

3。 风格轮动与行业配置策略跟踪

低波行业继续表现优异。波动率|升贴水|收益率|ic|表现---

为监测市场风格以及行业轮动的变动趋势,以更加深入的跟踪评价股票多头类策略的业绩表现,我们分别构建了大小盘风格轮动模型以及多因子行业配置模型进行跟踪。

3.1。 大小盘风格轮动策略

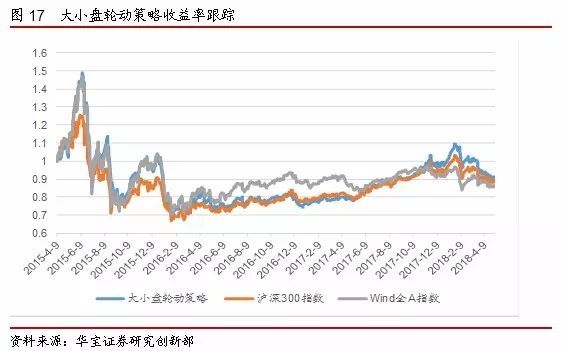

我们基于大小盘强弱指数,并融合基本面信息构建了一个大小盘轮动策略,按月生成大小盘轮动信号。

过去5日,大小盘轮动模型较之沪深300指数、Wind全A指数的超额收益率为-1.21%、-0.74%,过去20日超额收益率为0.10%、0.06%,过去60日超额收益率为-4.76%、-10.09%,过去120超额收益率为-0.50%、2.71%,过去250超额收益率为4.19%、16.19%。

5月,大小盘轮动模型风格指向申万小盘指数。

波动率|升贴水|收益率|ic|表现---傻大方小编总结的关键词

3.2。 行业配置策略

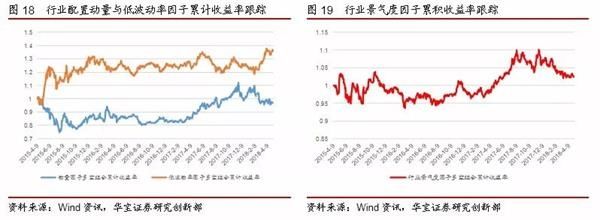

我们采用多因子行业配置思路,以申万一级行业指数为标的,采用股价动量、低波动率以及行业景气度三个因子构建了一个行业配置策略组合,于每月第一个交易日更新配置。

3.2.1。 行业配置因子表现跟踪

过去5日,动量因子多空组合累计收益率为-0.60%,低波动率因子多空组合累计收益率0.52%,行业景气度因子多空组合累计收益率为0.18%;过去20日,动量因子多空组合累计收益率为-0.38%,低波动率因子多空组合累计收益率0.70%,行业景气度因子多空组合累计收益率为-0.03%;过去60日,动量因子多空组合累计收益率为-10.90%,低波动率因子多空组合累计收益率13.65%,行业景气度因子多空组合累计收益率为-2.51%;过去120日,动量因子多空组合累计收益率为-9.21%,低波动率因子多空组合累计收益率6.39%,行业景气度因子多空组合累计收益率为-2.51%;过去250日,动量因子多空组合累计收益率为8.57%,低波动率因子多空组合累计收益率8.17%,行业景气度因子多空组合累计收益率为1.53%。

过去一周申万一级28个行业中,食品饮料、采掘、休闲服务、有色金属以及家用电器涨幅排名靠前;国防军工、通信、计算机、钢铁以及综合排名靠后。从因子收益率来看,过去5个交易日动量因子收益率为负,低波动率和行业景气度因子收益率为正,说明前期涨幅较大的行业近期有所回撤,但低波动和行业景气度靠前的板块表现相对较好。

波动率|升贴水|收益率|ic|表现---傻大方小编总结的关键词

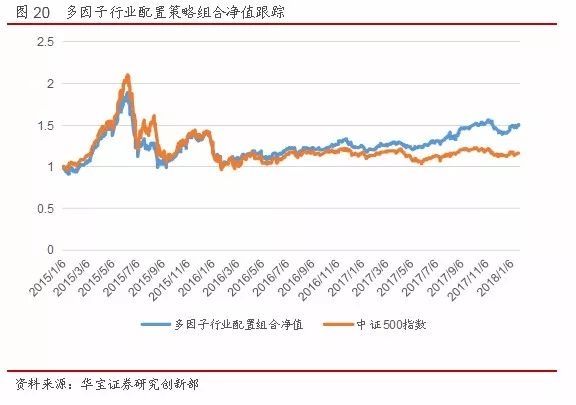

3.2.2。 行业配置组合绩效跟踪

过去5日,多因子行业配置策略组合收益率为2.12%,同期中证500指数收益率为2.20%,行业配置组合录得-0.08%的超额收益率;过去20日,行业配置组合收益率为-0.28%,中证500指数收益率为-0.38%,行业配置录得0.10%的超额收益率;过去60日,行业配置组合收益率为-1.40%,中证500指数收益率为0.59%,行业配置录得-2.00%的超额收益率;过去120日,行业配置组合收益率为-9.82%,中证500指数收益率为-8.63%,行业配置录得-1.18%的超额收益率;过去250日,行业配置组合收益率为11.85%,中证500指数收益率为-2.82%,行业配置录得14.68%的超额收益率。

5月,多因子行业配置策略推荐配置医药生物、纺织服装、计算机、国防军工以及公用事业。

波动率|升贴水|收益率|ic|表现---傻大方小编总结的关键词

- 暴涨1元/斤!冰厂开始大量入库,后市继续看涨 | 粤海智造特约·

- 危地马拉火山喷发救援继续 民众失去亲属神情黯然

- 法国二手房房价继续飞涨 大巴黎增幅最大

- 洗牌过后的车贷行业将会如何发展?

- 房地产行业没有输家,越来越多人买房到底赚了谁的钱?

- 有人说“猪周期”是信息不对称造成的,市场对行业走势需要更理性

- 中通财富宝告诉您:国家为什么鼓励P2P行业发展

- 这些信号传来,表明房价还要继续涨!

- 任志强厦门继续唱多房地产,还能相信他吗?

- 限塑令十年陷尴尬亟待升级 外卖行业成法外之地