巴菲特2018致股东信的10大要点

傻大方提示您本文标题是:《巴菲特2018致股东信的10大要点》。来源是创业家。

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

本文来自三板富,创业家系授权发布,略经编辑修改,版权归作者所有,内容仅代表作者独立观点。[ 下载创业家APP,读懂中国最赚钱的7000种生意

股东|2018|要点|伯克希尔|ceo|巴菲特---傻大方小编总结的关键词

股神巴菲特在伯克希尔哈撒韦网站公布了2017年度股致股东信。在信中,巴菲特讨论了伯克希尔2017年的得失,公布了增值行为模型、15大重仓股、投资态度、投资建议,以及反思“十年赌约”带来的教训等等,这对所有投资者来讲,都是极为珍贵和值得收藏的学习资料。

先来看看伯克希尔业绩

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

2017年伯克希尔净资产增值653亿美元,A类和B类股票的每股账面价值均增长23%。

在过去的53年里(从现在管理层接手以来),每股账面价值从19美元增长到21.1750万美元,年复合增长率为19.1%(类似这种计算均以A类股为准,B类股量级为A类股的1/1500)。

像这样的开篇已经是伯克希尔财报30年来的惯例了,但是2017年其实与往年大有不同:我们很大一部分利得都不是来自伯克希尔本身的运营。

当然,650亿美元的收入是实实在在的,敬请放心,不过需要指出的是,只有360亿美元是伯克希尔的运营所得。其余的290亿美元是拜美国国会所赐——他们12月间重修了美国的税法。

对收购的态度

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

在伯克希尔,有四大增值行为模型:

(1)庞大的独立收购;

(2)适合我们已有业务的补强收购;

(3)在我们许多不同业务部门的内部销售增长以及利润率提高;

(4)我们的巨大股票与债券投资组合的投资收益。

在寻找新的、独立的业务时,我们所看重的关键品质包括:

可持续的竞争强势;高质量的,有能力的管理层;运营所需有形资产的优秀回报率;以富有吸引力的回报实现内部成长的机会;归根结底的,合理的收购价格。

回顾2017年的并购交易,最后一条几乎构成了所有交易的障碍,因为一家还不错、但远够不上令人瞩目的企业的价格都达到了历史最高水平。的确,面对一群乐观的收购者,价格似乎无关紧要。

为什么会出现疯狂收购?部分原因是因为CEO的职位自我选择了“勇于尝试者”这一类型。如果华尔街分析师或董事会成员敦促这类CEO考虑可能的收购交易,那就像告诉你家正在成长中的青年人一定要有正常性生活一样。

一旦一位CEO渴望进行交易,他/她绝对不会缺少进行收购的正当理由。属下们会欢呼,憧憬着扩大业务领域,并期待通常随着企业规模扩大而提高的薪酬水涨船高。嗅到巨大利润气味的投资银行家也会鼓掌欢迎(不要问理发师你需不需要理发)。如果目标的历史表现不足以证明收购是正确的,也会有人预测出很大的“协同效益”。试算表从来不会令人失望。

2017年有充足的、极其低廉的融资(借贷)可用,这进一步促进了并购活动。毕竟,如果通过债务融资方式进行收购,即使是一笔高价收购交易通常也能推动每股收益数字增长。

与之相比,伯克希尔是按照全股票交易方式来评价收购交易,因为要知道我们对整体负债的兴趣很低,并且我们知道将我们的很大一笔债务分配给任何一家独立企业,一般都是错误的(更不用说某些特定例外状况,比如说专门用于Clayton‘s公司贷款投资组合的债务,或用于我们受严格监管的公用事业企业的固定资产投入的债务)。 而且我们也从不将“协同效益”考虑在内,并且通常也没有发现有什么“协同效益”。

我们对杠杆的厌恶,使过去多年来的收益受到了影响。但查理和我都睡得很香。我们都认为,拿你拥有的东西来冒险以获得你不需要的东西,这是疯狂的。

尽管我们最近收购寥寥,但查理和我相信,伯克希尔仍会适时进行大规模采购。与此同时,我们仍将坚持最简单的指导原则:其他人处理事务的谨慎程度越低,我们越应该谨慎行事。

伯克希尔的五项收购

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

1.去年,我们做出的明智的独立决策,就是收购Pilot Flying J(“PFJ”)38.6%的合伙人权益。该公司年销售额约为200亿美元,并且已成为美国国内领先的旅游运营商。PFJ由Haslam家族创造。伯克希尔与PFJ有一份合同协议,约定在2023年将PFJ的合伙权益增加到80%;Haslam家族成员将拥有剩下的20%。

2.Clayton Homes在2017年收购了两家传统住宅建筑商,这一举措使我们三年前进入的这一领域的存在份额增加了一倍多。通过收购科罗拉多州的Oakwood Homes和伯明翰的Harris Doyle,我预计2018年住宅建成量将超过10亿美元。Clayton的重点仍然是建造房屋,无论是建筑还是融资方面。

2017年,Clayton通过自己的零售业务销售了19168套房屋,并向独立零售商批发了26706套房屋。总而言之,Clayton去年占房屋建造市场的49%。占据这个行业领先份额——大约竞争对手的三倍——Clayton所取得的成绩已远超2003年刚加入伯克希尔时的13%。

3.在2016年底前,我们的地板铺装业务Shaw Industries公司收购了美国地板公司(U.S. Floors “USF”),这是一家快速增长的豪华乙烯基砖分销商。USF的经理人Piet Dossche和Philippe Erramuzpe使该公司2017年销售额增长了40%,在此期间,他们的业务与Shaw‘s整合在一起。

4.我已多次向您介绍了Home Services,也就是我们不断增长的房地产经纪业务。伯克希尔在2000年通过收购MidAmerican Energy(现称为伯克希尔哈撒韦能源公司)的多数股权进入该领域。当时MidAmerican主要经营范围是电力领域,而我最初也很少关注Home Services。

但是,该公司每年都增加经纪人,到2016年底HomeServices已拥有美国第二大的经纪业务部门,在2017年HomeServices出现爆炸式增长。我们收购了业内第三大运营商Long和Foster,以及第12大的Houlihan Lawrence以及Gloria Nilson。

通过这些采购,我们增加了12300名代理,将总数提高到40950。HomeServices现在已接近在全国房屋销售额中领先,正参与1270亿美元的“双边”销售(其中包括我们上述三次收购的试算额)。需要解释一下这个术语,每次交易都有两方。如果我们既代表买方也代理卖方,那么交易的美元价值将计算两次。

5.最后,本身通过收购建立的公司Precision Castparts(精密铸件),收购了德国耐腐蚀配件、管道系统和组件制造商Wilhelm Schulz GmbH。

巴菲特2017年的15大重仓股

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

截至去年底伯克希尔持有1160亿美元的现金和美国短期国债(其平均到期日为88天),高于截至2016年底的864亿美元。这种非凡的流动性只有微薄收益,远超出查理和我希望伯克希尔所拥有的水平。

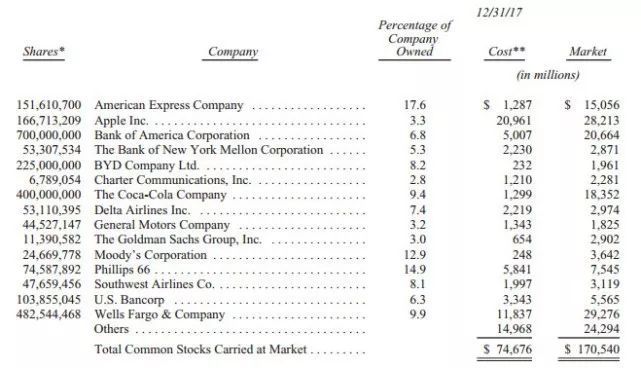

下面我们列出了截至去年底市值最高的15大普通股投资。

股东|2018|要点|伯克希尔|ceo|巴菲特---傻大方小编总结的关键词

(图注:此为伯克希尔15大重仓股。从左到右依次为,持股数量、公司名称、所占该公司股份的比例、成本价格和市值)

我们排除了卡夫亨氏的持股,因为伯克希尔只是控股集团的一部分,因此必须以“权益法”考量这一投资。在卡夫亨氏的资产负债表上,伯克希尔所持卡夫亨氏股份的GAAP价值为176亿美元。这些股票的年终市值为253亿美元,成本基础为98亿美元。

巴菲特的投资态度

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

查理和我认为伯克希尔持有的可交易普通股是一种商业利益,而不是根据其“图表”的心态、分析师的“目标”价或媒体专家的意见而进行买卖的股票代码。相反,我们简单地认为,如果投资对象的业务成功(我们相信大多数投资对象都会成功),我们的投资就也会成功。有时候我们的投资回报微薄,偶尔我们的投入会获得巨大回报,有时候我会犯一些代价昂贵的错误。从整体而言,长期来看,我们会收获体面的结果。在美国,股市投资者都是顺心如意的。

从我们的股票投资组合—我们持有的股票可谓是多元化上市企业集团中的“少数股权”—来看,伯克希尔2017年获得了37亿美元分红。

不过分红数字远远低估了源于我们所持有股票的“真正”盈利。数十年来,我们在自己的“股东相关的企业原则(Owner-Related Business Principles)”第六条(第19页)中已阐明:我们希望我们投资对象的未分配盈利至少能通过随后资本收益的方式向我们提供等价物。

我们对资本收益(或亏损)的确认将是粗略的,尤其是在我们遵守新的GAAP规则,要求我们不断在盈利中计入未实现收益或者损失时。不过我确信,我们的投资对象—将所有投资对象视为一个集团的话,他们的留存盈利将随着时间推移,转化为伯克希尔的等量资本收益。

我刚刚描述的这种价值增长与留存盈利的关联,在短期内是不可能察觉得到的。股票大涨令人兴奋,似乎脱离了年复一年的潜在价值增长。但从长期来看,本-格雷厄姆(Ben Graham)脍炙人口的格言确是真话:“短期内市场是个投票机,但在长期内它就变成了一台称重机。”

伯克希尔公司本身就极好地说明了短期的价格随机波动,可能掩盖长期的价值增长。

在过去的53年当中,伯克希尔股票仍然经历了4次重挫:

(图注:从左到右依次为,时间段、高点、低点、百分比跌幅)

这为我反对借钱炒股提供了最有力的论据,因为完全无法预测短期内股票会跌到什么程度。即使你借的钱很少,你的仓位也没有受到市场下挫的直接威胁,但你的头脑也许会受到恐怖的媒体头条与令人窒息评论的影响,从而惊慌失措。一旦心无静气,你就很难作出好的决定。

在接下来的53年里,我们的股票(以及其他公司股票)还将经历表格中出现的类似暴跌。不过没有人能告诉你这会在什么时候发生。就像红绿灯有时会直接从绿灯变为红灯而不会出现黄灯过渡。

看起来可预测的东西都会出现万一

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

财产-人身意外保险,是51年来推动伯克希尔发展的引擎。在我讨论2017年的保险业绩之前,让我告诉你们我们如何以及为什么要进入这一领域。

我们最初是在1967年初以860万美元收购了National Indemnity和一家较小的姐妹公司。通过收购我们获得了670万美元有形净资产,由于保险业务的天然特点,我们能将这些投入有价证券中。将这一投资组合重新部署到证券,与伯克希尔自己拥有这些证券相比要容易得多。实际上,我们是将成本的净值部分进行“美元交易”。

伯克希尔所支付的净资产之上的190万美元溢价为我们带来了一份通常将产生承保收益的保险业务。更重要的是,保险业务带来了1940万美元的“浮存金”,即属于他人但由我们的两家保险公司持有的钱。

从那以后,浮存金对伯克希尔来说就非常重要。当我们投资这些资金时,我们投资的所有股息,利息和收益都属于伯克希尔。 (当然,如果我们遭遇投资亏损,也会记在我们的账簿上。)

财产和伤亡保险的浮存特性体现在几个方面:

(1)保费通常是先付给公司,而损失发生在保单的有效期内,通常是六个月或一年的期限;

(2)虽然有些理赔,例如汽车修理,很快就要付钱,但是其他的,比如石棉曝险造成的危害 - 可能需要很多年才能浮现,以及更长的时间来评估和解决;

(3)保险赔付有时分布在数十年的时间内,比如我们工人的保单持有人之一所雇佣的一名工人受到永久性伤害,此后需要昂贵的终身护理。

浮存金通常随着保险金的增加而增长。此外,某些专注于医疗事故或产品责任等业务—行话叫做“长尾”的业务—的特定P/C保险商获得的浮存金通常更多,比方说车祸保险与住宅综合保险,这些险种要求保险商几乎立即向索赔者支付维修款项。

至少未来几年内的浮存金增长可能会放缓。当我们最终经历下降时,其降幅将是温和的,任何一年最多为3%左右。与银行存款保险或人寿保险中包含退保权不同,P/C浮存金不可撤销。这就意味着P/C保险公司在金融紧张时期不会出现大规模“资金出逃”,这是伯克希尔最重要的特点,我们将其纳入投资决定的考虑因素之中。

浮存金的消极面是有风险,有时候有巨大风险。保险中看起来可预测的东西都会出现万一。举著名的劳埃德保险市场为例,该公司在300年的时间里都创造了辉煌业绩。但在1980年代,劳埃德的几个长尾保险业务出现了巨大的隐藏问题,一度使这个传奇性的公司几乎面临灭顶之灾(我应该补充的是,它确实已全面恢复了元气)。

保险业务因飓风损失惨重

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

我推测飓风造成的保险损失为1000亿美元左右。然而,这个数字可能远远不够。每个巨大灾难最初的损失预估总是很低。正如著名分析师V.J.Dowling指出的,保险公司的亏损储备类似于自考自评。忽视,一厢情愿的想法或偶尔存在的彻头彻尾欺诈都可能在很长一段时间内产出有关保险公司财务状况的不准确数据。

我们目前估计,三次飓风对伯克希尔造成的损失约为30亿美元(或税后约20亿美元)。如果这个预估和我对整个行业1000亿美元的损失预估被证实接近准确的话,那么我们在行业损失中所占的份额约为3%。我相信这个比例也是我们在未来美国重大灾害中损失份额的合理预期。

值得注意的是,三场飓风造成的20亿美元净损失只导致伯克希尔的GAAP净值降低了不到1%。在再保险行业的其他领域,许多公司的净资产损失率从7%到15%以上不等。这些公司遭受的损失本来可能会更大:如果Irma飓风再往佛罗里达向东行进一点,那么投保损失很可能会额外增加1000亿美元。

我们认为,每年发生能引发4000亿美元或更多保险赔偿的巨大灾害的概率约为2%。当然,没有人能准确知道正确的概率。但是,我们应该了解,随着时间推移,风险会随着灾难脆弱地区的房屋数量和价值的增长而增加。

没有哪家公司可以像伯克希尔一样做好对4000亿美元级损失大灾害的财务准备。我们在这种损失中的份额可能达到120亿美元左右,远低于我们对非保险业务所期望的年收入。与此同时,许多的也许是大部分的财险和伤亡险公司将会因此破产。我们无与伦比的财务实力解释了为什么,其他保险公司选择到伯克希尔 - 而且只能是伯克希尔来购买大额再保险,以应对很远的未来自己可能不得不支付的大额赔偿。

在2017年之前,伯克希尔连续录得14年的承保盈利,总计达税前283亿美元。我经常说,我希望伯克希尔能在大多数年份获得承保盈利,但也会不时遭受损失。我的警告在2017年成为事实,2017年保险承保业务税前亏损了32亿美元。

十年赌约

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

去年,“十年赌约”进行到90%。现在,赌博已结束。我有了最后的结论,某些方面,这让我大开眼界。

我在当时押下赌注的原因有二:

(1)利用杠杆将我318,250美元的花费变成一个不成比例的很大金额——如果事情能如我预期般发展的话——这笔钱会在2018年初被分配给奥马哈的Girls Inc.公司;

(2)宣传我的一种信念,那就是我选择的投资——一个非托管标普500指数基金中的一笔几乎没什么费用的投资——将随着时间的推移带来比大多数投资专家更好的收益结果,无论那些“帮手”是多么备受尊敬和业绩斐然的。

以下就是这场对赌的最终结果:

脚注:根据我与Protege达成的协议,这些母基金的名称永远都不能对外披露。但是,我已经从Protege收到了他们的年度审计报告。基金A、B和C的2016年数据与去年初步报告的数据相比略有修改。基金D已在2017年清盘,该基金的年平均收益是按其运营的九年时间计算得出。

这五只基金中的基金开端良好,在2008年都跑赢了指数基金,然后房子就塌了。在随后的九年里,这五只基金做为一个整体,每年都落后于指数基金。

十年赌约带来三个教训

巴菲特2018致股东信的10大要点。股东|2018|要点|伯克希尔|ceo|巴菲特---

我要强调的是,在这十年期间,市场行为并没有任何异常之处。

如果在2007年底对投资“专家们”进行调查,问他们普通股的长期回报率是多少,他们的答案很可能接近8.5%,即标准普尔500指数的实际表现。在当时的环境下,赚钱应该是很容易的。事实上,华尔街的专家赚取了巨大的利润。虽然这个群体赚钱了,但投资他们的人经历了一个“失落的十年”。

业绩有好有坏,但手续费永远不变。

这次打赌让我们得到另一个重要的教训。虽然市场通常是理性的,但偶尔也会变得疯狂。抓住市场机会并不需要大智慧,不需要经济学学位或熟悉华尔街的术语,比如alpha与beta。投资者真正需要的是不要理睬大众的恐惧与贪婪,而要把注意力集中在几个简单的基本面上。愿意被其它人在很长时间里认为没有想像力,甚至愚蠢也是必要的。

投资是一种放弃今天消费并试图在未来可消费更多的活动。“风险”是这一目标可能无法实现。

我想我很快会承认,在未来一天、一周甚至一年中,股票的风险都会比短期美国债券风险更大。然而,随着投资者的投资期限延长,假设股票以相对市场利率更合理的市盈率购买,美国股票的多元化投资组合的风险程度会逐渐低于债券。

对于长期投资者来说,包括养老基金,大学受捐赠基金和储蓄基金等,比较投资组合中债券与股票的比率来衡量其投资“风险程度”是一个可怕的错误观点。通常,投资组合中的高等级债券会增加风险。

我们此次对赌的最后一个教训是:坚持做出重大而“容易”的决定,并避免过度交易。在这十年里,200多位对冲基金经理几乎肯定做出了数以万计的买卖决定。这些管理者中的大多数人无疑认真考虑了他们的决定,而且他们认为这些决定都是有利的。

- 嗨!B轮融资第三波活动攻略(一)

- 美国加息,中国严控外汇流失的2018年还有没有买房良机?

- 19考研:听说考研英语得这么学~

- 2018网络时尚消费趋势揭秘:抓住这三个关键词就对了!

- 2018天津地铁15条最全规划 环城刚需置业板块将迎来地铁时代~

- 2018年LOGO设计趋势已清晰,千万不要错过!

- 郑外出品:2018年中考理化生实验高清视频(物理篇-1)

- 郑外出品:2018年中考理化生实验高清视频(生物篇-2)

- 郑外出品,考生必看:2018中考理化生实验高清视频(全)

- 1.05亿!山东省2018年度38个省级地质勘查项目招标!