美国要加快动手!中国怎么办?

傻大方提示您本文标题是:《美国要加快动手!中国怎么办?》。来源是金融界。

美国要加快动手!中国怎么办?。中国|动手|加快|pmi|美联储|美国|鲍威尔---

从昨天夜里到今天白天,中国和美国出现各一个利空。(暴哥最开始的文章其实只是美国方面出现利空,并没有预料到我们中国会出现利空,既然出现了那就一并在文章里进行分析)

先说美国方面。

昨天夜里从11点左右开始,美国三大股指、美国国债、黄金、原油均同步出现较大幅度的下跌。

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

10年期美国国债收益率

在各项资产下跌的同时,美元却在同期出现上涨,尽管涨幅并不大。

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

为什么会出现这样子的市场反应呢?

原因是昨天夜里11点,美联储新任主席鲍威尔在出席国会众议院时释放出更快加息的“潜台词”。

关于鲍威尔昨天的具体表述暴哥还是选取重点来给大家奉上。

昨晚鲍威尔的言论主要分为两部分,一部分是半年度货币政策报告,另一部分是回答众议院议员的质询。

先来说第一部分,半年度货币政策报告:

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

来源美联储官网

刚开始的部分,鲍威尔“追忆”了前任耶伦,表示出对于美联储政策连续性的重视,之后用了很长的篇幅说美国目前的经济、就业、消费等等表现十分强劲。

重点来了:

作为当下美联储货币政策唯一不达标的经济指标--通胀,也是加息的最大掣肘,鲍威尔的表态如下:

In this environment, we anticipate that inflation on a 12-month basis will move up this year and stabilize around the FOMC's 2 percent objective over the medium term。The Committee (views the near-term risks to the economic outlook as roughly balanced )but will continue to monitor inflation developments closely.

关于通胀暴哥的翻译如下:在现有的经济环境下,我们预期通胀将在今年继续提高,并稳定在美联储2%的通胀目标附近;货币委员会将继续密切关注通胀的发展。

相比于耶伦时期的通胀之谜,显然鲍威尔对于通胀的措辞非常有底气,能看出已经是信心满满!

在第二部分(小标题为货币政策),鲍威尔重点表示:

In gauging the aPPropriate path for monetary policy over the next few years, the FOMC will continue to strike a balance between avoiding an overheated economy and bringing PCE price inflation to 2 percent on a sustained basis。

In the FOMC's view, further gradual increases in the federal funds rate will best promote attainment of both of our objectives.

在评估未来几年货币政策的合适路径时,美联储将继续在避免经济过热和将PCE物价通胀率维持在2%之间保持平衡;渐进式的加息将是最佳的促进两个目标形成的手段(经济过热和通胀2%)。

这段表述看似平淡无奇,但暗藏杀机。因为目标美联储已经把货币政策的重点放在了经济过热和通胀上。而经济过热本身其实显然能够刺激通胀的继续走高,换言之,等于美联储调控这两个目标的手段其实是一个,就是加息。

除了半年度货币政策以外,在回答众议院议员的质询时,鲍威尔也有很重要的言论:

第一:如果经济过热,那么我们将会提高加息的速度;

结合前面货币政策报告这个口径很鹰派了。

第二:我个人对经济的展望在12月以来更为乐观,但他不会暗示公开市场委员会是否会对此做出调整。

美联储内部有一个特色就是“说服”,即公开市场委员会的成员之间可能会在政策上有分歧,但是为了政策执行的通畅和有效性,美联储主席常常会起到说服沟通的主要作用,改变自己委员的执拗,争取更多的人向自己的意见靠拢。那么这么做的结果就是,尽管无论官大小,投票权一样(都是一票,主席也是),但美联储主席常常可以通过施加自己的影响力,获得更多和自己意见一致的投票。

直接说就是鲍威尔觉得经济乐观,通胀回升概率大,最终整个公开市场委员会也会做出相对应的改变。那么更快加息的条件可以说就更成熟了。

另外,鲍威尔还表示:

我们并不‘管理’股市,我认为股市并不是经济,只是经济总体表现的其中一个因素。对于股票市场的波动,他肯定目前资产价格确实偏高。

现在全球央行头痛的就是资产价格的上涨程度可能远大于经济增长的表现,造成为了防止金融风险,货币当局不得不更快的通过手段抑制资产价格上涨带来的潜在风险,而主要手段一样是货币政策的收紧。

总的来说,从鲍威尔的表述中,暴哥的判断是,这算是鲍威尔作为美联储主席以来,第一次相对鹰派的表述,尤其对于加快加息的各方面预热和提醒都已经很到位了。

下面回过头来说说我们中国。

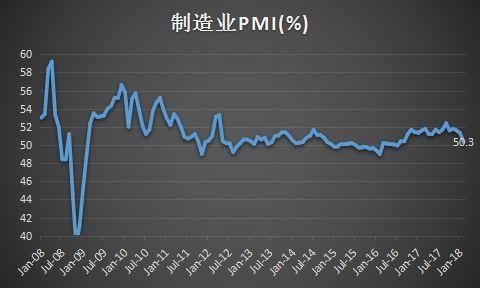

今天国家统计局公布了2018年2月份的制造业PMI,结果着实有点超出暴哥的预料。

数据显示,尽管制造业PMI仍然在荣枯线(50)以上,但是下滑速度很快,比上个月环比下滑1%,创2012年5月以来最大单月下滑。

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

这个下滑幅度其实暴哥的看法是已经不能用春节这个常规性的季节性因素来解释了(因为即使在2015年经济比较困难的时候,也没有出现过这么快的下滑)

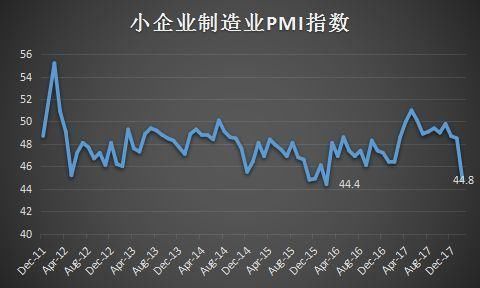

从企业规模来看,大企业制造业PMI相对坚挺是2018年2月制造业PMI能够站稳的最重要因素,而中小企业,尤其小企业则是制造业PMI下滑的重要贡献力量

2018年2月,大型企业PMI为52.2%,比上月回落0.4个百分点,仍位于扩张区间;中、小型企业PMI为49.0%和44.8%,分别比上月下降1.1和3.7个百分点。

那么是什么原因造成上述结果的产生呢?

排除春节因素以外,暴哥以为主要是如下几个原因:

一个原因是人民币升值的因素,2018年前两个月伴随着人民币升值,出口订单持续下滑,2018年已经跌至49(在荣枯线以下)。尽管我们希望从出口型转变为消费性发展模式,但现在我们仍然是出口导向的经济,在人民币不断升值的作用下,出口产业受到的影响不小,而出口产业更多的是中小型企业,这也符合中小企业PMI下滑的特点。

第二原因是中国承诺更多的进口。显然更多的进口无疑会对我们国内的相关行业产生一定的冲击,而人民币升值造成的企业相对竞争力减弱又会增大这种效果。

第三个原因货币政策趋紧的一些影响。

货币政策收紧看似对所有企业都有一致性的影响,但是要知道,尽管货币政策是总量政策,但实际的实施结果很多显然会出现货币(资源)的倾斜性,大企业的信用高(无论是自身的企业信用、还是政府的隐形背书)最受益于货币政策宽松的往往是他们,而中小企业从货币政策收益少。当货币政策收紧的时候,对货币环境更加敏感的中小企业也会受到更大的冲击。

第四对于中小企业而言,企业可以看到制造业PMI近六七年来一直都在荣枯线以下,这个发展趋势其实和我们现在中国经济结构转型,行业集中度不断提高,也有很大关系。

中国|动手|加快|pmi|美联储|美国|鲍威尔---傻大方小编总结的关键词

第五,原材料价格长期维持在高位,上游企业扩产的动机愈发强烈,导致上游企业和中下游的博弈逐渐向中下游倾斜,从对原材料价格向下产生明显的促进作用,也是PMI下降的重要原因。

上述两个所谓利空一同出现的时候,我们中国该怎么办呢?

是跟随美联储提高利率呢?还是为了经济选择维持货币环境的相对宽松呢?

估计不少人会说当然选后者,然而暴哥觉得或许不能这么简单的思考。

为什么?

主要因为三点:

第一,2018年前两个月其实我们的货币供应是很充足的,甚至是超出预期的充足。这么充足的供应目前来看并没有反映在经济数据中,考虑到信贷放出到产生效果有滞后性,因此从3月开始,PMI反弹是大概率事件,甚至可能会有超出预期的反弹。

第二,当下我们的货币政策目标短期来说一个是控制物价(央行在年前的货币政策执行报告里面已经说了未来物价有上行压力);另外一个更为关键的中期目标是是防止房地产等资产价格走高造成金融风险;

这两个因素后者决定了我们当下货币政策的底线,就是不能放松,前者则促进货币当局很可能得收紧货币,控制物价的上涨。(PMI和CPI之间一直在分化,此前PMI上行的时候,CPI一直疲软,如今这个趋势出现了逆转)

另外,大家可以想一下,央行的货币政策执行报告是在 2月14日发布的,PMI数据是2月28日公布,时隔半个月,这么近的时间,很可能央行已经考虑到PMI下行的可能。年初的货币投放超预期也可能是为了应对这一可能结果。

第三,中小企业的问题,不是短期能够通过货币政策解决的,需要的是改变现有的融资环境,更多的动用行政动能,发挥定向的调控作用。

而大企业作为经济的顶梁柱,数据层面的核心,只要仍然能够保持持续性的扩张,可能货币当局就不会考虑转向的问题。

所以,综上所述,尽管制造业PMI在2月有所下滑,但是货币政策仍然是易紧难松。

最后暴哥想说,其实现在全球经济面临的问题已经持续了很久,纵然2008年金融危机经历了阵痛,但问题的症结并没有解决,而且有更加严重的趋势。

症结是什么?其实就是现有的货币政策无法同时在刺激经济的同时,抑制资产价格不过快上涨,即金融周期和经济周期不同步的时候,货币政策面临失效,顾此失彼。

从另外一个层面来说,老生常谈,金融危机后,以苹果为代表的改良式创新,给全球经济带来的刺激作用正在逐步消退。在全球性创新性产业青黄不接的情况下,只靠货币手段更是无法让经济的核心--实体产业自我蜕变。

所以,未来我们可能要期待两点:第一,经济理论得到突破;第二,真正意义上的创新性产业,能够大规模商业化的创新性技术出现。

在此之前,可能只能是修修补补又三年,根据不同时期的风险侧重点来做出调整。

- 美国癌症协会公布2018“十大抗癌圣品”!

- 美国马萨诸塞州一天突发70处火情 原来是它惹的祸!

- 美国国会通过临时拨款法案 避免10月1日政府关门

- 美国马萨诸塞州39地发生爆炸并起火 至少4人受伤

- 亚洲国家领导人批美国贸易战:防止灭霸消灭世界上一半的人口

- 美国教授亲身体验广州巨变:历史上最具革命性的30年

- 甲醛检测门道多:设备动手脚很简单 当面也能作假

- 检测员曝甲醛检测背后门道:设备动手脚很简单 当面也能作假

- 巴勒斯坦多方谴责美国决定关闭巴解组织驻华盛顿办事处

- 外交部就美国召回与台湾“断交”拉美三国代表等答问