走势图|十年170倍?恐怕这不是现实( 二 )

什么原因导致次年买入冠军基金的策略在上述PK中失利呢?

可能的情况是,市场在短期容易呈现出特定的风格,某些特定行业或主题的基金,由于风格相对极致,能在一段时间实现“爆发式”的业绩增长。但市场并非一成不变,一旦遇上极端甚至相悖的风格切换,上述基金可能就会经受很大的业绩挑战。因此,选择次年买入冠军基金,或许更容易陷入上涨后的风险暴露中。

我们继续测算了上述冠军组和平平无奇组在次年的最大回撤。可以看到,在近十年的比较中,冠军组次年的回撤波动有七年都相对较大。

【 走势图|十年170倍?恐怕这不是现实】冠军TOP10组合和平平无奇10基金组合最大回撤

文章插图

数据来源:Wind,主动权益基金采用银河证券分类中的“国内主动股票业务单元”,包含业绩基准中的股票(权益)比例值大于或者等于60%的主动管理基金。计算中已剔除当年度成立不满一年的基金。

风险提示:本次模拟测算结果仅供参考,不代表真实收益,不作为投资策略推荐,不保证收益。基金投资有风险,请谨慎选择。

回撤较大,一方面自然降低了产品的收益,另一方面,如果基民匆忙入场,很难做好对回撤和风险的充分准备,当遭遇出乎意料的剧烈波动时,变形的投资动作可能导致更大的损失。

谁说平平无奇就容易?

经过两组测算,我们似乎发现连续十年每年都执着追逐前一年的冠军基金显得不那么理性。但市场上还有这样一种呼声——“冠军基在每年的激烈竞争中脱颖而出,难度这么大,我就是冲着这个难度去的。”换言之,基民中存在一种受“追逐稀缺和高难度”心理影响,继而做出投资决策的现象。不过,业绩平平无奇就很容易吗?

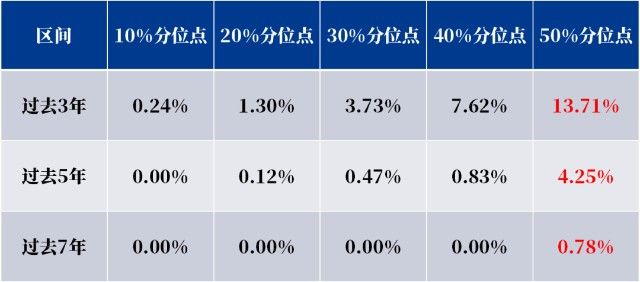

数据告诉我们,管理一只每年都能做到前1/2的基金,其实非常困难。

以所有主动权益基金为例,截至2020年底,过去3年,每年排在1233只基金前1/2的只有169只,而过去5年,这一数字锐减至847只中的36只,如果我们再把区间拉长至7年,那么就只剩514只里的4只,仅占0.78%。

主动权益基金给定区间每年业绩位于特定分位点内数量占比

文章插图

可以看到,能做到在连续数年中,每年业绩均在前一半也非常不容易。

结语

查理芒格曾经说:“要朝前想、往后看,反过来想,总是反过来想。”踩中风口的冠军基次年会暴露在多大的风险中?每年都能做到“普普通通”的基金十年累计下来究竟成色几何?或许我们也需要这样反过来想。

投资长宜放眼量,短期的权益市场波动难以预测,追逐时刻变换的热点也容易将自己置于风险之中。在宽幅震荡的市场中,耐心持有一只不求速胜的基金也许最终会带来更大的幸福。

(文章来源:兴证全球基金)

- 徐永亮|单亲爸爸花百万救子,父子抗病十年,却依然甩不开对病魔的恐惧

- 大长腿|“最显嫩奶爸”火了,女儿已长大成人,爸爸却与十年前别无二致

- 薛世佳|结婚十年终于怀孕,为何怀孕5个月时胎儿凭空消失,事情并不简单

- 亲戚|二十年后,混得很糟糕的都是这几种家庭,希望你家不在其中

- 日子|三十年后,4种家庭的日子可能会越过越差,希望你家不是其中之一

- 父母|“不生二胎,把全部的爱都给他”说这话的妈妈,十年后有三种结局

- 双腿|美国女孩出生患美人鱼症,喜欢在水里,生存十年创造医学奇迹

- 二胎家庭|二十年后,那些坚决不生二胎的家庭,会开始羡慕二胎家庭吗!

- 温度计|世界儿童日:陪伴几十年的水银温度计,为何会落下“停产”的结局

- 幼儿园|宝宝两岁半和三岁上幼儿园有何区别?相差半年可未来几十年难弥补