作者|韦世玮

编辑|石亚琼

**

近半个月来的局势,对全球半导体供应链来说无疑是雪上加霜,本就受供应链短缺困扰的半导体行业,这次又在氖气、钯元素等半导体材料领域面临冲击。

在过去,每当人们谈论半导体国产替代,往往将目光聚焦在半导体设备、芯片设计、制造封测这些热门赛道,处于更上游的原材料领域鲜少有人问津。实际上,半导体材料支撑着集成电路(IC)芯片从制造到封测的每一个环节,是半导体行业重要的物质基础,其质量的好坏不仅决定了最终芯片质量,也影响着下游应用端的性能。

据国际半导体产业协会SEMI数据,2020年全球半导体材料市场销售额达553亿美元(约3490.1亿人民币),同比增长5%。其中,晶圆制造材料和封装材料的营收分别为349亿美元(约2202.6亿人民币)、204亿美元(约1287.5亿人民币),同比增长6.5%和2.3%。

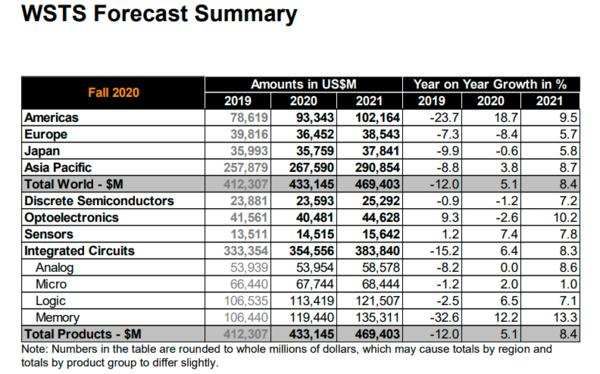

SEMI还预测,2021年全球半导体材料市场销售额将达565亿美元(约3565.8亿人民币)。这是什么概念?据世界半导体贸易统计组织(WSTS)相关数据,2021年全球半导体市场规模将达4694.03亿美元(29613.2亿人民币),同比增长8.4%,创下历史新高。也就是说,在庞杂的半导体行业中,半导体材料就约占整体半导体市场价值的10%。

文章插图

WSTS对2019-2021年全球半导体材料市场数据

半导体材料的技术壁垒高、价值高、生产难度大等特性,使其成为各国科技贸易竞争之间的重要筹码。例如,在2019年日本宣布加强对韩国的光刻胶、高纯度氟化氢、含氟聚酰亚胺三种半导体材料的出口限制,就严重动摇了韩国从半导体到显示器行业的供应链。

据韩国贸易协会报告数据,韩国半导体和显示器行业对日本光刻胶、高纯度氟化氢、氟聚酰亚胺三种半导体材料的依赖程度分别为43.9%、93.7%、91.9%。面对日本的出口限制,韩国紧急寻找替代品,多次加大资金投入,以缓解供应危机。

在庞大且环环相扣的半导体产业链中,半导体材料的重要性不言而喻。这次,我们以半导体晶圆制造材料为切入点,通过对其进行拆解和分析,探究这个隐秘赛道背后的格局与壁垒,半导体材料为何能成为掣肘全球产业发展的关键?中国半导体材料市场在其中又扮演着什么样的角色?

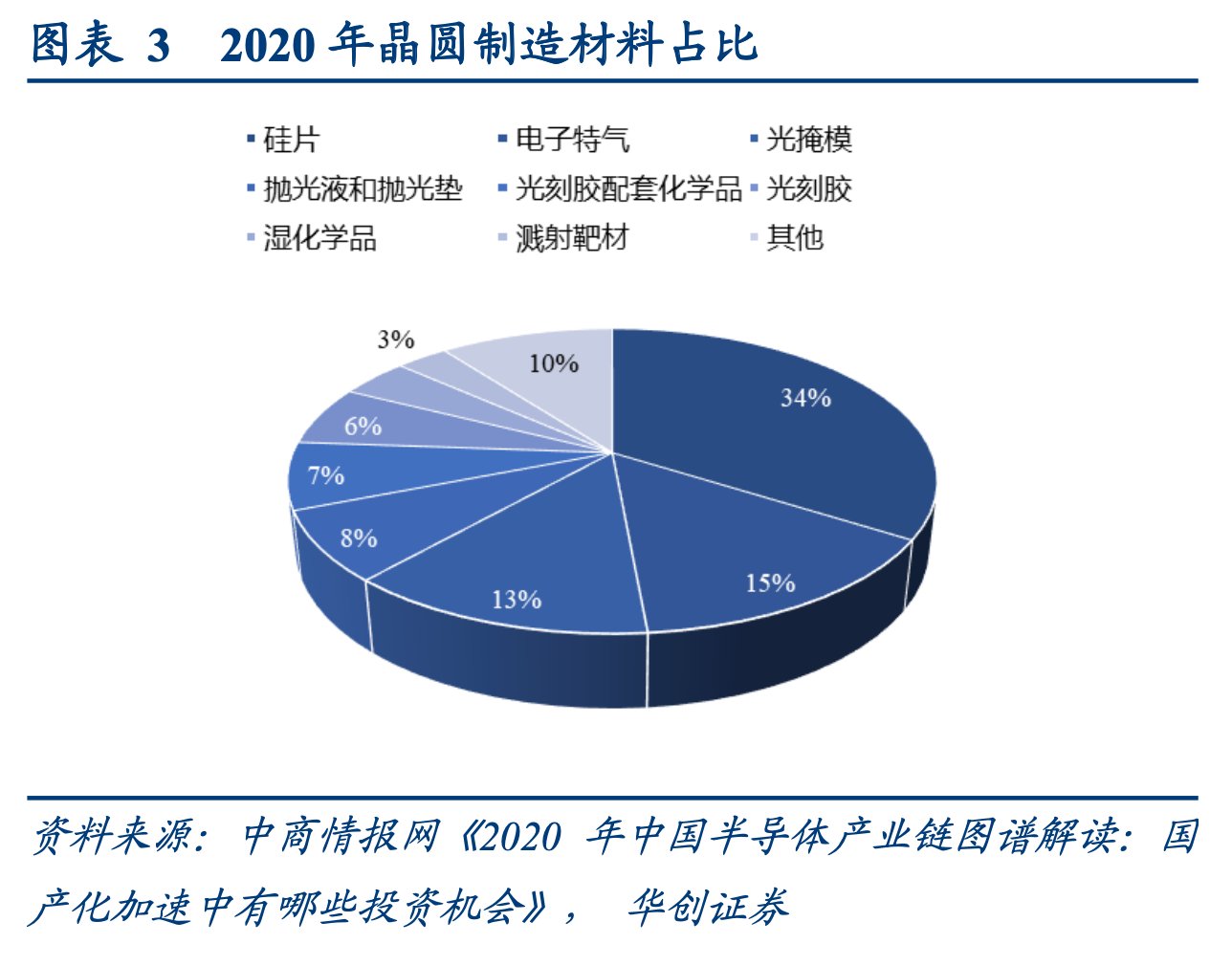

一、晶圆制造材料是核心,硅片占比超整体材料三分之一若从制造工艺来区分,半导体材料可分为晶圆制造材料、封装材料两大类。其中,晶圆制造材料是半导体材料的核心,包括硅片、光刻胶、掩膜版、电子特气、湿化学品、溅射靶材、CMP抛光材料等。

据深港证券相关报告数据,硅片在晶圆制造材料中的占比最高,约37.6%,超过整体材料的三分之一,其次分别为电子特气(13.2%)、掩膜版(12.5%)。从市场年复合增长率角度看,在2010-2019年,晶圆制造材料中增速最快的材料为超净高纯试剂(8.9%),其次为光刻胶配套试剂(6%)、抛光材料(5.1%)、光刻胶(4.3%)、ESG(4.1%)、掩膜版(2.7%)、靶材(2%)、硅片(1.7%)等。

文章插图

2020年晶圆制造材料占比(图源:华创证券)

我们简单分析其中三类核心的晶圆制造材料:

- 硅片

目前,市场上主流的硅片尺寸为8英寸和12英寸,市场根据芯片类型及成本考虑选择不同尺寸的硅片作为衬底,例如功率半导体和微控制器主要采用8英寸硅片、逻辑芯片和存储芯片则采用12英寸硅片。

大尺寸硅片(12英寸)在成本和效率上都具有明显的优势。一方面,在相同工艺下,大尺寸硅片能制造的芯片数量更多,例如12英寸硅片的可使用面积是8英寸的2倍以上,可使用率是8英寸的2.5倍左右;另一方面,由于硅片为圆形、芯片为方形,也就意味着在制造芯片时会浪费掉边缘无法利用的区域,而硅片尺寸越大,这部分损失比也就越小。

- 光刻胶

- 字节跳动|抓住任何变现机会,字节跳动入局新行业,猫眼淘票票将遇新对手

- 华为|华为丁耘:已签署3000多个5G行业应用合同

- 联想|不仅充电快而且电池寿命长,240W超级闪充,OPPO做到了行业顶尖

- Java|一个很奇葩的行业:传感器

- 骁龙|荣耀Magic4系列全球发布:行业首发LTPO屏幕+PWM高频调光技术

- ppt|2022年中国智慧医疗行业洞察

- 行业|从「狂奔」到「稳步」,看服务机器人“生存指南”

- 壹观察|科技评论家闫跃龙:手机厂商做笔记本电脑有天然优势

- 全球财经网|择业要先选对行业,高途2022年校园招聘开启

- 心景|6家互联网医疗企业一年内获两轮融资,行业破冰开始?