从需求看,光刻胶又可分为半导体光刻胶、面板光刻胶、PCB光刻胶三大类,不同类别下还划分了不同的具体品种,具有品类多、专用性极强等特点,其中半导体光刻胶的技术壁垒最高。同时,不同专用环节对光刻胶的溶解性、耐蚀刻性、耐热性、感光性等都着严格要求,这就导致不同品质等级的光刻胶在制造工艺、化学结构、反应机理、性能等方面有着较大的差异化。

分辨率、对比度、敏感度等是光刻胶的核心技术参数,随着未来市场对芯片小型化需求的发展,光刻胶将进一步朝着高分辨率、高对比度、高敏感度等方向发展。

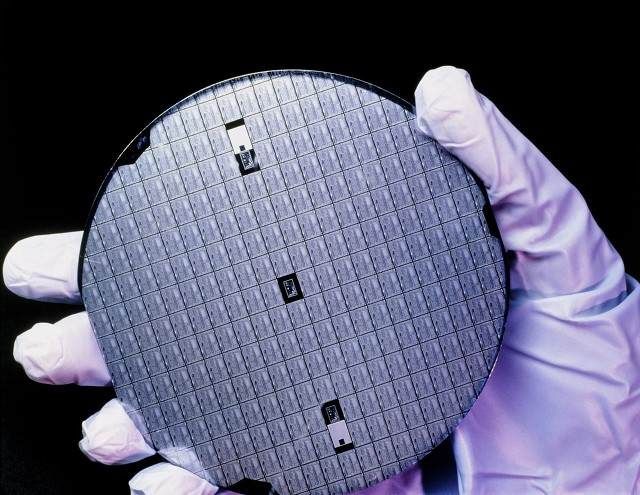

文章插图

半导体晶圆

- 电子特气

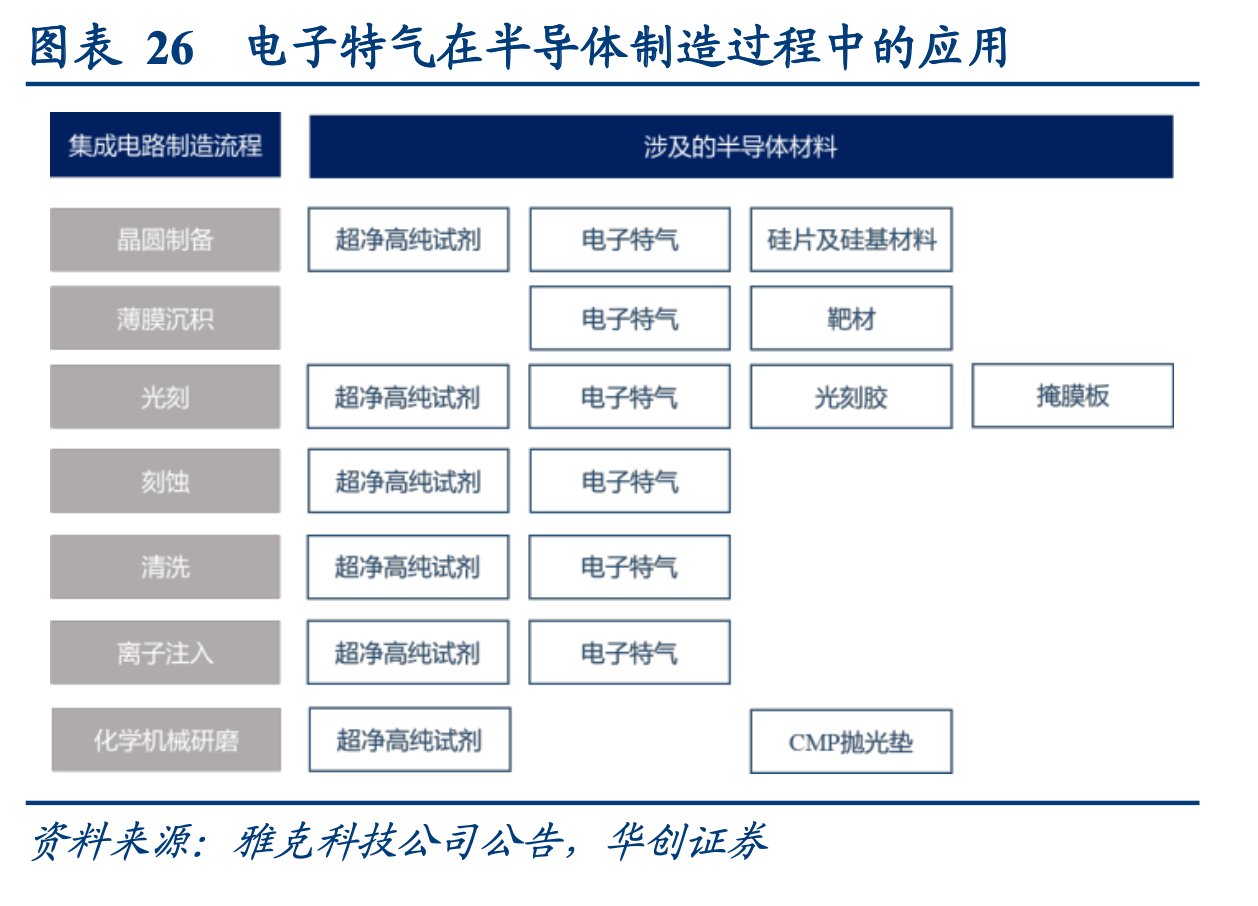

电子特气根据纯度不同可分为普通气体、纯气体、高纯气体、超高纯气体四个等级,而纯度对芯片成品率、性能和寿命都有着直接影响,纯度每提升一个数量级都将让器件性能实现有效提升。因此,电子特气的合成和提纯是主要的技术门槛。

文章插图

电子特气在半导体制造过程中的应用(图源:华创证券)

二、国外巨头垄断半导体材料市场,我国本土玩家起步晚但后劲足纵观整个半导体材料领域,由于其技术壁垒高、生产难度大、验证周期长等特点,导致大部分半导体材料都处于寡头垄断的局面,核心技术长期掌握在欧美、日本、德国、韩国等国家手中。

其中,日本就供应了全球超50%的半导体材料,例如全球超70%的光刻胶均由日本生产,由JSR、东京应化、信越化学、富士电子4家企业瓜分。而在半导体制造过程所需的19种核心材料中,日本就占到了14种,处于绝对领先地位。

此外在硅片市场,2018年全球近90%的市场都被日本信越化学、日本SUMCO、中国台湾环球晶圆 、德国、韩国SK Siltron占据,市场集中度非常高。

相比之下,我国本土半导体材料行业起步晚、发展慢,加之本土市场长期被国外巨头牢牢占据,导致本土玩家呈现“小而散”的格局。例如在2018年,我国电子特气行业的88%市场份额仍被美国空气化工、德国林德集团、法国液化空气、日本大阳日酸4家巨头瓜分,国产进口替代率仅为20%左右。

不过,随着国产替代浪潮的推动,如今越来越多的本土企业开始切入半导体材料领域,大大推动了国产半导体行业技术自主性的发展。

比如在电子特气方面,华特气体、金宏气体、雅克科技、南大光电、昊华科技、中船重工七一八所等企业都是国产电子特气的代表性玩家。其中,华特气体成立于1999年,核心研发面向集成电路、新型显示面板等高端领域的特种气体,以及普通工业气体、气体设备与工程,2019年在科创板上市。

目前,华特气体已实现对国内8寸以上IC制造厂超过80%的客户覆盖率,不仅满足了中芯国际、华虹宏力、长江存储、武汉新芯、华润微电子、京东方等国内玩家的多种气体材料需求,还成功进入了英特尔、美光科技、德州仪器、海力士等国外领先的半导体企业供应链。

在2020年,我国电子特气市场规模为150亿元,占全球市场48%。中国半导体行业协会预计,2024年我国电子特气市场规模将达230亿元,全球市场占比接近60%。

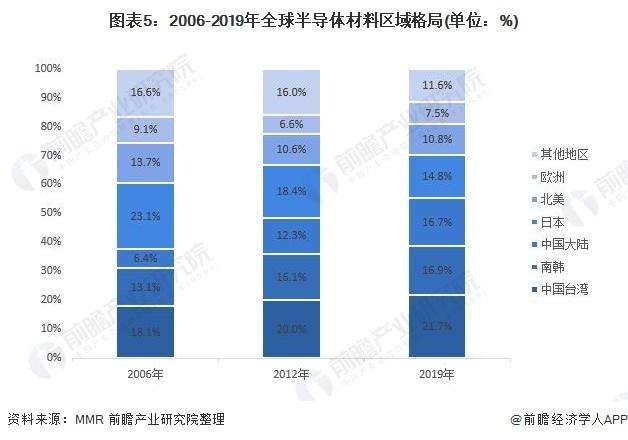

值得注意的是,得益于半导体国产替代意识提高对IC产业规模的进一步拉升,全球半导体材料市场的重心正逐渐向亚洲转移。据Maximize Market Research数据,若以区域划分,从2006-2019年,中国台湾的半导体材料市场份额从18.1%增长至21.7%,韩国从13.1%增长至16.94%,中国大陆则从6.4%提升至16.67%,而日本、北美、欧洲等国家及地区的市场份额逐渐下滑。

文章插图

2006-2019年全球报道体材料区域格局(图源:前瞻产业研究院)

同时据SEMI发布的相关数据,2020年中国大陆的半导体材料市场销售额增速达8.45%,超过韩国成为全球第二,并预计中国大陆市场将在2021年突破100亿美元(约631亿人民币)大关,进一步拉大与韩国的差距。

三、机会与挑战并存,国产半导体材料发展道阻且长长期来看,我国半导体材料市场发展潜力巨大,主要得益于芯片技术迭代、全球产业链转移和国家政策推动这三大因素。

- 字节跳动|抓住任何变现机会,字节跳动入局新行业,猫眼淘票票将遇新对手

- 华为|华为丁耘:已签署3000多个5G行业应用合同

- 联想|不仅充电快而且电池寿命长,240W超级闪充,OPPO做到了行业顶尖

- Java|一个很奇葩的行业:传感器

- 骁龙|荣耀Magic4系列全球发布:行业首发LTPO屏幕+PWM高频调光技术

- ppt|2022年中国智慧医疗行业洞察

- 行业|从「狂奔」到「稳步」,看服务机器人“生存指南”

- 壹观察|科技评论家闫跃龙:手机厂商做笔记本电脑有天然优势

- 全球财经网|择业要先选对行业,高途2022年校园招聘开启

- 心景|6家互联网医疗企业一年内获两轮融资,行业破冰开始?