声网|声网财报里的“喜”与“忧”

文章插图

文 | 异观财经

北京时间2月22日,全球实时互动云服务商声网Agora发布截至2021年12月31日的第四季度及2021全年的财务业绩报告。从报告披露的业绩来看,声网这份报告有“欢喜”的一面,同时也有令投资者担忧的一面。

喜:活跃客户、营收规模持续稳定增长财报显示,2021年Q4声网实现了4039万美元的总营收,较上年同期的3325万美元,增长21.5%。从年度数据看,2021全年,声网总营收1.68亿美元,较2020全年1.34亿美元的总营收,增长了25.8%。

公开资料显示,声网主要为开发者提供实时视频、实时音频、实时消息、实时录制等多个API(应用程序接口)平台服务,开发者只需简单调用,即可在应用内构建多种实时音视频互动场景,云服务是声网的主要业务,为声网贡献了超99%以上的营收。

数据显示,2021年Q4,声网实时互动服务收入3771万美元,同比增长20.1%,,四季度该项服务收入贡献了93.4%的营收。2021全年,实时互动服务收入达1.6亿美元,较2020年的1.3亿美元的收入,增长22%。

声网营收规模稳健增长背后,主要受益于客户规模的增长,以及各行业应用场景的快速增长。目前,声网数据显示,截至2021年12月31日,声网全球注册应用超40.5万,全球活跃客户数量达2670个,上年同期为2095个,同比增长27.4%,较上一季度的2564个,环比增长4.1%。

公开资料信息显示,声网基于实时互动场景的“RTE万象图谱”,覆盖教育、泛娱乐、IoT、金融、医疗、企业协作、数字政府、智慧城市等20多个行业赛道,200多个场景。

忧:亏损扩大,营收增速放缓,盈利遥遥无期?声网的盈利模式为免费加增值,即所有企业和开发者账户每月都可以免费使用1万分钟,超出免费使用时长的部分将按照实际用量来收取费用,这就意味着,声网想要营收增长并最终实现盈利,则需要持续扩大客户群体,并持续增加客户使用时长,进而实现盈利。

如果单纯从上面的业绩数据表象来看,声网的营收和客户规模均保持了稳定的增长,声网的表现还算可以,但表象之后,数据却揭示出,声网活跃客户扩展乏力、营收增速放缓、亏损持续且有扩大趋势等一系列问题。

文章插图

事实上,从2021年Q2开始,声网活跃客户同比增速就开始呈现放缓的趋势,在上一个季度同比增速下降至50%以下。参照上图,声网活跃客户环比增速更是骤降,从上2021年Q2开始,活跃客户规模环比增速下降至5%以下。活跃客户指标的增速放缓,会对营收增长产生直接影响。

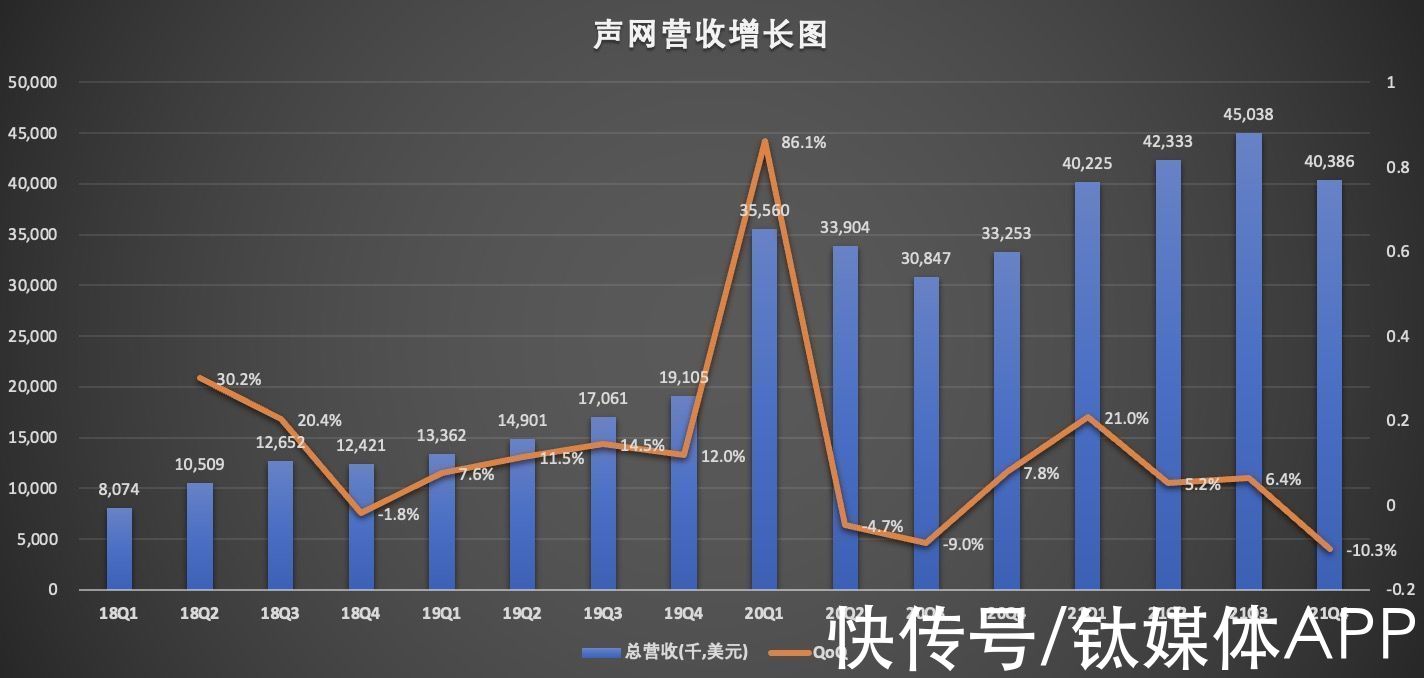

声网的营收规模虽然保持了稳定的增长,但增速放缓也是不争的事实。2021年Q4,声音总营收同比增速仅增21.5%,环比下滑了10.3%

文章插图

从上图可以看出,在2020年国内新冠疫情爆发期间,声网营收增速创历史新高,但随着国内疫情得到有效控制,声网的营收增速也逐步放缓,到了2021年前两个季度,营收同比增速骤降,在第三个季度营收增增速重会回正常水平,本季度增速甚至低于2019年四个季度的增速,这其中或与在线教育大客户流失有一定的关系。

此前在线教育行业客户可以说是声网头部大客户,然而受到监管政策的影响,2021年K12在线教育行业遭遇重创,也势必导致声网部分教育客户的流失,本季度营收环比下滑超10个点,不难看出在线教育客户的流失对声网造成了不小的影响。

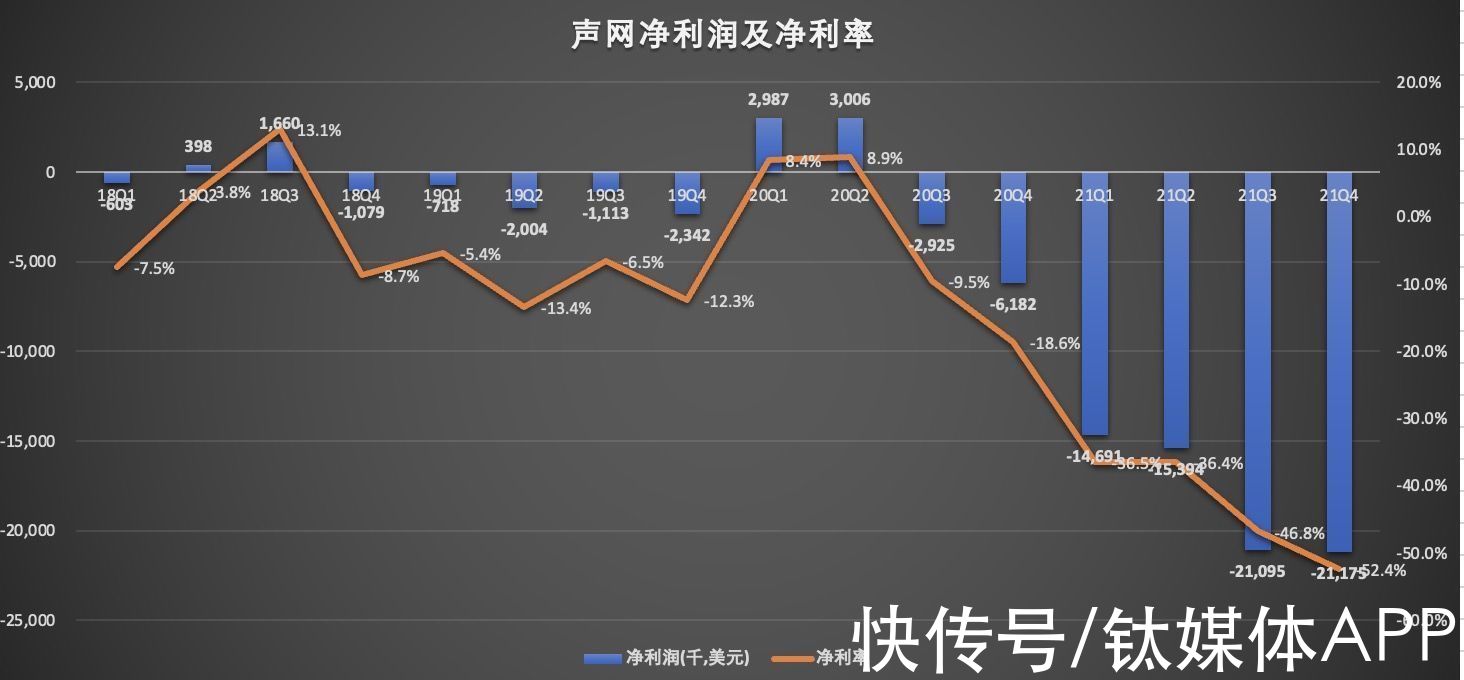

营收增速放缓的同时,声网在净利润方面依旧无法得到良好的改善。从历史数据看,声网在2020年的一、二季度曾有过300万美元左右的盈利,但自2020年Q3开始由盈转亏,如今已经连续5个季度亏损,且亏损呈现放大的趋势,净利率也不断下滑。

文章插图

依旧是处于亏损的状态,这与高额的成本和费用支出有着很大的关系。

财报显示,声网2021年Q4的运营成本为1496万美元,较去年同期1316万美元增长了13.7%。运营成本之外,运营费用居高不下也是挤压利润空间的一大主要因素。财报显示,2021年Q4,声网运营费用为5192万美元,比去年同期的2854万美元增加了81.9%。

运营费用主要由研发费用、营销费用和行政费用三部分构成。其中,研发费用支出是大头。财报显示,

2021年Q4,研发费用为2878万美元,比上年同期的1444万美元增加了99.3%,研发费用率从上年同期的43.4%,上升至71.3%;销售和营销费用为1380万美元,比上年同期的744万美元增长了85.5.2%,营销费用率从上年同期的22.4%,上升至34.2%;一般和行政费用为934万美元,比上年同期的667万美元增加了40%,行政费用率为23.1%,略高于上年同期的20.1。

- 新学期|高颜值长续航,新学期的你就需要这样一款笔记本

- 性能|性能/价格/易用性三方面解读 该如何选择靠谱的二合一平板电脑

- OPPO|我们欠阿里的,可能不止“花呗”,也许还有一个“道歉”

- 社交|唐纳德特朗普的新真相社交应用程序发布了,然后当晚挂了

- 子系统|产品的实现,需要做好战略规划

- 直播间|“消失”的韩束们,出现在直播间

- 货运|当代「镖局」的商业困境

- 三星|ASML的新数据出炉后,老美慌了

- 评审|如何优化繁文缛节的流程

- 管理|谈谈我对ERP的见解