赚钱能力比传统汽车高2个档次,国产新能源车龙头的价值理应重估( 二 )

文章插图

文章插图

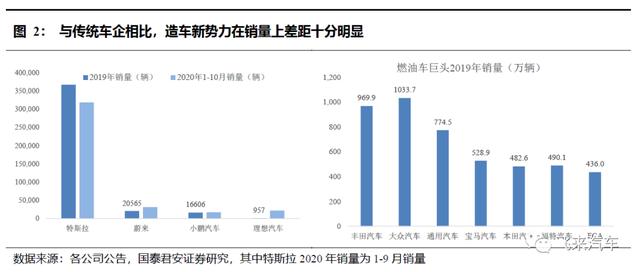

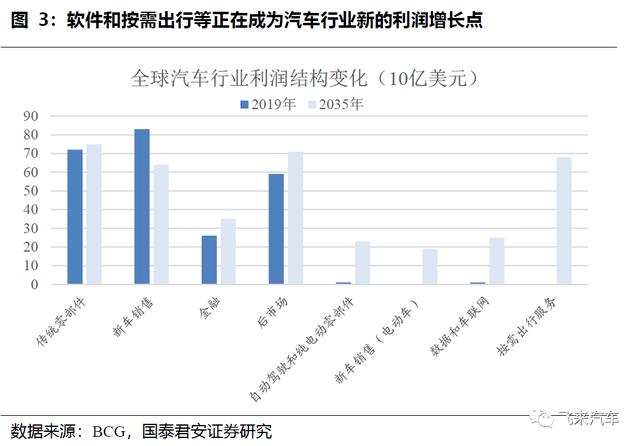

造车新势力的高估值来自于新盈利模式打造和成长的确定性 。 从盈利模式看 , 传统车企是制造类企业 , 利润来源就是销量*单车净利 , 而造车新势力正在逐步改变汽车行业的盈利模式 , 通过软件和出行等领域扩大单车盈利 , 同时盈利对象有望从增量市场延伸至存量市场;在成长确定性方面 , 新能源汽车对燃油车的替代已经成为行业共识 , 对于没有历史包袱和内部掣肘的造车新势力而言 , 未来有望持续受益新能源化浪潮 。

文章插图

文章插图

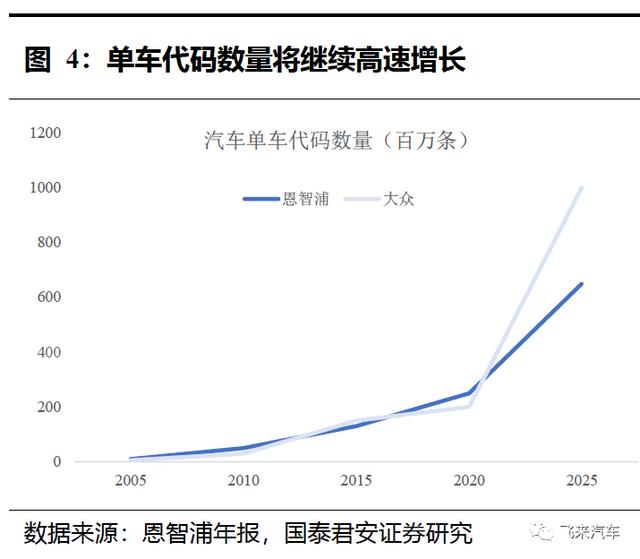

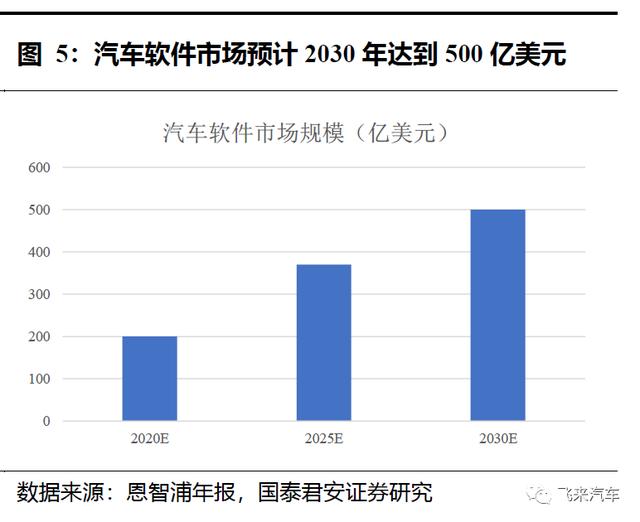

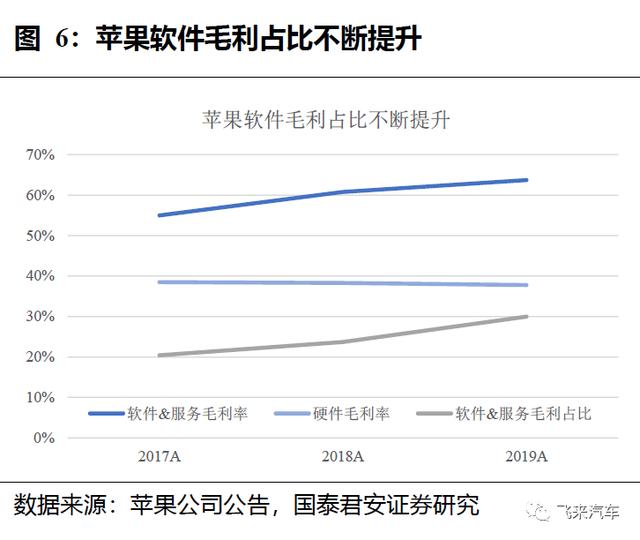

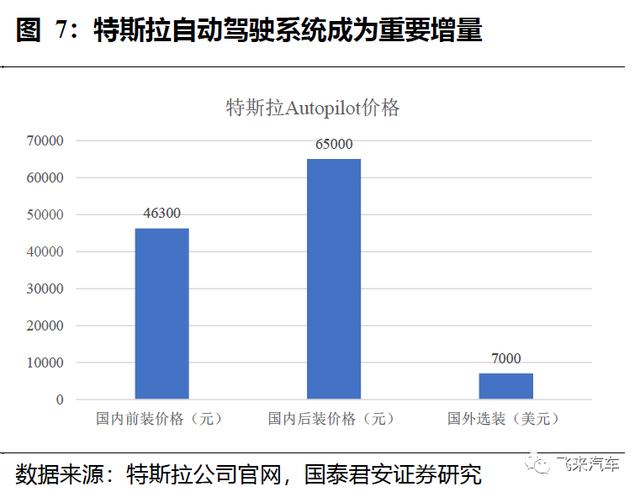

软件市场规模在快速增长 , 这在智能电动车领域更加明显 。 随着汽车智能化、网联化水平的提升 , 单车代码数量高速增长 , 汽车软件市场正高速增长 , 预计2030年全球汽车软件市场规模达到500亿美元;同时软件和服务类业务具备更高的盈利能力 , 以苹果和特斯拉为代表的科技巨头在软件业务上的收入和盈利贡献在不断提升 , 以苹果为例 , 2019年其软件&服务毛利率超过60% , 毛利占比达到30% , 特斯拉autopilot的海外选装包价格也达到7000美元 。

文章插图

文章插图

文章插图

文章插图

文章插图

文章插图

文章插图

文章插图

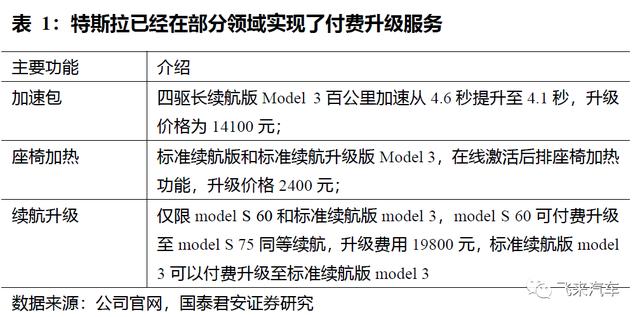

盈利群体从增量向存量转变 。 对于传统车企而言 , 盈利的对象主要是每年新增的销量 , 存量市场的后市场服务是经销商的重要盈利来源;对于造车新势力而言 , 通过付费OTA升级从存量市场获得盈利正在逐步实现 , 以特斯拉为例 , 它在加速包、座椅加热以及续航升级等领域已经实现了付费升级服务 。

文章插图

文章插图

在新能源化浪潮中 , 造车新势力车企具备更强的成长确定性 。 对于新能源车的发展趋势市场基本达成了共识 , 而由于历史包袱和内部掣肘等原因 , 传统燃油车巨头往新能源领域转型面临较大阻力 , 这就为造车新势力提供了较好的成长空间;同时 , 中国新能源车产业链的优势也为中国的造车新势力提供了有力支持 。

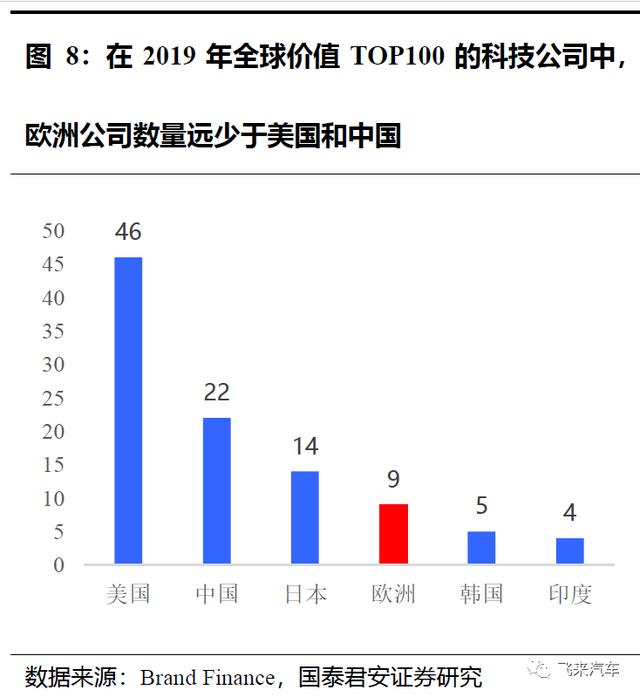

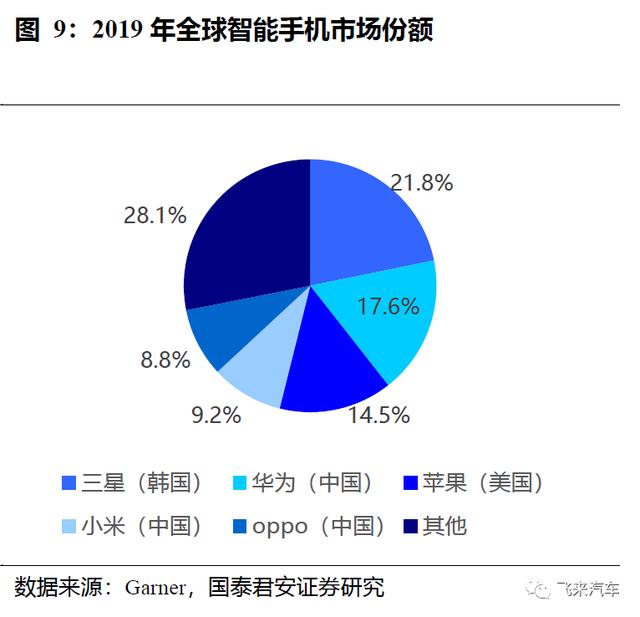

传统整车巨头尤其是欧洲车企由于社会阻力和历史惯性等原因 , 发展新能源车行业面临较大阻力 。 欧洲整个技术创新21世纪以来表现的特征是基础创新继续快速发展 , 应用创新相对不足 , 从智能手机开始在全球的智能应用产品的竞争力上在不断下降;同时欧洲产业分工已经相对固化 , 对于家族控股+职业经理人模式的车企巨头而言 , 战略的调整面临巨大的内部阻力 。

欧洲从智能手机开始 , 在创新应用领域的全球竞争力在逐步下降 。 2019年在2019年全球价值TOP100的科技公司中 , 欧洲的数量为9家 , 远低于美国和中国的46/22家;在智能手机时代 , 欧洲传统的通讯巨头诺基亚和西门子就淡出了市场 , 市场被中国、美国和韩国企业所瓜分 。 欧洲的创新经济呈现出的特点是基础性研发优势明显 , 但是产业转化渠道不畅通 , 导致应用性创新竞争力不足 。

文章插图

文章插图

文章插图

文章插图

欧洲产业分工已经相对固化 , 车企巨头的战略调整面临巨大阻力 。 20世纪中叶以后 , 欧洲大企业的诞生速度显著下降 , 2007年《金融时报》评选的500强企业中 , 欧洲地区的企业92%诞生于1950年及以前 , 欧洲整个社会和产业分工已经比较固化 。 汽车作为欧洲的重要支柱产业 , 在传统燃油车时代已经具备了显著的竞争优势 , 推动新能源汽车发展的社会阻力本身就较大;同时欧洲车企巨头和零部件巨头是典型的家族控股+职业经理人模式 , 在制定战略上相对短视 , 这也进一步加大了向新能源转型的内部阻力 。

- 宝马iX亮相:或是BBA电动转型的下半场棋局?

- 迈巴赫销售有多赚钱?工作2年就买了辆宝马5系

- 2025定下小目标,传统车企如何抵达彼岸?

- 小鹏汽车财报虽亮眼,但赚钱仍艰难

- 独立品牌密集发布,传统车企进入“翻牌”时间

- 货厢装载能力是亮点,实拍长安星卡L1国六载货车

- 大众ID.6冬季路试进行中 搭双电机四驱 续航能力媲美Model X

- “油改电”or真·纯电 传统车企居然给出了这样的结果

- 奔驰EQC 4×42线上亮相 搭载双电机 大尺寸轮胎 越野能力大幅提升

- 杜卡迪Monster1200发布新款 配置不变 保留传统外观