史上最快IPO、特批、估值6000亿……富士康:下一个中石油?

傻大方提示您本文标题是:《史上最快IPO、特批、估值6000亿……富士康:下一个中石油?》。来源是。

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

刷新A股市场IPO过会新记录,用时仅36天的富士康工业互联网股份有限公司(以下简称富士康)于3月8日正式过会。根据腾讯《一线》消息,知情人士透露,富士康3月12号前后就能拿到批文,月底能够挂牌登入交易所。

中石油|估值|富士康|独角兽|ipo|特批---傻大方小编总结的关键词

虽然此前富士康上市备受争议(员工多次跳楼,负债率81%,扣非净利为0,富士康要靠特批成最牛IPO?),但是富士康还是顺利走上了IPO的绿色通道。不过,围绕其天量估值,市场舆论依旧争论不休,投资者更忧心的是,富士康是否正在走上当年中石油IPO的老路。

富士康头顶的光环

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

仿佛天生就自带光环的富士康,创造了多项记录:

1.36天(20个工作日)IPO过会,刷新整个A股市场IPO新纪录。

2. 正常经营未满3年的硬杠被相关部门申请豁免。

3. 272.532亿元募资额创下近三年新高,在A股募资史上排名第11位。

4.唯一一家募资额超200亿的科技企业。

5. 富士康2017年营收3545亿。2016年A股上市公司中唯有13家公司营收超过富士康(A股上市公司2017年年报未发布完毕),且这13家公司皆为国企背景。

“独角兽”还是“巨像”?

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

有人称之为“独角兽”,但富士康其实更像是披着“独角兽”外衣的“巨像”。“独角兽”企业在证监会角度并没有明确的规范和标准。在投资界,独角兽企业一般性的定义为10亿美元以上估值,并且创办时间相对较短的公司。

而2月底,“独角兽”上市绿色通道的消息传出,消息指出,监管层对符合规定的生物科技、云计算、高端制造、人工智能四个行业在内“独角兽”企业实行“即报即审”。

3月5日,证监会副主席阎庆民在两会中正式表态,要通过制度创新支持“四新”企业上市。深交所总经理王建军透露,今年深交所的重中之重包括了要对“独角兽”企业开设绿色通道。

随后,腾讯马化腾、百度李彦宏、京东刘强东、网易丁磊、搜狗王小川等“独角兽”掌门人都以极大的热情拥护回A决策。

所以在这样的形势之下,不难理解有许多人会认为富士康的上市是享受了“独角兽”的IPO福利。

何为“巨像”?

“巨像”其实是在科幻和游戏界中对于一种巨大、行动缓慢,但拥有强大力量,普通人皆只能仰视的生物,但巨像最大的弱点恰恰就在于其巨大,细节中有魔鬼。富士康从营收总额、利润总额、员工数量上都可以说是巨无霸级别,而主营业务和未来的发展方向都是直指高端制造、人工智能、云计算等基于畅想空间的业务。

然而通过深入研究其招股说明书,富士康也存在一些积弊,值得大家注意:

1. 员工以大专以下、90后为主。富士康共有员工269049 人,而其集团公司的全球员工数量更是达到了120万人。在这269049人中,大专以下约21万人,占比78%,从年龄构成来看,30岁以下的有16万人,占比约60%。且富士康也表示,随着我国经济的迅速发展,受人口老龄化、经济结构转型、城市生活成本不断提高等多方面因素影响,中国制造业企业在历史上曾出现不同程度的“用工荒”,

2. 人均成本高于人均利润。富士康直接人工成本2017年上升至165.6亿元,以近27万名员工计算,用工成本6.1万/人,而根据2017年富士康3545亿元收入和158.7亿元的净利润,这269049名员工的创造的利润不足6万元。

3. 去年富士康净利润率不足5%,与同行业公司并无明显优势。富士康的规模虽然远超同行,但毛利率仅与之相当。

“巨像”估值6000亿?

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

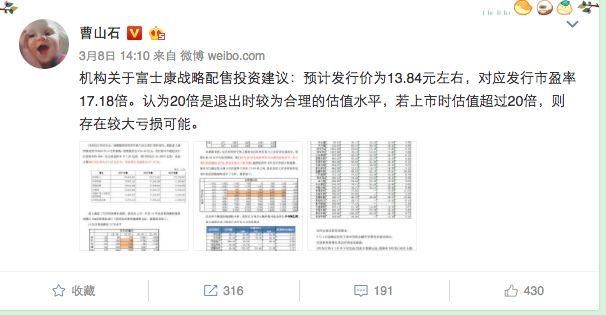

根据富士康股份招股说明书2018年2月申报稿数据,申请募集资金272.53亿元,发行股本不超过发行后总股本的10%,发行前总股本177.26亿股,预计将发行19.6953亿股,由此计算预计发行价13.84元左右,对应发行市盈率为17.18倍。

按照富士康在A股市场应该归入的行业:电子设备及服务行业加权平均市盈率约43.03倍,富士康股份总市值将达6827亿元,将远超鸿海精密市值。

国金证券认为:考虑到富士康股份在A股具有稀缺性,按照30倍左右市盈率,加上发行新股募资,市值超过5000亿也很有可能,将超过国内科技类龙头海康威视、360市值。

证券时报报道,有券商TMT行业分析师认为:“吸引眼球不等于获得高的估值,富士康股份母公司鸿海精密当前市盈率仅10倍,近期股价并没有受到富士康股份在A股上市的影响,说明海外投资者仍比较谨慎。按照其各业务分布式估值,22倍至25倍较为安全。”

不过就算按照25倍市盈率,富士康股份的市值仍将超过鸿海精密市值。且值得注意的是自去年11月初至今,鸿海股价已下跌逾20%。

在来看知名财经大V在微博上针对富士康A股上市战略配售投资建议中对其的估值:

中石油|估值|富士康|独角兽|ipo|特批---傻大方小编总结的关键词

再来看看最近新股的数据表现,2018年1月,已开板新股平均涨停数为7.67个,最高涨停数为德邦股份的13个,到了2月份,已开板新股平均涨停数仅为3.8个,最高涨停数也仅为6个,两项数据均创下2016年以来的最低纪录。

到底是估值6000亿还是3000亿还是4000亿,目前搜索公开媒体信息发现,一些媒体都几乎同一个时间段引用了一个未具名机构都判断,估值6000亿。

中石油|估值|富士康|独角兽|ipo|特批---傻大方小编总结的关键词

投资独角兽需要理性

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

警惕第二个“中石油”出现

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

随着科技企业IPO绿色通道的开启,投资者如何理性投资即将上市的富士康?有分析认为,中石油、360其实就是前车之鉴。

著名财经专栏作家皮海洲认为:

富士康好不好,对于投资者来说,还需要时间来作出回答。在很多人看来,富士康IPO意义重大。但富士康IPO意义再怎么重大,也大不过当年中石油A股上市。当年的中石油是亚洲最赚钱的公司,在当时的舆论看来,谁要是不买中石油,那将是后悔一辈子的事情。在当时来说,中石油A股上市同样是一件大好事情。如今回首当年中石油的上市,从为融资服务来说,好事确实是好事,但从回报投资者的角度来说,还真不是什么好事情。中石油A股上市后,成了投资者的一个深套。

一向对A股唱多的李大霄也对富士康投资价值表达担心:

A股的新股普遍有一个高估值的惯性,这一点对价值投资、长期投资非常的不利。所以,这一点需要非常谨慎,高估值高位的风险,可以等它到以比较合适的价位以后,再进入可能会相对比较合适。

富士康非常有可能成为A股市值最高的科技股,但是大家也要牢记中石油的教训,不可不防,最好是晾凉了以后再买比较合适。虽然我很尊敬郭台铭先生,并在富士康出现危机的时候力挺他,但是也要提醒一下股民风险,给股民打预防针也是有非常必要的。切记,打新是可以的,追新是不合适的,以后晾凉了可能更加合适。

专栏作者朱邦凌在一篇撰文中指出:

360成功创造了A股最高的市盈率之一,可以说达到了令人炫目的“市梦率”。4000亿左右市值的巨大体量之下,360按照借壳的江南嘉捷的市盈率高达6000倍。那么,正式上市后的360将要依靠业绩来消化目前的估值。360未来的业绩能够将市梦率降为行业内合理的市盈率吗?它曾承诺,2017年及2018年净利润分别不低于22亿、29亿元。假设业绩承诺兑现,以目前股价计算,360动态PE仍然高达100多倍。不出意外,回归A股的360将经历漫长而残酷的估值回归。

当年的中概股回归,也可成为独角兽上市的警示。2015年,率先回归的暴风集团股价从7元飙升到最高327元,创造了36个涨停板的记录,成为名副其实的“涨停王”,市盈率一度达到千倍。巨人网络在美PE只有8倍,市值只有132亿元,借壳世纪游轮之后总市值一下就达到1282亿元,PE过百。可此后,这些中概股都经历了漫长的估值回归过程。暴风集团由于业绩暴跌、炒作过度等原因,最终还是无法避免走下神坛,至今下跌了90%以上,股价只剩下当初的零头。

备忘:曾被关注的三大核心问题

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

富士康从预披露之日起,其存在的各种问题就被挖掘无遗,这里简要列出3个主要问题:

一、申报时公司成立未满3年

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

富士康工业互联网股份有限公司前身为福匠科技(深圳)有限公司,成立于2015年3月6日,2月1日申报时,公司成立未满三年。

2016年修订《首次公开发行股票并上市管理办法》第九条规定:发行人自股份有限公司成立后,持续经营时间应当在3 年以上,但经国务院批准的除外。

招股说明书也特别提示了要经国务院批准。

二、与控股股东存在同业竞争问题

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

关于与控股股东鸿海精密的同业竞争问题,富士康在其招股书中是这样解释的:

截至本招股说明书签署日,鸿海精密控制的除中坚公司及其控股子公司以外的子公司中,Foxconn MOEBG Industria de Eletronicos Ltda.和Foxconn Brasil Indústria e Comércio Ltda.注册于巴西,分别从事机顶盒、线缆模组的生产与销售及笔记本电脑、智能手机、服务器和主板的生产与销售,鸿海精密分别间接持有两家公司100%权益。

上述两家公司仅在巴西境内开展业务,与发行人及其控股子公司的业务区域并无重叠,且其业务规模相对较小,收入、利润与发行人及其控股子公司同类型业务相比较低,与发行人及其控股子公司不存在实质性的同业竞争。

上述“不存在实质性的同业竞争”解释再加上控股股东中坚公司和鸿海精密都出具的《避免同业竞争的承诺函》,就过关了!

同业竞争是IPO的红线问题,如果其他公司不消除同业竞争,肯定是过不了关的。

三、上市主体为控股型公司,2015年、2016年业绩为零,3年业绩系重组计算

史上最快IPO、特批、估值6000亿……富士康:下一个中石油?。中石油|估值|富士康|独角兽|ipo|特批---

富士康系控股型公司,业务由下属子公司负责具体经营,公司主要负责对相关全资及控股子公司的投资和管理。截至 2017 年 12 月 31 日,富士康的全资及控股境内子公司共 31 家,全资及控股境外子公司共 29 家。

2015、2016年两年,富士康前身福匠科技并没有做任何业务,也没有任何资产负债,是一家纯粹的空壳公司。2017 年 7 月 21 日,福匠科技整体变更为股份有限公司并更名为富士康工业互联网股份有限公司。2017年底,同一控股股东下的众多公司才重组成为富士康的子公司。其3年业绩也是按重组后模拟计算的。

- 巨无霸!中国人保IPO规模创近8年新高 含金量爆表

- 史上最强错误买房流程!不看你会后悔的?

- 华为P20发布会邀请函曝光 4月12日见证史上最强拍照手机

- 史上最严!医生拿回扣超3000,或被直接开除!

- 史上最全癌症遗传风险图谱!西安交大科学家在CELL发表国际合作研

- 史上最大跌幅,俄罗斯股市闪崩,汇率一起暴跌!美国是幕后推手?

- 这部华语电影史上最伟大的电影要来演出粤剧了!

- 运城史上最贵地标开工建设!车位就有1700个!建成后免费开放!

- 一图流|这算不算篮球史上最骚最浪的扣篮?

- 江北房价红线可能要破!绿地海悦公开售楼处最快下月首开,放风价3