混改加速 中粮资本拟注入中原特钢

傻大方提示您本文标题是:《混改加速 中粮资本拟注入中原特钢》。来源是新京报。

混改加速 中粮资本拟注入中原特钢。中原特钢|中粮|资本|混改|加速|中粮集团---

中原特钢|中粮|资本|混改|加速|中粮集团---傻大方小编总结的关键词

中粮资本将实现借道上市,不过交易方案尚未最终确定;类似“钢铁换金融”案例成少败多

新京报讯 (采访人员赵毅波)中粮混改加速推进。2月26日,上市公司中原特钢公告称,公司将通过发行股份的方式购买中粮集团有限公司等主体持有的中粮资本投资有限公司(下称中粮资本)全部或部分股权。中粮资本在一个多月前才控股中原特钢。

中粮混改再下一城,中粮资本曲线上市

根据交易方案,中原特钢将向中粮集团有限公司出售资产,并通过发行股份的方式购买中粮集团有限公司等主体持有的中粮资本投资有限公司全部或部分股权。这意味着中粮资本将实现曲线上市

本次交易方案尚未最终确定,中原特钢表示,本次重大资产重组涉及的具体事项及交易方案仍在研究论证中,尚未最终确定,可能根据交易进展情况进行调整,提请广大投资者注意投资风险。

据官网介绍,中粮资本是中粮集团旗下运营管理金融业务的专业化公司,整合了期货、信托、寿险、银行、产业基金、保险经纪等金融业务,以中粮产业链为依托,完善金融服务链。

截至2016年底,中粮资本资产总额469.44亿元,净资产153.81亿元;2016年实现营业收入73.50亿元,净利润12.70亿元。

作为中粮集团混合所有制改革的样板之一,中粮资本入选了发改委新一批央企混改试点名单。在刚刚过去的2017年,中粮资本实施了大幅度的混合所有制改革。

2017年8月,中粮集团发布信息,提及下属18家专业化公司之一的中粮资本引入7家投资者,募集资金69亿元。在本次曲线上市之后,投资者将获得退出渠道。

2016年以来,随着新任董事长赵双连执掌,中粮集团开始大幅度转型,其中一大目标就是混改与上市。中粮曾表示,将以“混改、先导、上市”为三大目标,积极稳妥推进混合所有制,引入战略投资,优化企业治理,实现上市发展。

新华社今年1月消息显示,近两年以来,中粮共有6家专业化公司通过混改、员工持股、上市和设立基金等股权运作方式引资270亿元,14家专业化公司完成混改或实现股权多元化,饲料、酒业、粮谷和纺织将在2018年底完成混改。

中粮集团1月份刚控股中原特钢

中粮资本本次上市的一大特色在于,借壳对象中原特钢一个多月前才归属于中粮集团旗下。

今年1月22日,中原特钢公告称,原控股股东南方工业集团将持有的中原特钢3.39亿股股份(占总股本67.42%)无偿划转至中粮集团。南方工业集团和中粮集团均为国务院国资委直管的中央企业。

据官网介绍,中原特钢前身为国家重点军工项目五三一工程一分部,始建于1970年,2010年6月于深交所上市,位于河南省济源市,拥有小寨园区、东张园区和济源园区三个工业园区。

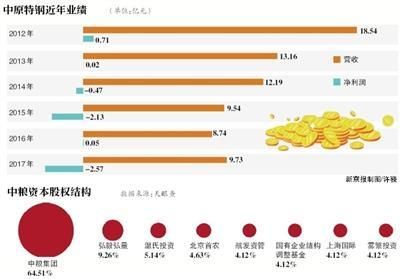

伴随着前期钢铁行业整体下滑和后期钢铁原材料成本上升,中原特钢业绩持续低迷。中原特钢2月26日晚发布业绩快报显示,公司2017年营收9.73亿元,净利为亏损2.57亿元,同比由盈转亏,上年同期盈利519.79万元。中原特钢在公告中表示,2017年原材料价格出现连续性大幅上涨,导致产品成本升高,产品销售价格未能同步涨价,导致营业毛利率同比下降4.79%,毛利额减少3729万元。在此之前,中原特钢曾因2014、2015连续两年亏损披星戴帽。

在被中粮入主前后,中原特钢发生高管大换血。根据今年1月中原特钢公告,包括董事长李宗樵、总经理王志林在内的五位董事宣布辞职。

市场期待,随着中粮入主乃至于后期金融资产注入,中原特钢或迎来“凤凰涅槃”。

■ 观察

目前“钢铁换金融”仅有一例成功

随着原有资产出售给中粮集团,新的金融资产注入上市公司,中原特钢再次上演资本市场“钢铁换金融”案例。

据新京报采访人员不完全统计,自从2015年钢铁行业断崖式下跌后,包括*ST韶钢、*ST金瑞、重庆钢铁、中钢天源等公司均筹划过“钢铁换金融”的资本动作,算上中原特钢已经有5家。虽然一般情况下金融业务相比于钢铁更赚钱,但此前的资本运作并非全部一帆风顺,而是成少败多。

新京报采访人员注意到,五次钢铁换金融案例中,除了刚刚宣布的中原特钢外,其他四个案例中仅有*ST金瑞取得成功。

*ST韶钢是原宝钢集团(现宝武集团)旗下上市公司。早在2016年4月,*ST韶钢发布公告,出售公司全部钢铁业务资产,同时收购宝钢下属的金融业务资产,谋求彻底转型。

上述重组方案后来被终止。至于原因,*ST韶钢在公告中称,拟置入资产为宝钢集团旗下的金融业务资产,涉及多个金融行业监管政策及相关证券监管政策的要求和限制,重组过程较为复杂、难度较大。

重庆钢铁在2016年6月份开始停牌,2016年8月与重钢集团签署框架协议,拟出售公司所持有的与钢铁生产经营相关的资产,收购渝富集团持有的涉及金融、产业投资等领域的优质资产。但到了2017年5月,重庆钢铁终止重组,其拟置入的渝富集团主要资产涉及相关监管政策的要求,在目前监管政策下,拟置入资产方案难以满足境内外两地监管要求。

华菱钢铁和以上两家重组失败的原因有所不同。

早在2016年7月,其宣布通过资产置换、发行股份购买资产及募集配套资金等一系列交易,置出原有钢铁资产,并注入含财富证券在内的金融资产与节能发电资产,拟置入及购买资产金额总计137亿元。但到了2017年6月,钢铁行业大幅回暖,不少钢企业绩创下历史新高,华菱钢铁宣布终止重大重组。

华菱钢铁坦言,拟置入的金融资产当年已出现亏损,而拟置出的钢铁资产业绩已大幅改善。

作为唯一成功的钢铁换金融案例,*ST金瑞在2016年底宣布,公司收到证监会核发的文件,核准公司向中国五矿股份有限公司等发行股份购买资产并募集配套资金的批复。交易完成后,五矿集团金融业务实现曲线上市,上市公司名称也更改为了五矿资本,当前市值超过400亿元。

- 洋河股份:业绩波澜不惊 重视18年加速发展趋势

- 绝地求生加速器显示登录什么情况

- 用网一加速器就可以注册facebook

- 国内植保无人机洗牌加速 谁能笑到最后

- 科研人员发现不同表观修饰的相互作用加速MLL白血病进展

- 蛋壳B轮融了1亿美金 长租规模赛进入加速跑阶段

- 手机总是自动下载一建加速,怎样取消

- 【东北晨会180228】金融加速释放超涨压力//1月央行资产负债表点

- 老龄化加速,2050年全世界每4个老人1人在中国

- 资源的不断减少,加速探索外太空已经关系到人类的生存问题