美债利率持续上升对中国债市影响几何?

傻大方提示您本文标题是:《美债利率持续上升对中国债市影响几何?》。来源是金融界。

美债利率持续上升对中国债市影响几何?。债市|利率|持续上升|几何|收益率|美债---

春节前后国内资金面平稳,而海外债市再起波澜,美债收益率继续创新高。我们在节前的周报《风险偏好下降,债券投资者可持券过节》中提到:“在全球风险偏好下降以及国内货币政策更为友好的情况下,我们认为国内债券在中短期内面临的风险不大,尤其是春节前后收益率将保持稳定。交易型投资者可以选择持券过节,尤其是中短期债券的确定性还会更高。”从节前和节后资金面的情况来看,确实较为宽松稳定,节前由于有CRA的资金投放加上1月下旬实施的定向降准,资金面较往年的春节更为宽松,7天回购利率甚至降至3%以内。虽然市场担心节后CRA到期以及进入3月份,季度末因素可能导致资金面再度紧张,但节前人民银行公开市场业务操作室负责人就当前银行体系流动性形势和公开市场操作有关情况接受了《金融时报》采访人员采访,他表示:“虽然春节后将迎来中期借贷便利(MLF)到期、临时准备金动用安排(CRA)到期和2月份税期,但由于金融机构CRA到期节奏与现金回笼大体匹配,二者可以基本对冲。同时,节前节后人民银行将继续灵活搭配工具组合,维护流动性合理稳定。一是继续开展MLF操作补充中长期流动性,适当加大增量;二是适时开展逆回购操作,合理搭配期限组合补充流动性,提高跨季资金供应的比重。”这也表明春节后央行将继续通过各种流动性投放工具来维持资金面的稳定。从节后这几天的公开市场操作来看,央行通过逆回购投放了大量资金,包括7天、28天和63天逆回购。尤其是63天逆回购已经跨过3月末,能够有效缓解季度末的资金面紧张。这与央行公开市场业务操作室负责人的采访一致。在央行积极的流动性投放对冲下,节后资金面依然相对宽松,回购利率并没有上升,同业存单利率也相对稳定。随着这种资金面稳定的预期增强,中短期债券收益率在春节前后也比较稳定,尤其是短期债券和同业存单的配置需求较强。周五的1年期国债随卖操作,认购需求也比较强,带动短期国债收益率下行。而长期限债券,比如10年期国债和国开债,节后收益率略有上升,但幅度比较小,并不明显,10年国债收益率仍维持在3.9%附近。从春节前后资金面和债券收益率的走势来看,基本印证了我们对于投资者可以持券过节的判断。

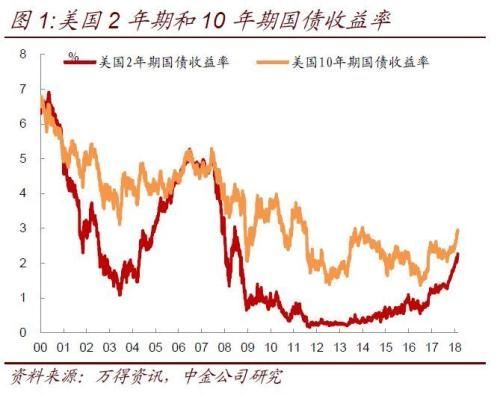

但与国内债市不同,海外债市却是另一番光景,美国国债收益率在中国春节前后依然持续上升,其中2年期国债收益率升至2.25%,创2009年以来新高,而10年期美国国债收益率最高升至2.95%,逼近3%大关,也是2013年10月份以来新高(图1)。年初以来,美国2年期国债收益率上升36bp,10年国债收益率上升52bp,上升速度之快已经超过中国国债去年四季度的调整。也正是因为美国国债收益率上升速度飞快,并带动全球债券收益率上升,从而也引发了对风险资产的冲击,毕竟利率上升过快对风险资产会产生较大压力,也会对经济有负面影响。全球股市此前的大跌正源于美债收益率的快速上升。因此美债收益率的变化牵动着全球投资者的神经。在美债收益率仍持续上升的情况下,风险资产仍某种程度上受到抑制,虽然近期全球股市企稳反弹,但未来波动性仍可能放大。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

年初以来,美债收益率的上升引领全球,收益率上升趋势尚未结束,对中国债券的影响也备受关注。我们在今年年初的策略报告《利率收敛和经济分化的再平衡》中分析过,2017年中国债券收益率的升幅领先于全球,不仅明显高于发达经济体,也明显高于新兴市场国家(图2)。尤其是去年四季度中国债市的调整幅度较大,国债收益率升幅达到30bp以上,政策性银行债收益率升幅达到60bp以上。这是源于去年中国流动性的紧缩领先于全球,包括去杠杆大背景下货币政策的收紧以及金融监管政策的收紧,都导致了市场对债券需求的减弱,从而推动了债券收益率的上升。但从去年12月份以来,美国国债收益率的上升反而成为了全球利率上升的领头羊,升幅明显高于其他发达经济体和新兴市场。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

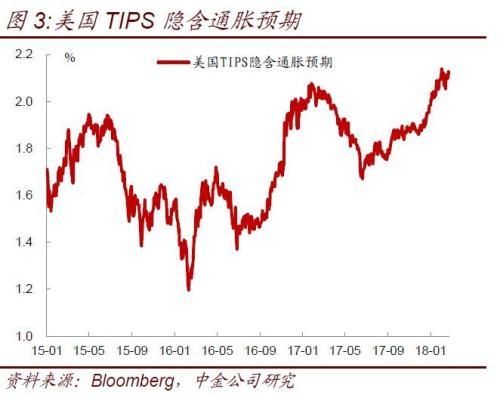

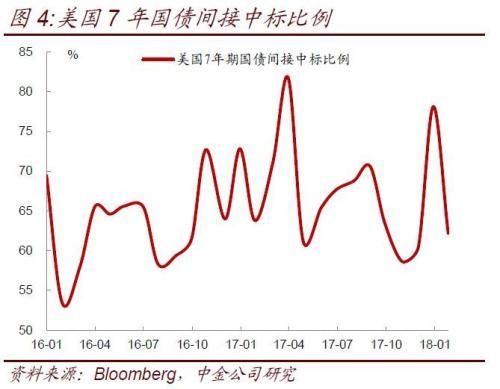

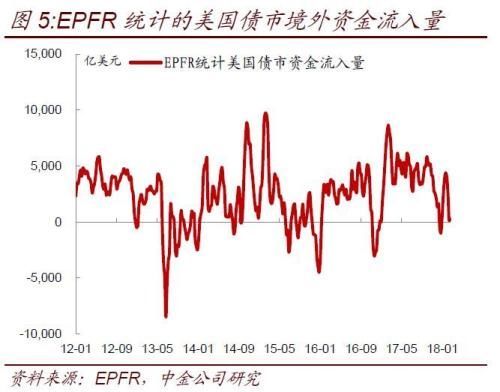

我们在前几期周报中也分析过这一轮美债收益率的上升的成因,主要集中在以下几个方面:(1)经济复苏预期和风险偏好上升。年初以来,全球风险偏好明显上升,股市走强,商品上涨,美元走弱,而风险偏好的上升背后源于经济复苏的预期。包括欧洲、美国和日本等发达经济体的经济数据最近几个月都明显走强,显示全球经济的共振。(2)通胀预期上升。经济复苏预期升温以及油价的上涨带来了通胀预期的上升。而近期阿根廷干旱导致全球大豆、玉米和小麦等农产品(000061,诊股)价格大涨,也引发了市场对通胀压力上升的担忧。美国TIPS所反映的通胀预期持续上升(图3)。(3)供需关系走弱。推动近期美国国债收益率上升的直接触发因素是一级市场发行的疲弱。尤其是上周美国财政部在一周之内发行了总量2580亿美元的国债,发行量明显升高。而2年期、5年期和7年期国债的认购需求都有所走弱,认购倍数下降,包括养老金和共同基金在内的间接投标人获配比例进一步下滑(图4),显示市场的认购并不积极。国债发行量增加的背后,对应着美国税改和基建刺激计划导致的赤字上升。而需求的走弱更值得关注,是本轮美债收益率上升的主因。一方面,美元的走弱使得境外央行和境外金融机构对美元资产配置需求下降;另一方面,市场对经济走强的预期以及风险偏好维持高位使得投资者更愿意配置到风险资产以及新兴市场资产而不是代表无风险资产的美国国债。从EPFR统计数据来看,最近几周流入美国债市的境外资金有所减少(图5)。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

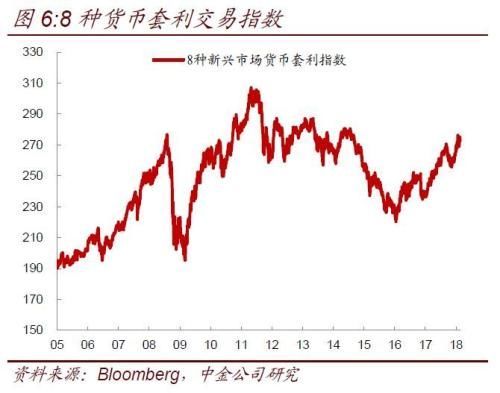

在2月初全球股市大跌的情况下,我们注意到无风险资产受益的程度并不高。如果观察次贷危机和欧债危机等经济状况恶化所带来的风险偏好下降的情况,可以看到在这种情况下,无风险资产(比如美国国债、美元、黄金)一般都是明显上涨的。但这一次全球股市的下跌则不同,无论是美国国债、美元还是黄金都没有明显的上涨和获得避险情绪的支撑。这都本质上反映了一点,即市场对经济的乐观预期以及对风险资产的信心并未真正动摇。尤其是美元本身,年初以来持续走弱,即使是2月份金融市场比较动荡的情况下,也反弹不多。而弱美元反过来对新兴市场货币是一种较强的支撑。反映8种新兴市场货币的套利指数年初以来持续升高(图6),其本质反映了通过融入美元,投资新兴市场货币,可以持续获利,这很好的解释了为何美债收益率持续升高,收益率已经具备一定吸引力的情况下,为何投资者的需求依然不强,因为投资其他风险资产或者新兴市场资产的吸引力更高。这还同时解释了为何股市在大跌之后很快反弹并收复了部分失地。从这个角度上来看,美债收益率尽管已经上升了比较多,但还难言已经到顶。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

接下来,美债本身依然需要关注经济、通胀和美联储货币政策走向的影响。中短期来看,美国经济的复苏仍有惯性,尤其是1月份的经济数据好于预期,显示税改和全球经济共振带来的不错的提振作用。而失业率维持低位的情况下,工资增长也会提速,对通胀形成一定支撑。而市场目前预期美联储今年会加息3次,分别是3月份、6月份和下半年各一次。但并不排除如果经济状况良好,美联储可能会加息4次的可能性。目前市场关注鲍威尔就职后的第一个听证会,关注美联储新主席的观点和动向来判断后续美联储加息的前瞻变化。美国短期国债收益率在年内仍会跟谁加息而逐步上升,而长期国债则视乎经济和通胀预期的变化,预计10年美国国债在二季度有可能触及到3%或者更高的水平。

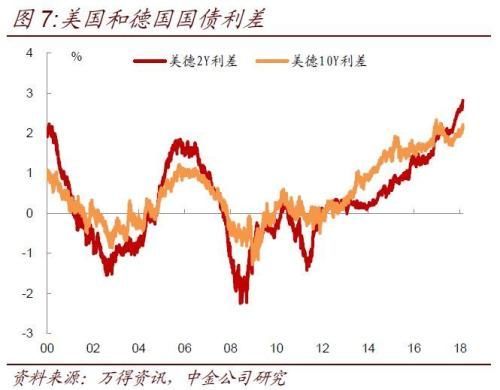

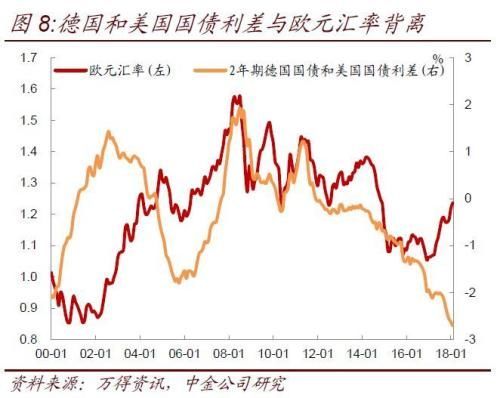

美国国债作为全球债券的参考基准,其利率上升毫无疑问也会对其他国家债券收益率造成影响。不过,由于全球货币政策并不同步,这一轮美国国债收益率的上升和其他国家国债收益率的上升幅度并不完全一致。最明显的差异来自美国和欧洲以及日本国债收益率的对比。由于欧元区和日本仍有QE政策的支持而且尚未开始加息,而美联储已经开始缩表和加息进程进入中段,两者的货币政策利率的利差也在持续扩大,导致美国国债和欧元区国债以及日本国债的利差都持续扩大。比如目前美国和德国国债的利差都已经上升到历史最高位(图7),2年期利差达到280bp,10年期利差达到220bp。但较为反常的情况在于,虽然美国和其他发达国家的国债的利差持续扩大,但非美货币依然相对美元走强,包括欧元、日元和新兴市场货币年初以来兑美元都是明显升值,这本身违背了利率汇率平价关系(图8)。反映的也是较强的风险偏好以及对经济的信心。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

也正因为欧央行和日本央行仍维持较大量的QE操作,目前美国国债收益率的升高在全球范围内对其他国家债券收益率的冲击起到了一定的抵消作用,也减轻了对全球经济的负面冲击,但这反过来可能会导致美国国债收益率上升的更高,因为风险偏好和经济信心维持在高位。

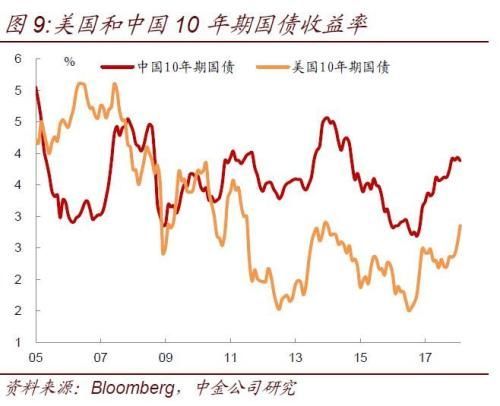

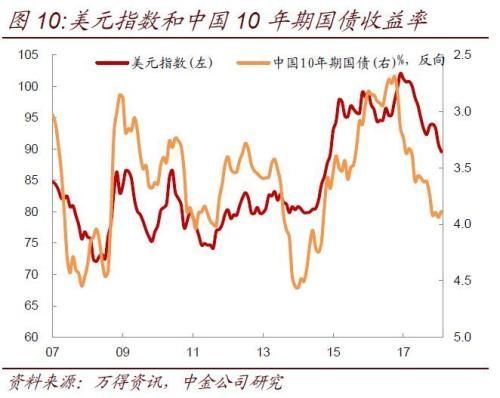

而对中国国债而言,美国国债收益率的变动带来的直接冲击不是那么明显。虽然从历史数据来看,美国国债和中国国债收益率走势在大趋势上具有一致性(图9),而目前美国和中国国债的利差也有一定幅度的回升,使得市场担心美债收益率上升对中国国债造成负面影响。但我们以前的报告也多次分析过,就相关性而言,美元指数和中国国债收益率的相关性比美国国债更强(图10)。毕竟中国债市目前开放程度还不是很高,投资者与美国国债的投资者重合度很低,资金也不是完全打通,两者收益率的变动不容易形成共振。比如去年四季度中国国债收益率大幅上升的情况下,美国国债收益率变动不大,而今年年初以来,美国国债收益率大幅上升时,中国国债收益率相对稳定。从实际数据和经济逻辑上,美元指数和中国国债的相关度更高,且呈现负相关性。美元走强对应中国国债收益率下降,反之则反。美元指数这一轮的回落是从2016年12月份以来,而中国国债收益率的上升也差不多是从2016年四季度开始的。一般而言,美元走强意味着风险偏好下降,商品价格回落和通胀下行,这有利于债券基本面,反之,美元走弱,如同目前的情况,意味着风险偏好上升以及通胀压力升高,往往不利于经济基本面。如果美元持续走弱,那么从经济基本面上来看,可能继续不利于中国债市。从这个角度而言,我们更需要关注美元指数未来的走势。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

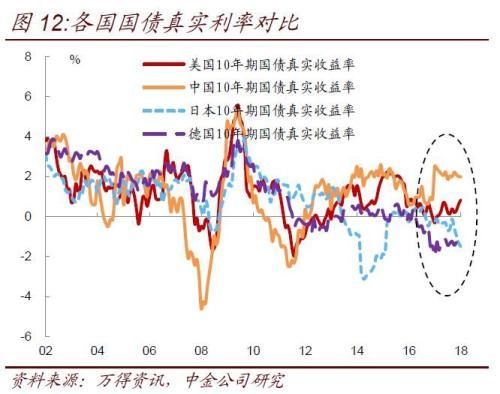

即使美债收益率进一步上升,我们认为中国国债收益率并不会有跟随性的较大升幅。源于几个判断标准:(1)中美流动性紧缩并不同步,事实上中国的流动性紧缩要领先于美国,强度也高于美国,而中国债券收益率在2017年已经有较大的升幅,领先于美国和全球。因此不见得是中国跟随美国,反过来理解可能是美国在跟随中国。(2)目前中国债券收益率的水平处于历史高位,比如从2000年以来,中国债券收益率目前处于80%或者90%的分位数以上(国债在80%以上,国开债在90%以上),而美国国债则在50%甚至不到50%的分位数,尤其是长期国债(图11)。这意味着中国国债较历史均值偏高,而美国国债较历史均值偏低,美国国债收益率向上修复的空间更大。(3)考虑通胀因素,目前中国国债扣除通胀的实际利率仍是明显高于美国、欧洲和日本的,这意味着中国国债的真实价值相比于海外债券更高(图12),不一定跟随海外债券收益率上升而上升。(4)中国除了利率水平升高以外,金融监管加强导致的流动性收紧对经济和通胀具有压制作用,这又反过来限制利率的持续走高。而美国的经济调节主要是靠利率水平,并不具备监管政策收紧带来的流动性收缩影响。(5)美元目前尽管处于偏弱格局,但美国国债和海外国债利差的持续扩大最终会对弱美元这一逻辑构成挑战。在未来的某个时刻,市场可能会重新意识到美元不应该是这么疲弱的格局,从而触动美元触底反弹。这种情况下,对中国国债的基本面可能会带来正面效应。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

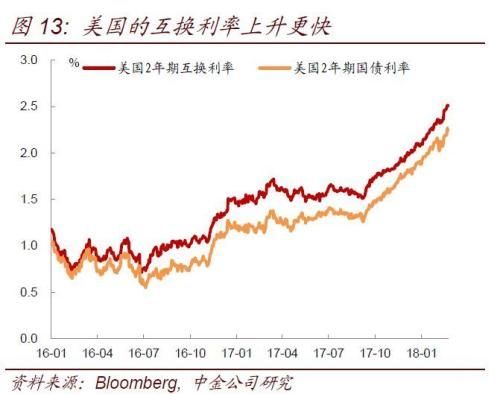

尤其是美元如果触底反弹,可能对于资金流入新兴市场的Carry Trade会造成更大的影响。因为随着美国加息,美元的Libor利率其实也在持续上升。从最近Libor的Swap利率上升幅度超过同期限国债来看,美元融资的FundingCost以较快的速度在上升(图13)。只是美元本身偏弱,使得这些Carry Trade的获利空间尚可,但一旦美元走强,加上美元融资成本上升,Carry Trade可能会面临较强的平盘,从而引发新一轮的风险偏好下降以及金融市场动荡。而这又会再度推动美元走强,从而形成趋势的逆转。这一点是未来需要密切关注的。

债市|利率|持续上升|几何|收益率|美债---傻大方小编总结的关键词

对于中国债市而言,尽管金融监管收紧仍可能带来流动性收紧的冲击,但货币政策有所放松带来一定缓冲,使得资金面保持稳定的情况下,短端利率继续创新高的概率不大,而中长端利率虽然仍将面临供需关系的不利因素,但后续压制利率上升的因素要关注经济基本面的变化以及美元指数的走势,一旦经济有所走弱以及美元指数触底回升,那么中长端利率可能也会随之见顶并重新回落。操作建议上,我们认为资金面将保持稳定,短期债券的风险不大,仍是目前确定性最高的债券品种,而长期债券在全年来看会有不错的交易机会,但目前仍适宜等待,等待供需关系不利因素释放后,可以转为关注有利因素的释放,预计在二季度中后段到三季度可能会看到较好的交易机会。

- 日本投资者为何纷纷抛售美债?外媒:可能在做空

- 美联储新任主席:联邦基金利率进一步逐步上涨将最有助于实现我们

- 准备买房的注意了!购房低利率时代即将被终结?

- 五连涨!南京部分银行宣布上调房贷利率 最高上浮幅度达30%

- 2018年长沙首套房商贷利率最高上浮20%

- 火星沙尘暴有多狂暴?席卷整个星球,持续好几个月!

- 【武汉买房】房贷利率 5 连跳,最高上浮30%,意味着一台宝马!

- 2.28晚评加息预期持续发酵 黄金原油美盘操作建议

- 2018.02.28 全国猪价,价格持续走低,何时才能上涨

- 多地银行上调首套房贷款利率,京城最高为“基准上浮30%”