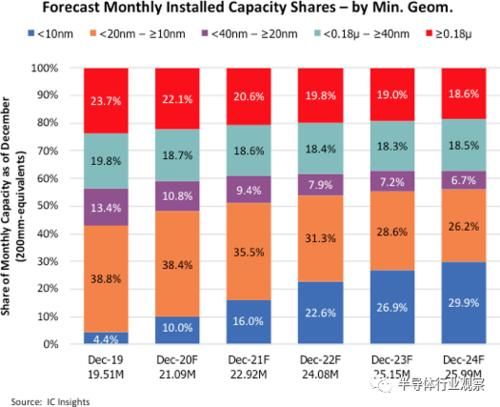

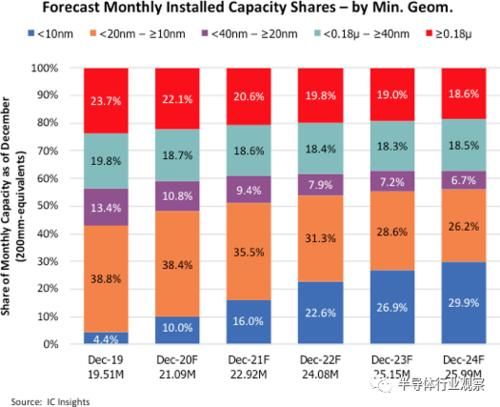

随着半导体制程向着更先进、更精细化方向发展,不同节点范围和玩家的边界越来越明显。其中,最先进制程玩家只剩下台积电、三星和英特尔这3家,而在10年前,至少有7家在专注于当时最先进制程的投资和研发。而在成熟制程方面,也是在近些年才被业界特别提及的,早些年,特别是在14nm量产之前,先进制程与成熟制程之间的差别并没有今天这么大,相应的玩家也不像今天这么“割裂”,特别是在逻辑芯片生产领域,当下,专注于成熟制程的厂商特点愈加突出。上周,IC Insights发布了《2020-2024年全球晶圆产能》报告,该报告指出,半导体界对于不断缩小晶体管几何尺寸有着强烈的动机,因为这样做有很多好处,如更高的速度、更低的功耗、更低的单位面积成本等。但是,有时也会出现收益递减的问题,这就使得很多芯片设计人员和企业越来越怀疑高投入是否值得,特别是10nm以下制程技术相关的设备成本已经飙升至许多晶圆厂无法承受的地步。而且,微缩带来的成本优势也已经不再像以前那样明显了。另外,设计难题(例如,继续缩小DRAM和NAND闪存单元的体积)阻碍了IC行业使用多年的微缩方法,而更复杂的逻辑芯片(如微处理器,ASIC,FPGA等)也在这方面面临更多挑战。总之,IC Insights认为,随着芯片特征尺寸微缩速度持续放缓,芯片设计人员也发现越来越难以证明较高的成本能得到合理的回报。因此,先进与成熟制程之间的利弊愈加明确,不同公司所采用的制程也愈加有针对性。这就使得各种制程都有展现各自优势的空间。在这样的发展趋势下,按照IC Insights的统计和预测,各种半导体制程的市占率正向着相对更加均衡的方向发展,如下图所示。

文章插图

如图所示,在2019年,10nm以下先进制程的市占率仅为4.4%,而到2024年,其比例将增长到30%。在该时间段内,10nm -20nm制程的市占率将从38.8%,下降到26.2%;20nm-40nm制程的市占率将从13.4%,下降到6.7%;不过,从该统计和预测来看,40nm以上成熟制程的比例在这些年当中没有出现明显变化。总体来看,到2024年,10nm以下,10nm -20nm,以及40nm以上制程各占市场约三分之一,到时将呈现出三分天下的格局。最先进制程强势增长

10nm以下的先进制程呈现出快速增长的态势,如图所示,2020年市占率为10%,2022年的预测值就超过了20%,并在2024年增加至全球产能的30%。市场主要驱动力是7nm,以及今年刚量产的5nm,还有将于2022年量产的3nm(台积电和三星都宣布在2022年实现量产)。5nm方面,台积电先于三星量产,并拿下了苹果和华为海思这两大客户,本来今年的产能是比较吃紧的,但TrendForce集邦咨询认为,由于受到华为禁令影响,2020年初才量产的5nm制程仅剩苹果一家客户,即便苹果积极导入自研Mac CPU,其总投片量仍难以完全弥补海思空缺的产能,导致5nm产能利用率在今年下半年落在85%~90%之间。不过,到2021年,除了苹果持续以5nm+生产A15 Bionic外,AMD 5nm Zen 4架构产品也将开始小量试产,到时候,台积电5nm产能利用率有望维持在85~90%。另外,TrendForce表示,2021年底至2022年,联发科、英伟达和高通都有5nm/4nm产品量产计划,加上AMD Zen4架构的放量,以及英特尔CPU委外生产预估将于2022年采用5nm制程,庞大的需求量促使台积电着手进行5nm扩产。另外,苹果在2022年持续采用4nm生产A16处理器的可能性相当高,届时不排除台积电将进一步把5nm产能再扩大。三星方面,英伟达Hopper架构Geforce平台GPU将持续委由三星代工,加上高通骁龙885及三星Exynos旗舰系列,可支撑三星5nm在2021年进一步扩产。虽然与台积电相比,三星处于下风,但由于具备5nm量产能力的只有这两家厂商,所以三星依然会对今后几年先进制程市场发展做出很大贡献。7nm制程方面,台积电已经量产两年多时间了,牢牢掌控着这部分市场。虽然5nm产能非常吸睛,但目前来看,台积电营收主力仍为7nm制程。不久前,该公司宣布截止到7月,其7nm良品芯片(good die)累计出货量已超过10亿颗。同时,台积电优化7nm制程后推出的6nm已经开始进入生产阶段,并采用EUV技术取代部份浸润式光刻掩模。苹果、华为海思、高通、联发科、AMD、赛灵思、英伟达、博通等均是台积电7nm客户,且客户还在扩展,如英特尔和特斯拉,都是台积电潜在的7nm制程客户。