中国|京东健康上市,会是一个"拔苗助长"的资本故事吗?( 二 )

总体来说,双方在技术及流量支持、忠诚计划(客户积分奖励)、仓配物流、宣传活动、支付处理、管理支持等涉及到关联交易的地方,处理起来都极为复杂,而且“分家”并不那么彻底。

比如,京东健康在物流、仓储和管理者开支这些方面的费用,有超过80%是支付给京东集团,由京东集团来履行运营管理,与母公司的界限很模糊。

独立上市之后,它还要继续吃京东集团的老本吗?或者说,还能够吃多久?

2)物流费用高企,波动性存疑。

电商依靠物流履约,尤其是京东健康的自营和仓储部分,在存货周转天数普遍大于50天的情况下,物流、仓储和管理者开支这些方面的成本却无详细披露。

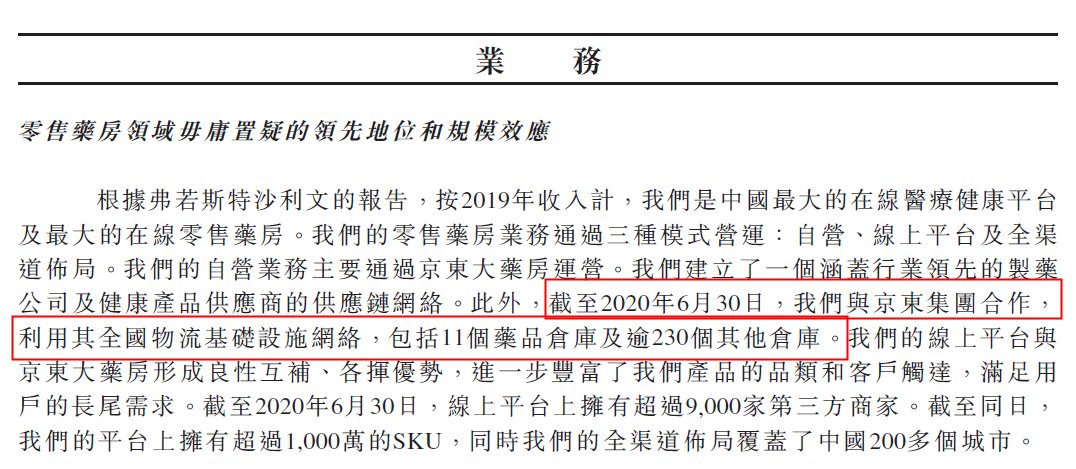

截至2020年6月30日,京东健康与京东集团的物流和仓储合作,广泛存在于包括11个药品仓库和超过230个其他仓库,而在财报中对此细节却一笔带过。

文章插图

(图片来源:京东健康IPO招股书)

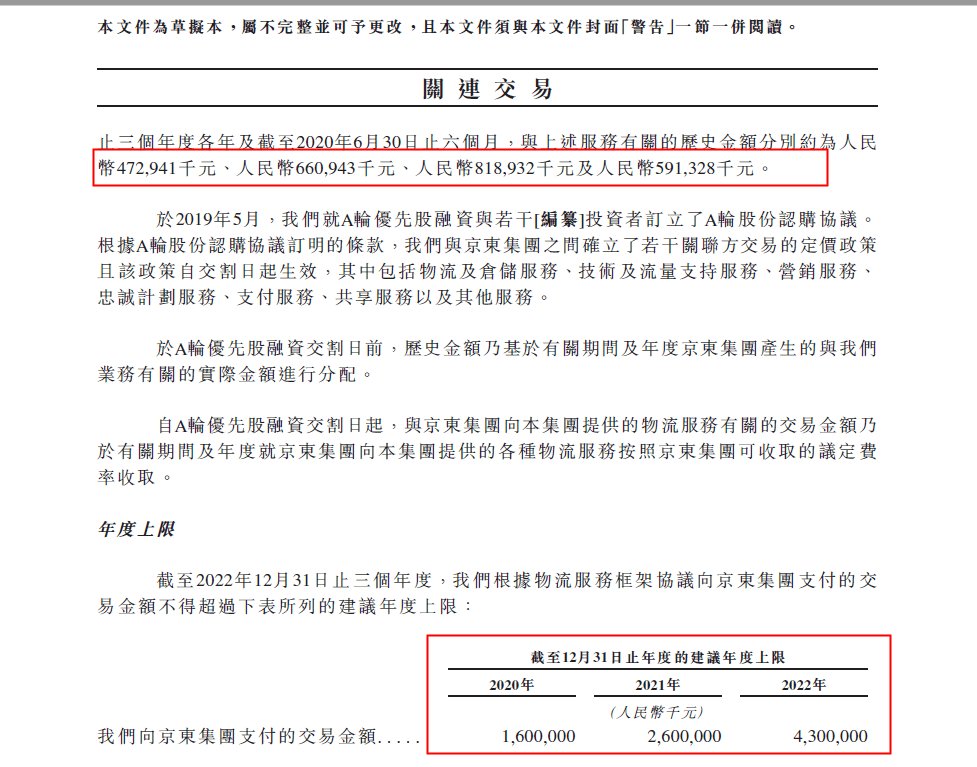

从目前的履约费用来看,仅仅是物流费用每年就在10个亿以上,而且财报中也显示每年的增长幅度不少,今后的金额会越来越大。假设一下,一旦京东健康的物流费用浮动3~5个百分点,这会对京东健康的净利润产生很大影响。

文章插图

(图片来源:京东健康IPO招股书)

从目前来看,规模效应并未带来物流费用的明显降低,而京东物流作为一个独立运营的主体,未来如果要上市,也更需要业绩表现,是否会出现一些内部运作?如果两个公司都成功上市,未来是否会因为这一笔费用,而出现同门相争?

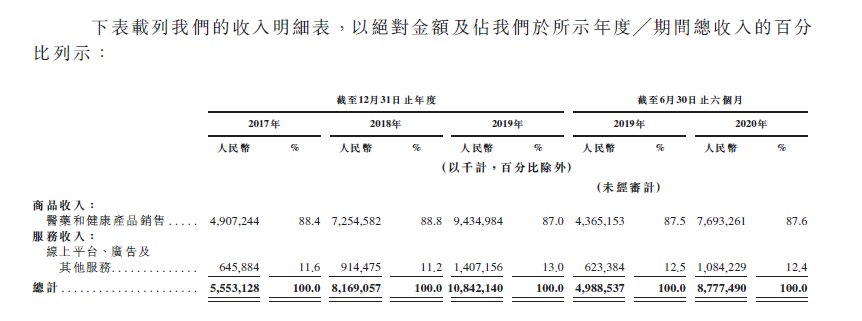

3)未披露商家佣金以及京东分成比例,且无数据支撑。

2019年,商品(医药和健康产品)销售占到京东健康的87.6%,这其中很大一部分涉及到了“零售药房服务”部分,按道理说是这是衡量一家公司经营状况,了解模式运转的一些关键指标,投资者会很有兴趣。

但是,关于平台的佣金分成,招股书中并未披露具体比例。按照招股书披露之前3年的数据估算,京东健康和京东集团的分成在6:4左右。京东健康的分成占大头,京东集团少拿。

这样一来,京东健康即获得了大部分的利润,也增厚了业绩,如果一直以这种比例分成也没什么问题。但从整个招股书来看,很多条款都在京东健康独立之后签订的(比如广告),合约期限只有短短几年。可持续性是一个大问题。

在行业中,阿里健康早已经上市,我们粗略对比了一下,阿里健康与阿里集团的分成比例为5:5。而以2020上半年为例,京东集团向京东健康收取的技术及流量/京东健康服务收入=39.11%。

文章插图

P215-P217 关联交易:2. 技术及流量支持服务框架协议

文章插图

(图片来源:京东健康IPO招股书)

备注:以2020 1H为例:京东集团向京东健康收取的技术及流量/京东健康服务收入=39.11%(上面图中的424124除以1084229)

假设京东健康的佣金分成下降10个百分点,那么按照京东健康目前的计算逻辑,2019年的净利润会减少2.6亿元,净利润从3.2%降至2.4%,要低于阿里健康2020财年披露的净利润。

从这一个角度来看,并非是京东健康的盈利能力更强,而是京东集团照顾得太多,导致京东健康在财务上的数据变得相对更漂亮了。

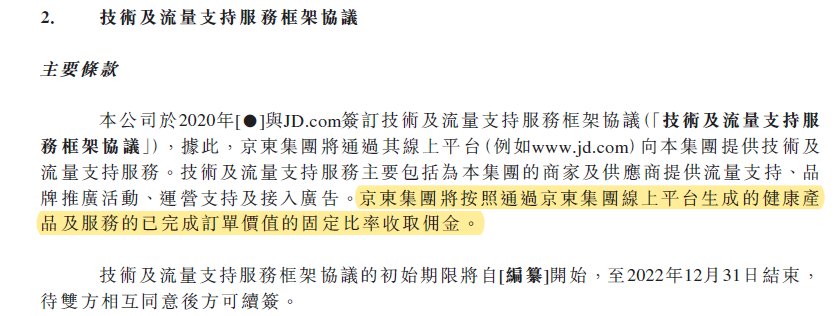

4)最大供货商及最大客户均是京东集团,占比过高。

在招股书中,京东健康虽然极力陈述与京东的业务关系在正常范围内,但其实我们发现,与京东的交易,分别占采购总额不到16%及总收入6.5%。

文章插图

(图片来源:京东健康IPO招股书)

不仅如此,京东健康向京东出售健康产品的收入占比逐年增大,而且相关物流、研发、销售市场推广等费用,也在逐年增加。

文章插图

(图片来源:京东健康IPO招股书,节选)

这样一来,就等于是子公司每年把大量商品卖给母公司,且比例逐年增加,大量的关联交易,是否会存在粉饰数据的空间?

从目前来看,双方的签订的框架协议仅仅短短几年,上市之后续签的时候,是否存在“变脸”的可能?

还有,国际采购占京东健康整体采购的比例超过10%,然而京东健康没有自己独立的国际采购供应链,只能依赖京东集团的国际采购供应链,在招股书中说“本集团将与京东集团共同通过京东集团按成本基准为其零售药房业务采购某些存货……协议至2021年12月31日止。”

- 空调|让格力、海尔都担忧,中国取暖“新潮物”强势来袭,空调将成闲置品?

- 产业|前瞻生鲜电商产业全球周报第67期:发力社区团购!京东内部筹划“京东优选”

- 国外|坐拥77件专利,打破国外的垄断,造出中国最先进的家电芯片

- 手机基带|为了5G降低4G网速?中国移动回应来了:罪魁祸首不是运营商

- 通气会|12月4~6日,2020中国信息通信大会将在成都举行

- 中国|浅谈5G移动通信技术的前世和今生

- 发展|我省要求互联网平台坚持依法合规经营 推动线上经济健康规范发展

- 垫底|5G用户突破2亿:联通垫底,电信月增700万,中国移动有多少?

- iPhone|接近8千万!苹果被罚款了!中国iPhone用户这次真的该生气了!

- 建设|龙元建设中标中国移动宁波信息通信产业园二期施工项目