资本市场|“东数西算”下中国云计算仍在蓝海

文章插图

图片来源@视觉中国

文 | 老铁

云计算近年可谓是资本市场的宠儿,在过去几年时间里几乎是“沾云必涨”,无论是老牌的微软,亚马逊抑或是salesforce,Adobe,在2020年大放水后,SaaS概念又仿佛成了灵丹妙药,公司只要冠以“某领域的SaaS”就可坐收财富暴涨。

此潮流在2021年第四季度急转直下,尤其在美联储宣布Taper之后,虽然美指仍然保持了稳定和小幅的上扬(2021年内),但过往高估值的云计算板块却遭受了一轮重击,腰斩企业已非少数,最近市场中也鲜有唱多云计算的声音,行业又弥漫着一股悲观之气。

以上现象一方面可以反映出当流动性有潜在转折动力时,市场会用手中的钞票投票,对高估值股票抱以审慎态度,也就是说,宏观货币政策调整会改变资本市场的估值逻辑。

基于以上梳理,我们撰写本文来谈谈以下问题:

1.究竟云计算行业的市值调整到头没有,抑或是究竟市场的底部在哪里?

2.在此背景之下,我国云计算行业又将会怎样的机会和挑战。

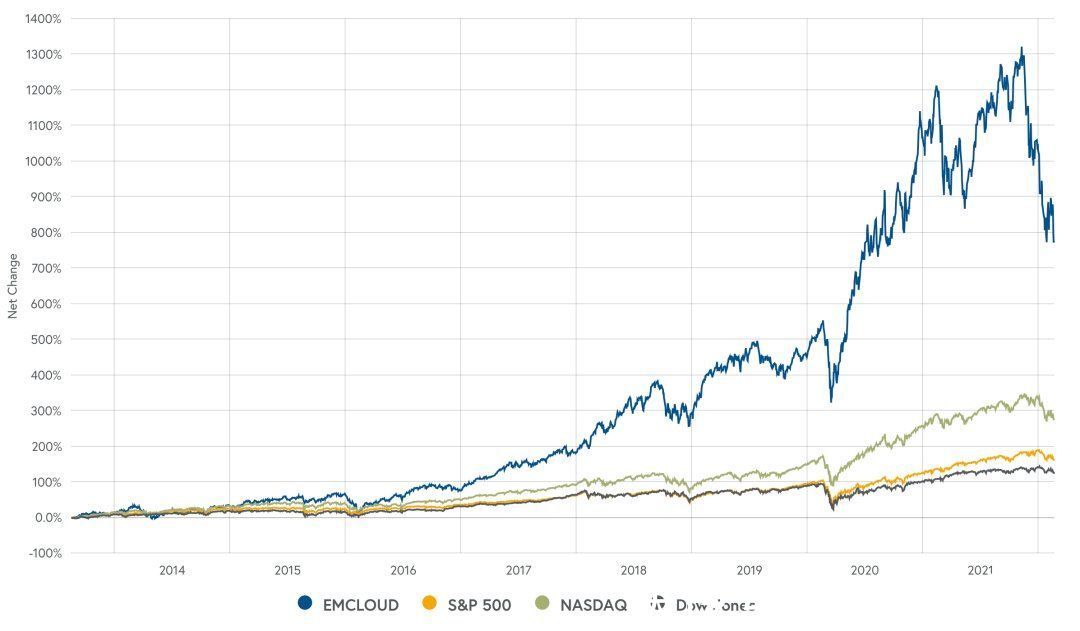

对美股的研究我们主要以BVP纳斯达克云计算指数为参考,该指数里基本包含了美股市场主要的新兴云计算厂商,尤其是近年火爆的SaaS概念,以该指数来一窥美国资本市场对云计算的基本态度。

文章插图

自2016年开始,BVP指数就以高增长拉开了与美股三大指数的距离,在此期间投资此指数就可获得高收益率,但在上图中,我们亦发现在上个加息周期的2018年,BVP指数的波动性要明显大于三大指数,这也继续验证当外部市场变化时,BVP指数作为高估值板块代表将面临更大的压力这一开篇结论。

【 资本市场|“东数西算”下中国云计算仍在蓝海】2021年第四季度开始,BVP指数便出现了大幅的回调,较之高点有接近三分之一的压缩,其中不乏高估值腰斩的公司,市场悲观情绪进一步蔓延,截至撰稿并未出现明显回转迹象。

那么就目前情况来看,BVP指数还有多大的回调空间,抑或是说云计算板块触底了么?

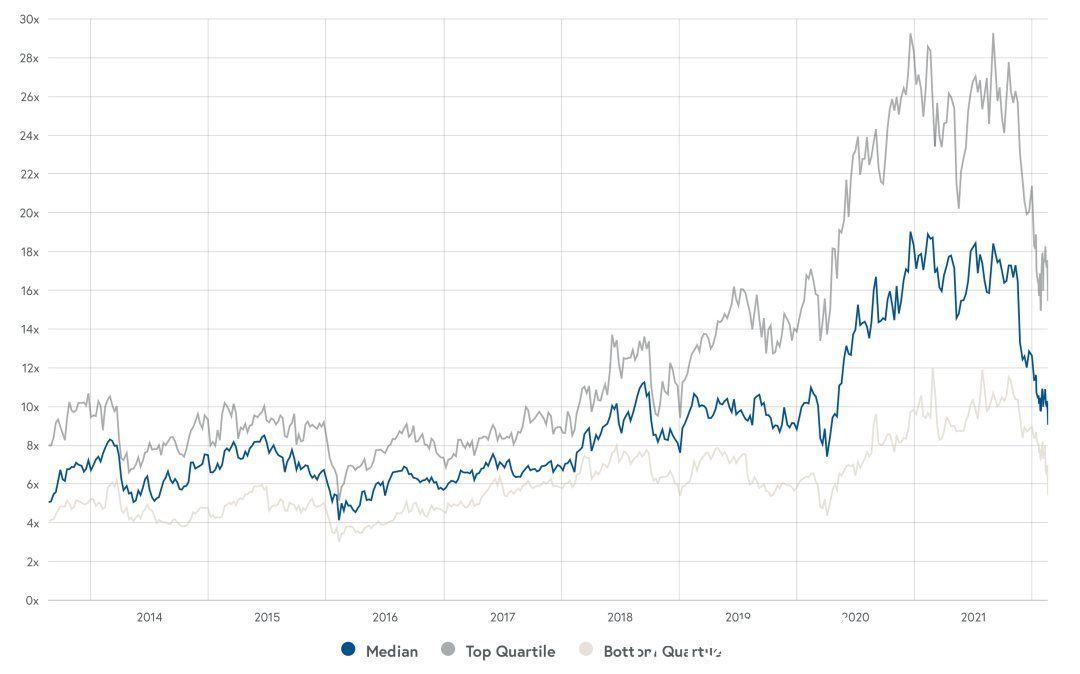

我们在此主要参考营收倍数,见下图:

文章插图

以营收倍数为参考,将BVP指数盘子企业分为头部,中部和底部三类,并统计制作上述图表。

若以2018年市场调整为参考,可以发现除头部企业营收倍数略高之外,其他两类企业估值水平基本回归到了2018年末水平。如前文所述,随着货币政策的调整,资本市场的估值逻辑会随之进行调整,且目前大致回到了历史低点水平,这究竟意味着什么呢?

从宣布Taper到目前美股的调整中,资本市场出现了有序的撤离(或调整),简单来说,从前期压缩以云计算为代表的高估值企业,中期meta,奈飞等头部企业亦开始出现大幅度的调整。如果说预期管理是企业估值能力的锚,那么随着加息周期的临近,“锚”的条件也越来越苛刻,市场的脆弱和敏感性也在放大,但也随之产生了一个新的争议问题:既然是有序撤离,也就是前期市值压缩的企业会率先满足预期,这是否就说明这些板块在未来会成为“避险”股票呢?

此问题在中概股的问题上也同样出现:既然中概股动辄5折,甚至3折,一旦加息后美股急转直下,中概股率先打折就会成为避险股,以上可归结于调整的时间差问题。

在关于避险的问题上,不同人有不同的看法,不同的模型亦会产生不同的结论,其中甚至会出现很大分歧,我们在此的看法又是什么呢?

从常识推论,一个类别如果被资本看好,且估值处于膨胀期,其表现不仅在于估值绝对值高企,亦意味着品类内企业的估值标准呈现出不一致性,市值评判的标准极为分散,市场会对不同企业会选择性采取拉高估值的方法,或者说头部企业拿到的筹码更多,更容易获得高溢价能力。

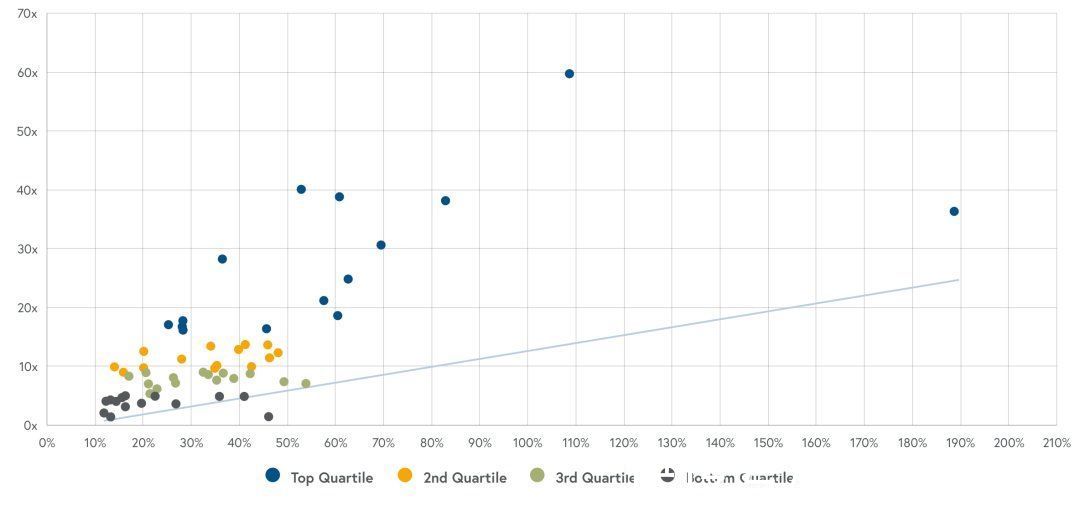

文章插图

上图中横轴为营收增速,纵轴为营收倍数,在BVP指数中,经过近几个月市场的调整,尽管上述点状分布仍然较为分散,但相较前期已经较为集中了,也就是说,增速与营收倍数越来越向正相关性靠拢。

考虑到美股大盘在加息开始前后仍然会处于动荡周期内,BVP指数很难独善其身,我们只在此做以下结论:

其一,在极为痛苦的调整过程中,资本市场对美国云计算行业的定价开始趋于理性,估值水平回落,市场挤出泡沫,价值的山峰开始显现;

- iPhone|手机市场迎来“洗牌”,华为已经跌出前五,第一名势不可挡

- 美团|美团“渡劫”:一纸令下,成了“公用事业”?

- 努比亚|骁龙8最强手机是哪款?“凉芯”努比亚Z40 Pro即将硬核出场

- 5G|5G的“漏洞”出现,中国运营商应该“警醒”了!

- 谷爱凌|品牌收割机谷爱凌“冷思考”:运动员代言潮,是时代风口,还是赛事限定?

- 冬奥会|长视频平台,“失声”于冬奥

- 红米手机|红米K50Pro:你好!天玑9000+120W快充上阵,冲击高端市场稳了

- 面包车|经典“面包车”满电复活,大众ID. BUZZ内饰曝光

- 通讯录|深度分析“爆通讯录”,真的会“逐个拨打”我的通讯录吗?

- 一加科技|胖墩墩“下班”第一天,“稀有熊猫色”又火了!