当然,资本也有自己的考量。对于一些尚未盈利的赛道,门店数量是估值时的重要指标。

在消费升级这一大逻辑之下,喜茶、奈雪的茶等品牌迅速崛起,俘获众多年轻人,变身新消费中的佼佼者,也是众多投资经理的得意之作。

而在消费升级逻辑运行的六七年中,新式茶饮并未实现盈利,如今,还出现了闭店、降薪、裁员、降价等诸多经营不利的信号,这是为什么?

盈利:锦衣遮羞

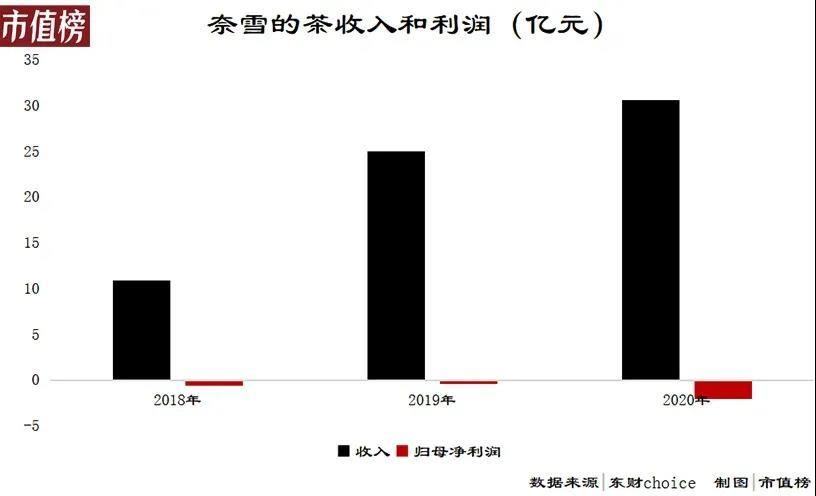

对于喜茶裁员一事,有人认为这是喜茶为了减少成本以美化招股书中的盈利数据;2021年,乐乐茶传出卖身消息,网传的收购方喜茶因乐乐茶的经营情况和数据,选择“彻底、完全、坚决放弃”;奈雪的茶招股书显示,2018年~2020年,分别亏损了0.66亿元、0.39亿元和2.03亿元。

2021年,奈雪的茶如果以预告的中值计算,收入增速在40%左右,经调整后预计亏损1.35亿元—1.65亿元,而2020年同口径的数据为盈利1660万元。所以在净利润上,奈雪的茶2021年大概率亏损扩大。

文章插图

大品牌如此,小企业更难,有数据显示,近六成茶饮企业活不过三年,存活时间在1年内的茶饮企业占比为24.4%,存活时间在1-3年的茶饮企业占比35.0%。

新茶饮不赚钱,主要是因为利润薄、竞争大、壁垒低。而竞争大、壁垒低也是造成利润薄的重要原因。

先来看利润率。

据招商证券调研,一家头部奶茶店每天卖出800杯,才开始盈利。摊入房租水电、员工薪资等成本,一家奶茶店每年营收1000万元,最终到手100万元左右,净利率约10%。

文章插图

这其实是很乐观的数据。

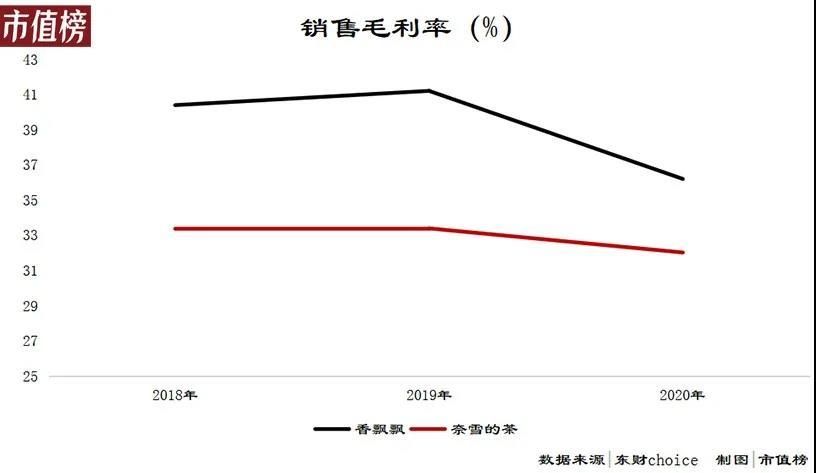

具体到奈雪的茶,其毛利率水平在30%—35%之间,这一水平与普遍认知中的暴利还有一段距离,低于同时期香飘飘超过6个百分点。

文章插图

再来看,进入壁垒和竞争性。

奶茶店几乎没有什么进入壁垒,蜜雪冰城官网上给到加盟预估总投资为37万元,其中包括装修、设备、原物料、管理费、咨询费,以及转让费房租等等费用;一点点、茶百道等中端品牌略高,但也不超过50万元。2019年底,现制饮品店门店总约为42.7万家,2020年已达到59.6万家。

产品上,虽然新茶饮比糖精奶精强了不少,但彼此之间的同质化严重,不同口味调配是创新的主要手段,极易被跟风模仿。

而绝大部分的消费者不具有敏锐的嗅觉和味觉,因此对口感的极致追求,会排在例如地理位置、外送是否方便、价格等等因素之后。

对某一品牌、某一产品具有高度粘性的用户群体小,所以品牌必须在洗脑歌刷屏、冲刺上新、品牌联名、直播带货这些营销手段上内卷,这进一步摊薄了利润。

最终的结果是,在商业层面,高端、格调、健康的新式奶茶输给了在品牌形象、网络讨论度、产品格调等方面都已大幅掉队的香飘飘。

尽管香飘飘已遇收入瓶颈、品牌老化、销售方式传统、产品研发跟不上等问题,但在盈利能力上,仍能实现近10%的净利率,3亿元的净利润,必然有其可取之处。

终局:前辈香飘飘

香飘飘的可取之处在于其实现了规模经济效应,这也是工业化生产最明显的特点。集中建设工厂,一次性投入较高,但随着营销和渠道的建设,销量增加,固定成本被摊薄,整体毛利率上升。

反观门店新式奶茶,规模不经济。

规模不经济,就是开10家店,单店利润率未必比开一家店更高。可以实现规模效应的要素有连锁店的统一装修、集中采购形成对上游牛奶、水果等原材料的议价能力等,但每个月的重要支出,员工工资和租金都没办法节省。在收入方面,单店业绩的好坏,与地理位置、商贸中心客流量、店长等都有直接关系,这些因素都无法复制。

所以在原有门店和研发、采购、销售的模式之下,利润率的改善不乐观。

头部品牌已经意识到这一点,开始寻求对策。

第一,学习香飘飘,以大规模、工业化的模式增加利润点,具体来讲是试水零售业务。

喜茶至今已推出多款气泡水、果汁茶、轻乳茶和暴柠茶,形成了4个品类布局,覆盖了天猫、京东等主流电商,线下7-11、全家等便利店和商超,以及以盒马、叮咚为代表的新零售渠道。茶颜悦色打出“不出远门喝茶颜”的广告语,推出“摇摇沫泡奶茶”,据说口味还原度达80%。

事实上,门店企业探索零售模式,已经成为消费领域的新潮流。海底捞的自热小火锅、底料等产品,自嗨锅、螺蛳粉的成功都证明了这一点。

- 华夏小康|经传多赢2021产品总结回顾:更新迭代 全面升级

- 指标|社区团购、直播电商和同城零售的消费效率公式和消费效用指标

- imac pro|mini LED来了!苹果iMac Pro曝光:屏幕大幅升级

- logo|品牌LOGO怎么升级?看看这篇案例复盘

- 红米Note|红米Note12Pro携手天玑7000,续航全面升级,性能小金刚不服输

- iOS|iPhoneXS升级iOS15.3.1正式版,续航信号完美了

- 奈雪|喜茶们需要做减法

- 小米科技|升级款大内存,这台LG gram 16让你新学期更得劲

- 中国消费者报|违法校外培训广告典型案例曝光:慧弘教育劝诱家长 昂立教育虚构原价

- 中国消费者报|影视众筹是馅饼还是陷阱?纠纷多骗局更多