「半导体」决胜“新基建”!半导体行业投资脉络梳理(附股)

文章图片

文章图片

5月6日 , 受中芯国际将登陆科创板以及中美争端再起等因素影响 , 半导体、稀土永磁等强势上涨 , 多股封涨停 。 随着新基建的兴起 , 加上芯片国产替代这一不可逆转的趋势 , 半导体材料或已迎来高景气周期 , 具备中长期投资优势 。

一、半导体材料是整个芯片产业的支柱

1、半导体制造的核心是工艺 , 工艺的核心是设备和材料

半导体设备、材料、工艺相辅相成 , 互为表里 。 一方面三者相互依存 , 晶圆制造商必须购买设备和材料获取相应的制程技术(量测数据和相关制程参数设定是其采购标准) 。 另一方面三者相互制约 , 每一种材料的改进或改变都意味着相应大量单一工艺和整体工艺的再研发 , 三者发展需齐头并进 。

例如 , 半导体制造中的基底材料硅片 , 2010年前后Intel主推的450mm大硅片在制备技术方面已经日趋成熟 , 但是受制造工艺、配套设备及晶圆厂开支制约 , 何时正式投入商用仍是未知之数 。

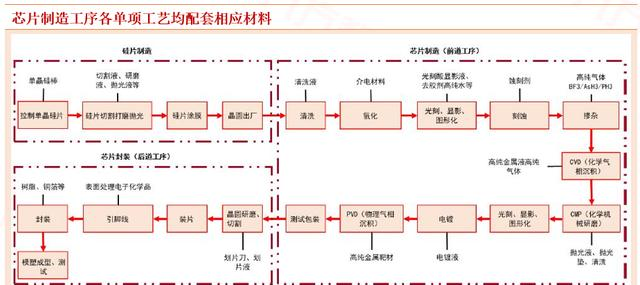

2、芯片制造工序中各单项工艺均配套相应材料

按应用环节划分 , 半导体材料主要可分为制造材料和封装材料 。 主要的制造材料包括:硅片(硅基材料)、光刻胶及配套试剂、高纯试剂、电子气体、抛光材料、靶材、掩膜版等;主要的封装材料包括:引线框架、封装基板、陶瓷基板、键合丝、包装材料及芯片粘接材料等 。

3、争端开启 , 国产替代不可逆

SEMI数据显示 , 2018年全球半导体材料市场销售额约519.4亿美元 , 其中制造材料销售额约322亿美元 , 封装材料销售额约197亿美元 。 在整个电子信息产业中 , 半导体材料的产值虽不能算极高 , 但却具有极大的附加值和特有的产业生态支撑作用 , 半导体材料的自主可控关乎整个电子信息产业生态安全 , 往往成为国家之间博弈的筹码 。

2019年日韩贸易摩擦期间 , 日本对韩国实施“禁运制裁” , 限制出口韩国氟聚酰亚胺、光刻胶、高纯度氟化氢三种半导体材料 。 据韩国贸易协会报告显示 , 韩国半导体及显示器行业在氟聚酰亚胺、光刻胶、高纯度氟化氢对日本依赖度分别为91.9%、43.9%及93.7% , 韩国半导体产业不可避免蒙受打击 。

中美争端已经开启并且在未来还将长期存在 , 摆在我们面前的产业自主就变得极其重要 。 芯片行业作为当今高科技领域的核心阵地 , 我们不可不争 , 因此整个芯片行业以及半导体材料国产替代的趋势是不可逆的 。

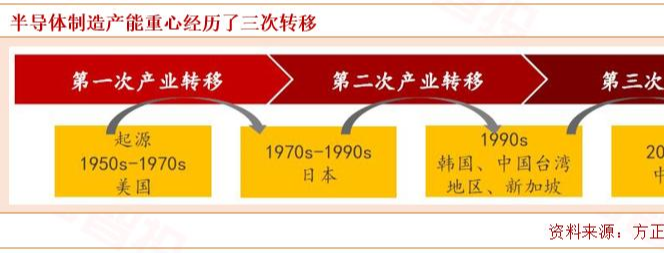

4、产业三次转移 , 本轮中国最受益

20世纪50年代至今 , 半导体制造产能重心主要经历了三次转移 , 各大半导体材料企业随制造重心转移纷纷布局海外产销基地及研发中心 , 以实现因地制宜 。 根据SEMI数据统计 , 预计在2017-2020之间全球将有62座晶圆厂投产 , 其中26座晶圆厂来自中国大陆地区 , 将大幅拉动对材料的需求 。

二、半导体材料细分领域梳理

根据我国半导体材料细分产品竞争力及目前国产化进度 , 目前可以把中国半导体材料产业分为三大梯队 。 从目前的国产化进程来看:第一梯队>第二梯队>第三梯队 。

由于技术跨度大且细分领域众多 , 半导体材料行业各个子行业的行业龙头各不相同 , 以下我们将分类别来介绍不同细分行业的具体情况 。

1、大硅片

从全球来看 , 硅材料具有高垄断性 , 全球一半以上的半导体硅材料产能集中在日本 , 尤其是随着尺寸越大、垄断情况就越严重 。 2018年 , 全球前五大半导体硅片厂份额近92% , 其中Shin-Etsu(信越化工)、Sumco、Siltronic、Global Wafers(环球晶圆)与SK Siltron分别占比为28.50%、25.15%、14.69%、14.04%、10.50% 。 国内硅片材料重点企业包括硅产业/上海新昇、中环股份等 。

- 数码狂人西海岸新区:释放“新基建”无限潜能

- 黑科技篮子以新基建筑牢高质量发展之基

- 大数据邦新基建之大数据中心规划设计原则和内容,选址很关键

- 中国财富网半导体显示技术前景广阔,134家机构调研TCL科技

- 5G:“新基建”相关方案密集出台,行业持续向上,相关板块个股汇总

- 半导体投资联盟国产海光X86处理器开始技术迭代,7nm年底试流片

- 半导体投资联盟计划下半年完成辅导备案,硅片供应商麦斯克拟科创板上市

- 半导体投资联盟京东方:行业下行带来了行业整合的机会

- 爱集微同时向半导体封装、膜材产业拓展,聚飞光电:公司深耕LED行业

- 深扒财经圈直言中国是最有能力抓住机会的国家之一,李彦宏央媒发文谈新基建