银行拨备红线下调 所有人都在狂欢?

傻大方提示您本文标题是:《银行拨备红线下调 所有人都在狂欢?》。来源是金融界。

银行拨备红线下调 所有人都在狂欢?。红线|银行|狂欢|王兆星|下调|拨备---

多家媒体昨日报道称,银监会上周印发通知,调整商业银行贷款损失准备监管要求。

拨备覆盖率(拨备率)监管要求由150%调整为120%~150%,贷款拨备率(拨贷比)监管要求由2.5%调整为1.5%~2.5%。监管调整还包括“同质同类”、“一行一策”原则,即对单家银行实行差异化细则。

消息传出后,国债期货应声走高大幅收红,现券收益率明显下行;除工行、建行、农行、招行下行以外,A股其余银行股集体上涨飘红;港股内银股则系数扩大涨幅,包括上述在A股市场下跌的四家银行。房地产板块与周期股也显著走高。

拨备覆盖率和贷款拨备率都被用于衡量商业银行为贷款损失准备的资金规模,前者为贷款损失准备与不良贷款余额之比,后者为贷款损失准备与各项贷款余额之比。

银行股如何受益?

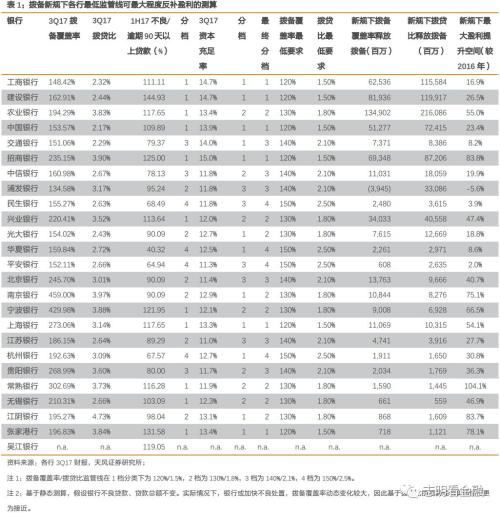

从截至去年9月末的数据来看,A股的26家上市银行中,除了工商银行(601398,诊股)和浦发银行(600000,诊股),24家A股上市银行的拨备覆盖率均在150%的监管红线之上。拨贷比方面,有工商银行、建设银行(601939,诊股)、中国银行(601988,诊股)、交通银行(601328,诊股)、光大银行(601818,诊股)低于2.5%的红线。

为贷款损失准备的资金规模减少,意味着银行的盈利将被释放。中信建投银行杨荣、方才认为,资产质量相对差的银行受益更大。华泰证券(601688,诊股)(601688,股吧)沈娟、郭其伟也提到,新规利好拨备覆盖率偏低的银行。

天风银行廖志明团队测算认为,稳健经营的大行盈利最大提升空间均超10个百分点。而且,拨备新规有意引导银行加强不良确认力度。未来伴随银行不良确认逐步严格,或对板块估值提升带来较强支撑。

红线|银行|狂欢|王兆星|下调|拨备---傻大方小编总结的关键词

不过要注意的是,对于银行本身而言,拨备率下降带来的利润上升只是账面变化。在过去几年里,银行的净利润增速一直在下滑,营收规模持续萎缩。

不良贷款覆盖率要求的下降,当然也会有推升金融风险的隐患。不过银监会副主席王兆星称,过去几年银行经营状况较好,目前中国银行业的拨备覆盖率水平超过180%,“远超国际水平”。

流动性利好几何?

市场观点普遍认为,新规旨在给予银行更多的信贷空间,以支持实体经济。新规有助于加快银行盈利释放,银行提供的流动性也会更多。

对于地产股和周期股昨日的应声走高,中金固收团队认为,这是因为市场将这一政策理解为货币放松。

监管层的思路,是希望银行将释放出来的流动性,用于更好地支持有需要的实体企业。有资金需求的新兴产业可能会因此受益,银监会副主席王兆星提到,对于目前暂时处于困难阶段但仍拥有很大发展潜力的企业,银行不应简单断贷和抽贷。

但在住房信贷方面,可能会助长房价、催生房地产泡沫的贷款,依然不是政策鼓励的对象。王兆星强调,投机性贷款还是要严格控制,包括首付款比例和利率浮动。

债市方面,华创证券研究所周冠南对债市的流动性预期相对谨慎。该分析师在报告中提到:

释放出来的利润应优先用于不良贷款处置,其次,银行会更有冲动进行放贷,按照政府指导的方向支持实体经济,在流动性紧平衡的环境下反而有可能挤压银行的债券配置需求。

中金固收团对也提到,昨日债市对新规的激烈反应“可能更多的是一种情绪作用”。

- 第二科仅399元!银行从业签约协议班破冰价限期一周!

- 晚八点一旦消息被查明证实,中国股市将发生震撼性行情:中国银行

- 最新名单:754家P2P上线银行资金存管 54家银行分食市场

- 就在刚刚21:58分,银行突然宣布紧急铁命令:交通银行 华夏银行

- 广东南粤银行南沙分行诚聘

- 购房时我们可以先找银行确定能不能拿到房贷,再交首付吗?

- 突发!合肥又有3家银行宣布首套房贷利率上浮20%!四大行放风4月

- 离职银行柜台人员透露:这么申请房贷,可以节省一大笔钱!

- IFRS9正式来袭!15家H股上市银行预告净资产减少

- 买银行理财如何识别靠不靠谱?重点看这3点!