中信策略:改革预期提振风险偏好 主题行情倒可布局

傻大方提示您本文标题是:《中信策略:改革预期提振风险偏好 主题行情倒可布局》。来源是金融界。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

来源:CITICS策略

投资要点

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

本报告讨论“两会”及十九届三中全会催化下的A股政策机会。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

我们关注政策的四个问题:(1)对市场大势走向的影响;(2)会议本身作为热点,由于短期市场预期波动而催化的“交易性”机会;(3)各地2018年经济工作规划重点;(4)预判2018年,对股市影响最大的政策会是哪一项。十九届三中全会提前+“两会”召开,将提振市场风险偏好。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

对于近期密集召开的全国性会议,我们的整体判断是:一方面,2018年“两会”的重要性是明显高于往年的。2018年是贯彻党的十九大精神的开局之年,是改革开放40周年,是决胜全面建成小康社会、实施“十三五”规划承上启下的关键一年,新旧规划均有可能性在今年加速落地;另一方面,十九届三中全会召开时间大幅度提前至“两会”之前,这释放的信号是时不我待,在全面建成小康社会的最后冲刺阶段,改革将提速。预计2018年,市场节奏会受到如下影响:(1)整体市场风险偏好会上升;(2)市场波动会比2017年大;(3)2018年政策将串联起更多A股行情主线。“两会”的短期“交易性”行情。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

指数表现其实并不稳定。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

我们梳理了2010年以来,主要指数在会前/后一个月、会前/后一周、会中的表现,结果发现,并没有哪个时间窗口内,所有指数都上涨,只有会前一个月这个阶段,除上证50之外,其他指数大概率上行,也就是说,“两会”前后,指数表现并不稳定。中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

主题行情倒可布局。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

通过梳理环保、食品安全、教育、“一带一路”等传统“两会”热点主题在会议前后的表现,我们发现,主题性行情还是值得参与的,且获得正收益概率较大的时间窗口是会前一个月和会后一周,中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

2018年,医改、环保、教育中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

这些主题的参与性价比较高。地方“两会”重点梳理:寻找关键词交集。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

强调发展质量效益,20省市下调GDP目标。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

三大攻坚战&供给侧改革&乡村振兴,是共同主题:

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

(1)防范化解重大风险、精准脱贫、污染防治三大攻坚战,作为全面建成小康社会的重大关卡,被各省市放在了2018年工作的重要位置;(2)推进供给侧结构性改革,一方面,继续强化“三去一补一降”,另一方面,强调在破除无效产能的同时,着力构筑新动能;(3)乡村振兴,与精准脱贫相辅相成。西部地区基础设施&东部新区建设值得关注。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

就地方性主题而言,东西部省份各有亮点:多数西部省份强调基础设施建设,如,四川省“四项重点工程”当中,就包括推进天府国际机场和国际空港新城建设;广西指出要聚焦以交通为重点的基础设施建设。东部则强调新区建设,如京津冀三省市规划推进雄安新区建设;广东省加快粤港澳大湾区建设;上海推进以自贸区为重点的改革开放。去杠杆+培育新动能,料将是2018年政策重点。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

就对股市的影响而言,预计“两会”+十九届三中全会过后,对市场影响最大的政策仍会是供给侧结构性改革,但是2018年的工作重点会与2016、2017年不同:中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

(1)就“三去一补一降”而言,2016、2017年的重点在于去产能、去库存,而2018年将会推进“三去”的最后一步,即“去杠杆”,而且在资管新规等金融监管政策下,金融领域去杠杆其实已经在稳步推进了,预计2018年的重点政策会落地到实体经济去杠杆中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,债转股会是实体经济去杠杆的重要形式。(2)破除旧产能之后,经济新动能的培育迫在眉睫,虽然目前没有明确的重点产业方向,但是在地方“两会”报告中被提及的,如:新消费、人工智能、大数据、高端新材料、5G中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

等领域,更有可能受到政策扶持,建议关注新兴产业引导的主题投资机会。风险因素:

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

改革进度不及预期;资管新规终稿于“两会”前后发布,并严于预期;海外股市再度大幅波动,风险传入,资金流出;2017年A股年报业绩大幅低于预期。本期报告讨论“两会”及十九届三中全会催化下的A股政策机会。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

据人民日报报道,2018年全国“两会”将分别于3月3日和3月5日召开,据新华社报道,中共中央政治局2月24日召开会议,决定今年2月26日至28日在北京召开中国共产党第十九届中央委员会第三次全体会议。我们关注四个问题:(1)政策对市场大势走向的影响;(2)会议本身作为热点,由于短期市场预期波动而催化的“交易性”机会;(3)各地2018年经济工作规划重点;(4)预判2018年,对股市影响最大的政策会是哪一项。中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

三中全会提前+“两会”渐行渐近,提振市场风险偏好

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

三中全会会期超预期提前,全国“两会”渐行渐近,在这种政策环境下,我们预计2018年,A股市场节奏会受到如下影响:

(1)整体市场风险偏好会上升。一方面,2018年“两会”的重要性是明显高于往年的。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

2018年是贯彻党的十九大精神的开局之年,是改革开放40周年,是决胜全面建成小康社会、实施“十三五”规划承上启下的关键一年,新旧规划均有可能在今年加速落地。另一方面,十九届三中全会召开时间大幅度提前至“两会”之前,这释放的信号是,在全面建成小康社会的最后冲刺阶段,改革将提速。中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

例如,中共中央政治局2月24日会议中,强调了党和国家机构改革,预计这将会加强改革类政策执行力度。这些预期都将提振市场风险偏好,成为市场持续修复的新动力。中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

(2)与风险偏好上升对应的是,2018年市场波动会比2017年大。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

在经历2月上旬的超调、经济数据相对缺位、海外风险尚存等多重因素的影响下,市场目前并没有形成对于2018年新的一致预期,再加上政策催化下经济热点将增多,预计市场波动会比2017年要大,这意味着:第一,择时的重要性抬升;第二,主题投资会更为活跃。(3)2018年的政策料将催化更多主题类行情。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

就2017年而言,政策对于行情的影响是贯穿全年的,主要是供给侧改革和金融监管两方面,催化了周期股“老树开新花”的行情,以及金融去杠杆、风险偏好较低环境下的价值龙头股行情,而政策催化下的主题类行情其实较少(除开雄安新区、国企混改等)。而反观2014年这一“改革年”(十八届三中全会后的第一年),则是国企改革、一带一路、PPP、互联网+、中国制造2015等众多主题异彩纷呈的一年。催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

我们认为2018年政策会催化更多主题投资机会

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,一方面,是基于改革提速这一判断;另一方面,供给侧改革进入2018年,会逐渐从2016、2017年的去产能、去库存,过渡到2018年的去杠杆和培育新动能,“不破不立”,破除旧产能之后,要素从低效产能释放出来,接下来,就是要培育一批新产业,以支撑经济增长,如:先进制造业、5G、人工智能等。中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

“两会”的短期“交易性”行情

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

本部分我们基于历史复盘,先来分析“两会”前后的交易性行情。通常而言,在政策性会议召开前后,因为市场预期的大幅度波动,会有一波短期的“交易性”行情。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

指数表现其实并不稳定中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

我们梳理了2010年以来,主要指数在会前/后一个月、会前/后一周、会中的表现,如果在八年当中,在某一个时期(比如会前一月),至少六年是上涨的,那么我们认为该指数在这个阶段大概率上涨,并在表格中标注,如下表所示。但是结果发现,并没有哪个时间窗口内,所有指数都是上涨的,只有会前一个月这个阶段,除上证50之外,其他指数大概率上行,也就是说,“两会”前后,指数表现并不稳定。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

主题行情倒可布局

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

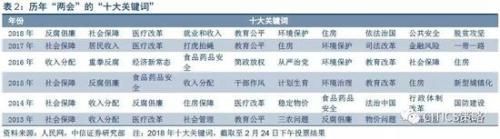

每年“两会”召开,都会伴随一波主题热点,比如,人民网每年票选出来的“十大关键词”,我们以出现频率较高的环保、食品安全、教育作为例子,分析“两会”前后布局短期主题

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

行情是否会带来短期收益,同时,“一带一路”作为2014年“两会”提出的年度主题,自2014年以来不断被提及强化,我们以之作为长期主题中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

的代表,分析其历年收益。催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

结果如下表所示,我们将各个指数对应的关键词进入“十大关键词”的年份标蓝,同时,如果在某一时间窗口内,该指数上涨概率超过(75%),我们将该时间窗口标蓝。可以看到,2015-2017年,环境保护进入“十大关键词”,这三年,环保指数在会前/后一个月、一周均上涨;2014-2017年,教育指数在会前一月、会后一周大概率上涨(仅2017年会前一个月下跌);食品安全指数,也是在会前一个月、会后一周大概率上涨。而长期主题“一带一路”,自2014年以来,会前/后一个月、会前/后一周的表现均较为亮眼。

由此,我们认为,“两会”前后,主题性行情还是值得参与的,且获得正收益概率较大的时间窗口是会前一个月和会后一周, 2018年,医改、环保、教育这些传统主题的参与性价比较高。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

地方“两会”重点梳理:寻找关键词交集

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

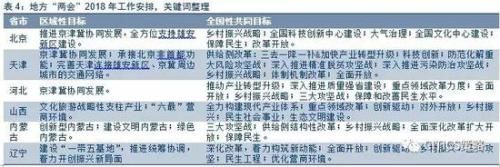

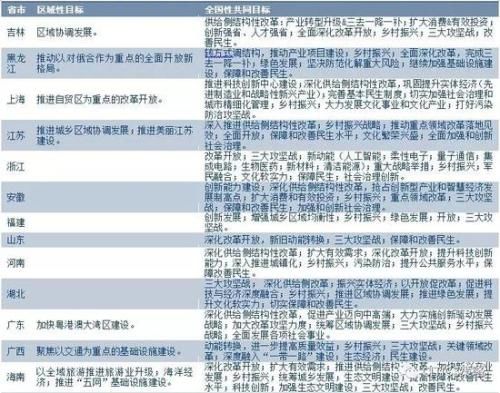

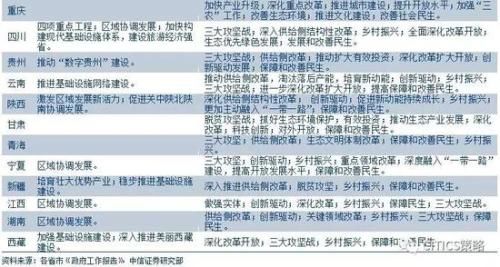

目前地方“两会”已经圆满落幕,本部分我们通过整理各地《政府工作报告》,梳理地方“两会”的工作重心,并基于此,前瞻全国“两会”重点。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

强调发展质量效益,20省市下调GDP目标中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

十九大报告明确指出,经济转向高质量发展,在2018年地方“两会”当中,也明显反映了这一点,全国共有20个省市下调2018年GDP增长目标,同时强调经济发展质量。

催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

三大攻坚战&供给侧改革&乡村振兴,是共同主题

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

几乎所有省市均在2018年工作安排中强调的三个主题分别是:

(1)防范化解重大风险、精准脱贫、污染防治三大攻坚战

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,作为全面建成小康社会的重大关卡,被各省市放在了2018年工作的重要位置;(2)供给侧结构性改革,一方面,继续强化“三去一补一降”,另一方面,强调在破除无效产能的同时,着力构筑新动能

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,如:天津市指出加快产业转型升级,提及先进制造业,互联网+,大数据,云计算,人工智能等);浙江省提出培育新动能,则包括人工智能、柔性电子、量子通信、集成电路、生物医药、新材料、清洁能源等领域;(3)乡村振兴

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,与精准脱贫相辅相成。除以上三个主题之外,全面深化改革开放、保障和改善民生等也是各省市均强调的关键词。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

西部地区基础设施&东部新区建设中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

就地方性主题而言,东西部省份各有亮点:多数西部省份强调基础设施建设

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,如,四川省“四项重点工程”当中,就包括推进天府国际机场和国际空港新城建设;广西指出要聚焦以交通为重点的基础设施建设,云南、西藏、新疆也均明确要加强基础设施建设。东部则强调新区建设中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,如京津冀三省市规划推进雄安新区建设;广东省加快粤港澳大湾区建设;上海推进以自贸区为重点的改革开放。催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

三大攻坚战&供给侧改革&乡村振兴,是共同主题

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

基于对地方“两会”工作重点的梳理,以及对2018年改革阶段的判断,我们认为,就对股市的影响而言,2018年“两会”+十九届三中全会过后,对市场影响最大的政策仍会是供给侧结构性改革,但是2018年的工作重点会与2016、2017年不同:

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

(1)就“三去一补一降”而言,2016、2017年的重点在于去产能、去库存,而2018年将会推进“三去”的最后一步,即“去杠杆”

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

,而且在资管新规等金融监管政策下,金融领域去杠杆其实已经在稳步推进了,预计2018年的重点政策会落地到实体经济去杠杆,债转股会是实体经济去杠杆的重要形式(2018年1月发布的《关于市场化银行债权转股权实施中有关具体政策问题的通知》当中,已经对债转股形式、对象、债券类型、资金来源等实施细则进行了明确,债转股的推进预计会在2018年提速)。中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

对于去杠杆,目前市场预期是偏低的,正如2016、2017年对去产能、去库存持有怀疑态度一样,目前市场对于政策面推进去杠杆也是存疑的,但是我们认为,本届领导班子不论是在反腐,还是房地产调控上,都已经体现出了跟以往不同的决心和执行力度,而“三去”最后一步就是“去杠杆”,预计会跟2016、2017年一样,以强于市场预期的节奏推进,后续会是市场预期逐步修复,预期差逐步弥合的过程。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

催化|重演|暴涨|a股|沪指|创业板---傻大方小编总结的关键词

(2)破除旧产能之后,经济新动能的培育迫在眉睫,虽然目前没有明确的重点产业方向,但是在地方“两会”报告中被提及的,如:新消费、人工智能、大数据、高端新材料、5G等领域,更有可能受到政策扶持,建议关注新兴产业引导的主题投资机会。

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

风险因素

中信策略:改革预期提振风险偏好 主题行情倒可布局。催化|重演|暴涨|a股|沪指|创业板---

改革进度不及预期;资管新规于“两会”前后发布,并严于预期;海外股市再度大幅波动,风险传入,资金流出;2017年A股年报业绩大幅低于预期。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

- 2018年,最值得关注的6个信用卡改革!

- 台\"八百壮士\"突袭立法机构抗议年金改革 一名老兵摔倒重伤

- 中信银行暂停北京200万元以上个人住房抵押贷!这个信号你读懂了

- 【前瞻】明日股市三大猜想:改革正式启动,资金试探监管底线(附

- 2018年农村土地改革的四大任务,农民千万要记住!

- 11省份配备“金融副省长” 深化金融体制改革,增强服务实体能力

- 玉米、稻谷和小麦收储制度改革会有哪些新的规定?

- 消息称中信银行叫停北京地区住房抵押贷款 中信银行回应

- 【海关公告】以企业为单元加工贸易监管模式改革扩大试点

- 2018养老金改革 企业职工将新增哪一项退休收入呢?