华尔街齐呼:大宗商品春天已到 投资良机不可错过

傻大方提示您本文标题是:《华尔街齐呼:大宗商品春天已到 投资良机不可错过》。来源是大众新闻网。

华尔街齐呼:大宗商品春天已到 投资良机不可错过。良机|华尔街|投资|春天|错过|大宗商品---

【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。【在线投诉】

今年以来,高盛、花旗、麦格理银行以及“新债王”Jeffrey Gundlach等众多顶级机构及市场大牛均表达了对大宗商品的乐观预期。

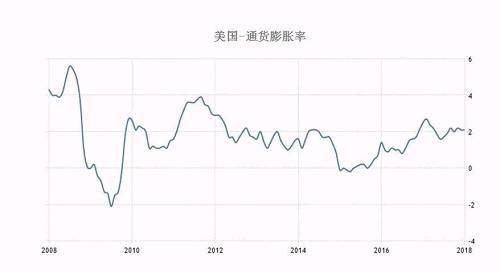

摩根大通(JPMorgan)本周公布最新研究报告强调,美国工资数据和核心通胀表现强劲,随着全球通胀水平的回升原材料将受益,为大宗商品带来利好。

事实上,今年以来除了小摩外,高盛(Goldman Sachs)、花旗(Citi)、麦格理银行(Macquarie Bank)以及“新债王”Jeffrey Gundlach等众多顶级机构及市场大牛均表达了对大宗商品的乐观预期。

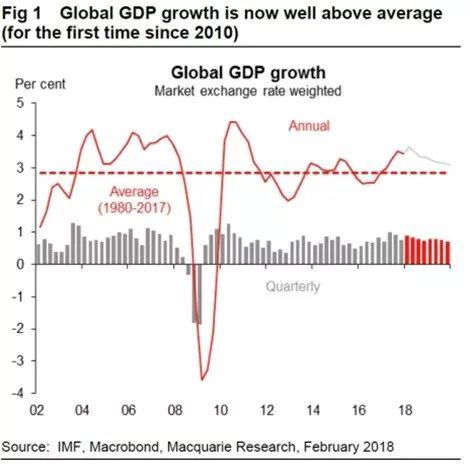

花旗指出,当前全球经济强劲、同步增长,美元走软,以及通胀上升的宏观背景,对商品市场来说非常有利。根据花旗本周研报显示,该行对工业金属、贵金属以及大宗商品的预期都进行了上调。

摩根大通:通胀攀升利好大宗商品,强烈看好贵金属、铜、锌和镍

摩根大通报告显示,美国最新公布的高于预期的薪资数据以及核心CPI都显示出美国通胀水平走强。实际上,不仅是美国,多地区通货膨胀水平上升的时代已经到来,这对大宗商品而言是有利的。

摩根大通表示,原材料通常在经济周期后期表现出色,目前通胀上升将有利于大宗商品。这与新债王Jeffrey Gundlach的看法如出一辙,早在2017年底,Jeffrey Gundlach便推荐投资者将大宗商品加入投资组合。

本周初LME期铜一度小幅走低,主因亚洲多个市场新年假期休市导致成交清淡,此外美元指数反弹走强共同压制;但是目前LME期铜价格仍接近上月触及的四年高位7312.50美元。此外,由于库存不断减少,上周LME期锌涨幅创2017年8月以来最佳周度表现,最新报3500.0美元。

良机|华尔街|投资|春天|错过|大宗商品---傻大方小编总结的关键词

摩根大通称,押注贵金属、铜、锌和镍价格上涨可能会在一年内获得最高的回报。该行预计,2018年期铜均价在每吨7405美元,且今年的单个季度预期也持续上调。

此外,根据花旗本周报告显示,将该行对未来3个月锌和铜的价格预测分别提高到每吨4000美元和每吨7500美元。

良机|华尔街|投资|春天|错过|大宗商品---傻大方小编总结的关键词

摩根大通称,事实上,包括基本金属和贵金属在内的大宗商品,在通胀率达到美联储2%的目标并继续上升的时候表现最好。假设当前周期将延续至2018年以后,那么目前的增长可能刚刚揭开了金属价格最为强劲时期的序幕。

麦格理:美元抛售才刚刚开始,买入大宗商品时机已到

本周同样建议买入大宗商品的还有麦格理银行,该行认为,即便预期美债收益率将继续飙升,但美元的抛售才刚刚开始,建议投资者购买大宗商品。

麦格理首席经济学家Ric Deverell表示:“尽管未来几年债券价格可能会下跌,而股市看上去相当沉重,但大宗商品价格早已出现了回落,多数目前位于长期平均水平附近。” 他表示:“我们认为重新考虑大宗商品的时机已经到来,对大宗商品的配置可能会大大增加一个平衡的投资组合。”

良机|华尔街|投资|春天|错过|大宗商品---傻大方小编总结的关键词

Deverell认为,随着替代资产选项的减少和美元将进一步贬值的预期,全球经济的强劲增长对大宗商品来说是一个明显的利好因素。与债券不同,强劲的全球经济增长将有利于大宗商品,工业大宗商品仍能给工业周期带来良好的杠杆作用。倘若全球经济继续积蓄动能,将有助于提升产能利用率,并改善就业市场状况,这可能导致通胀压力加大。Deverell认为,这种情况不仅对贵金属有利,也利好整体大宗商品走势。

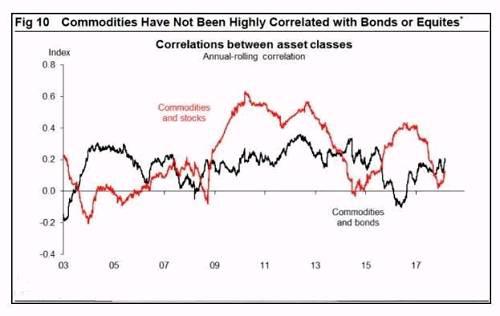

至于疲软股市和债市对大宗商品的风险方面,Deverell指出,在过去的15年里,股票或债券与大宗商品价格之间的相关性非常小。Deverell预计这一趋势将继续。他说道:“展望未来,我们预计大宗商品和股票、以及大宗商品和债券之间的关联性将非常低。”

良机|华尔街|投资|春天|错过|大宗商品---傻大方小编总结的关键词

黄金获三大因素支撑,高盛预期黄金年涨幅逼近10%

在大宗商品被一致看好的背景下,高盛、摩根大通两大投行均表示黄金将会是出现增长的市场之一,高盛并将2018年底黄金价格预期上调至1450美元/盎司,较最新1330美元/盎司价格还有接近10%的涨幅。

良机|华尔街|投资|春天|错过|大宗商品---傻大方小编总结的关键词

而基于投资组合中配置需求,贝莱德(BlackRock)的资产配置主管Russ Koesterich在本周表示,预计市场波动会上升,在投资组合中配置5%是有必要的。Koesterich指出,黄金是对冲波动风险的一大选择,而未来的市场中,波动性预计将会持续走高,受到更激进的美联储货币政策影响。

华尔街著名黄金多头、《货币战争》作者Jim Rickards本周更是在The Daily Reckoning撰文表示,目前有三大强有力因素支撑黄金价格,后市黄金涨势可期。

Jim Rickards表示,首先目前美国的政治功能障碍处于历史最高水平,中期选举存在很大不确定性。共和党人和民主党人正在就移民、奥巴马医改、减税、监管、基础设施以及几乎所有其他重大政策问题进行着激烈的斗争。这种政治上的不确定性无疑将令美元承压。

其次,在共和党的执政下,过去奥巴马政府每年1万亿美元的政府赤字的糟糕状况又回来了。特朗普的减税政策,国会的预算协议以及政府担保学生贷款违约的增加,使得市场对巨额赤字增加担忧的出现。这种对赤字大幅增加的担忧,使得黄金在利率上升的情况下依旧走强,因为人们担心巨额赤字和信贷评级下调将削弱市场对美元的信心。

最后,Jim Rickards还强调,股票市场暴跌风险犹存,现在不失为减持股票的好时机,金价将出现上涨,所以投资黄金是个好选择。

编辑:(编辑:zr)

- 算法帝国:华尔街量化交易的核武器缔造史

- 华尔街期货、中国矿场和官媒,比特币世界的国家权力角逐

- 2017远东华尔街金融论坛: 未来的上海规划和上海房地产的未来

- 传奇的华尔街“大空头”走下神坛!连累特朗普巨亏40%

- 华尔街英语提供的学生手册有什用处?

- 华尔街英语的学习中心是企业直营吗?

- 华尔街英语是什么时候成立的?

- 华尔街英语的课程学习可以手机完成吗?

- 沪市大宗解读:中国平安20.52亿成交 海螺水泥16.96%溢价成交

- 神秘的东方力量,美国人疯抢中国\"神药\",连《华尔街日报》都