保险营销渠道深度报告:保险代理人,量质齐升渠道为王

小编提示您本文标题是:保险营销渠道深度报告:保险代理人,量质齐升渠道为王。来源是。

前言:

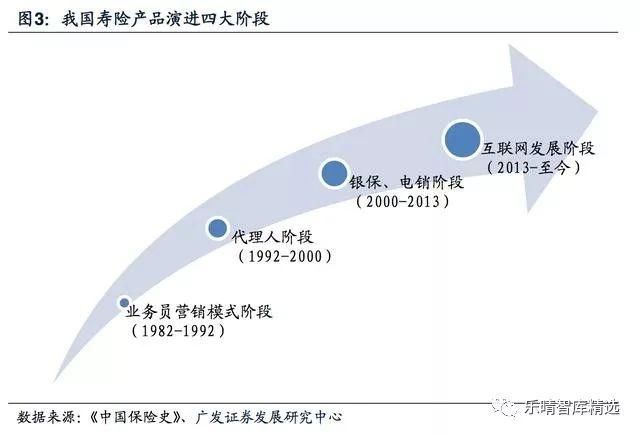

优秀的渠道对于保险产品推广意义非凡。保险行业在我国起步于公司 直销模式(1982-1992),成长于友邦首次引入代理人制度(1992-2000), 壮大于平安首次开创银保渠道(2000-2013)。

伴随监管变革,银保个险出 现轮流重点发展的格局。如今,互联网等新科技的运用正加速变革保险渠道,但个险人力仍然是目前行业销售最核心的因素,量(代理人规模)、质 (人均产能)齐升态势明显。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

▌回顾:中国寿险营销演进四大阶段

自1982年以来,中国寿险产品种类由少到多,结构由简到繁,其营销过程大致可以分为四个阶段:

1.业务员营销模式阶段(1982-1992年)

简单产品,公司直销为主。维持营业成本低,公司特征较强;但有限人力无法面对市场需求,自我调整能力低。

1982年恢复后,中国人民保险公司主要承保各种财产保险、人身保险以及农业保险等。

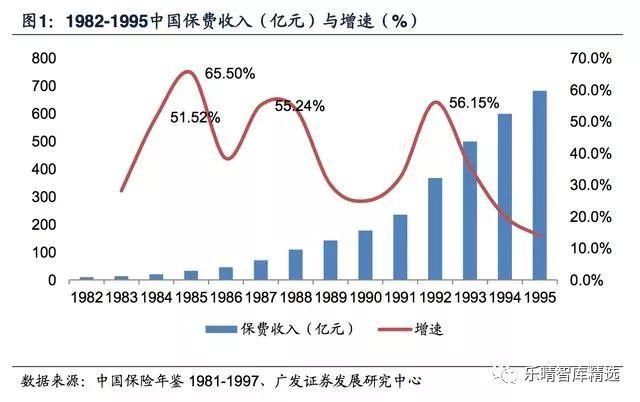

人身保险大部分属于团体性质,主要是逐步在国内恢复经营简易人身保险、团体人身意外伤害保险及养老金保险业务,1982年全年保费收入为159万元。

以企业为销售对象,保险公司只是在销售财险的同时销售产品种类少、结构相对简单的传统产品。1983年、1984年、1985年这三年寿险业务的增长速度则分别达到了556.6%,620%,468.6%。

这时期寿险保费较少,同财产保险相比处于次要位置,而且以储蓄型为主,从而产生了与银行争存款的情况。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

2.代理人阶段(1992-2000年)

个人代理制引入,寿险以储蓄型为主。

由友邦保险引进代理人制度,业务增长快;但带来了负面的公众形象问题。

1992年,美国友邦保险公司在我国上海成立分公司,将寿险产品个人营销代理制引入中国且取得了巨大的成功。

中国平安、中国人保和中国太保等公司相继效仿,逐步将业务发展重点向个人险业务转移,开发了一大批针对个人需求的寿险产品和健康险产品。

自此寿险产品结构发生了很大变化,由以简易人身保险、团体人身意外伤害保险及养老年金保险为主,逐步变为以生存和养老风险保障为主的传统个人寿险。

个人寿险业务在1996年后逐渐成为寿险业务的主流,寿险业务由此得到了高速发展。在这一时期,产、寿险业务发展不平衡的局面也有所改变。

1997年寿险保费首次超过财险保费,寿险产品种类日益丰富,传统类型的寿险品种如终生寿险、定期寿险、两全保险等险种都已出现。主要还是以储蓄型产品为主,保险责任的组合逐步复杂。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

3.银保、电销阶段(2000-2013年)

银保渠道发展,理财产品兴起。

银保迅速发展,但受新规影响,增速放缓;电销情况较好。

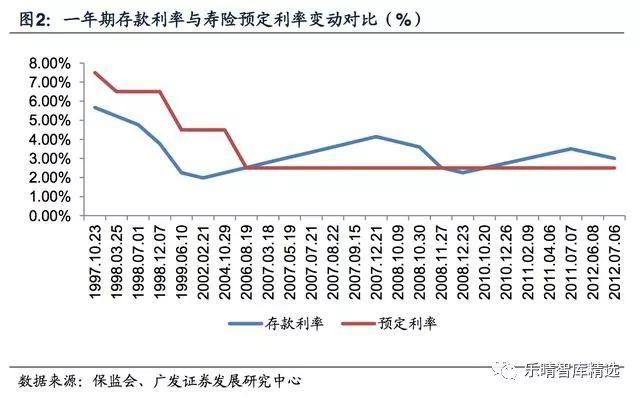

1999年6月10日中国保监会《关于调整寿险保单预定利率的紧急通知保监发[1999]93号》文中,将寿险保单(包括含预定利率因素的长期健康险保单)的预定利率调整为不超过年复利2.5%,且不再随银行利率的调整而调整,基本上解决了增量保单利差损问题,但同时也使得长期寿险产品的预定利率受到了严格的监管。

然而保险公司另辟蹊径,通过产品创新来解锁。1999年10月23日平安世纪理财投资连结保险问世以后,美国友邦保险、中宏人寿、中国人寿、金盛人寿、泰康人寿、太保先后推出了分红保险。

随后,中国太保又推出了我国第一个万能型寿险产品—太平盛世、长寿两全保险。新型产品的推出取得了不俗的业绩。

这期间的产品格局以趸缴保费、短期期缴为主,银行代理渠道也发展成主渠道,客户仍以个人为主,银行高净值客户也成为保险公司的主要客户。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

3.互联网发展阶段(2013-至今)

传统渠道进入瓶颈,互联网等新型渠道兴起,中短存续期产品爆发式增长。

虽然现阶段银代渠道仍占主体,但是优势已渐渐不明显,年龄结构年轻化使得互联网渠道的冲击进一步加大。

保监会从2013年开始进行费率市场化改革,随后各公司纷纷推出高现价、高回报产品,加之万能险和投连险的发展,最后形成了保监会定义的中短存续期产品为主的时代。

2010年11月取消保险公司“驻点销售”等银保监管政策出台后,银保渠道增长陷入困境。

在这种背景下,保险公司积极探索营销员员工制、专属代理公司、集团交叉销售等改革创新,同时网络销售等新型渠道开始出现,并逐步占据重要位置。

随着保险产品的组合化、渠道的个性化,客户呈现出一种向线上迁移的趋势,导致团单增长乏力,代理人队伍增员困难,个险线下的竞争优势不再明显。

下载本文完整报告,请在PC端访问乐晴智库网站: www.767stock.com

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

▌国内:四大险企代理人渠道比较分析

新华保险董事长万峰表示,日本人均保单8件,美国人均保单3件,中国人均保单仅为0.3件,尽管国内保险市场已经拥有了一亿多客户,客户发展的空间仍然是巨大的。

目前国内保险营销渠道仍以代理人为主,如何从队伍建设方面利用巨大的市场潜力,是从规模还是质量入手,成为国内险企的发展重点。

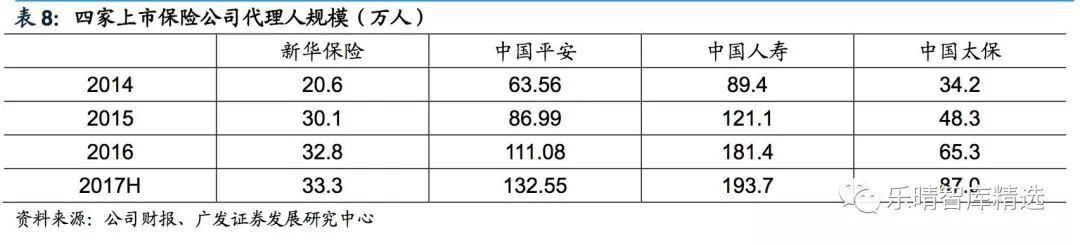

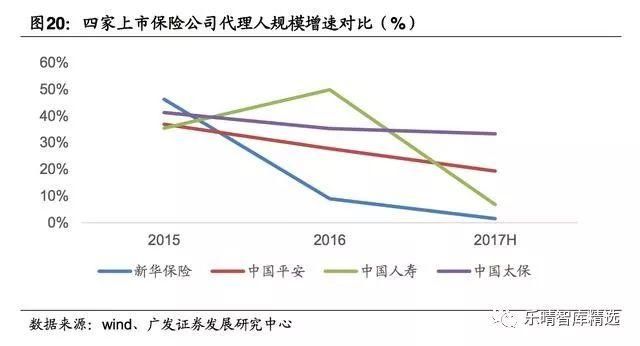

“量”:队伍规模持续壮大四家上市险企的代理人规模持续保持增长,截至2017年上半年,中国平安、中国人寿、中国太保和新华保险的代理人数量分别达到了132.55万人、193.7万人、87万人和33.3.万人。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

从代理人规模来看,中国平安和中国人寿的队伍规模与增员水平都领先于同行业。而增速方面中国太保推进较好,几年来保持高速稳定增员,2011-2016年月均总人力规模复合增速达到18.1%。

对中国平安及中国人寿进行对比:

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

中国平安代理人队伍强劲增长(2012-2016复合增长率21.3%),截至2017年9月底,中国平安代理人规模突破140万,较年初增长超过26%。平安通过科技手段如问卷、人脸识别等技寻找合适的代理人,高效准确增员。

中国人寿方面,截至2017年6月30日,中国人寿销售总人力达193.7万人,较2016年底增长6.8%。

因为国寿之前是“大进大出”,造成了增员易、留存难的局面,留存率较和平安有一定差距,和其他公司水平差距不大。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

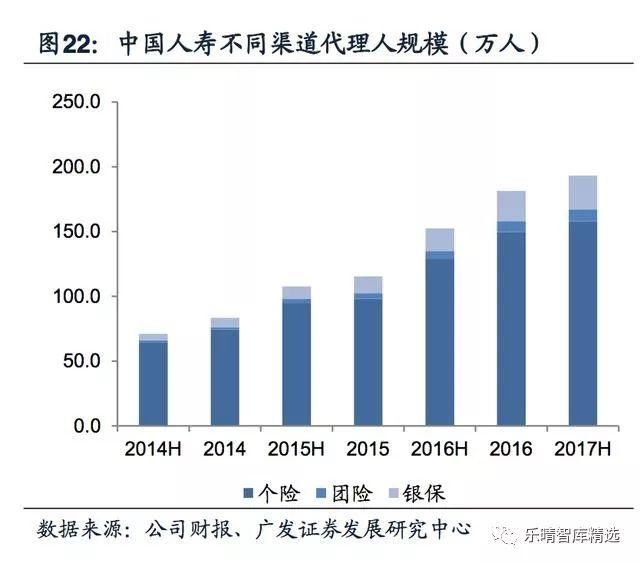

从细分渠道看,除了占绝对比重的个险代理人,近年来中国人寿的银保以及团险代理人规模占比逐渐增大,截止2017年6月达到18.3%的水平;而中国平安团险及银保代理人数量较少,电销坐席数量逐年增多。

此外,不同地域的增员情况也有所不同。平安基本占领了北上广深等一线城市,而国寿、太保与新华都走“农村包围城市”的道路。

在增员对象方面,太保偏向于保险行业空白经验而在其他领域有成功销售经验的人;而平安偏向高素质销售人员,培训体系较完善,利用自身消化能力把行业外的新人,转变成具有一定保险理念和技能的保险营销员。

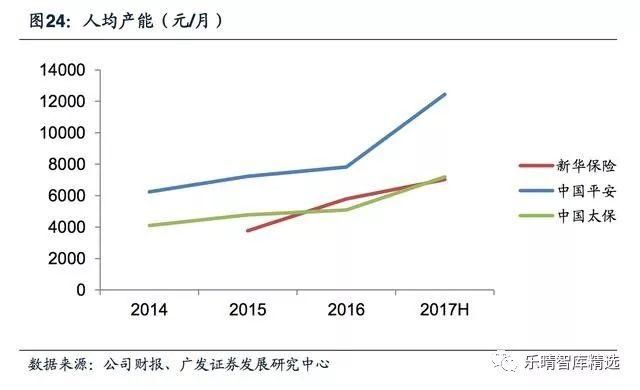

“质”:产能提升、结构优化坚持人力与产能“双轮驱动”—“量”“质”齐升成为四家寿险公司的落脚点。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

中国的代理人模式面临很大挑战:一是流动性高,大进大出;二是人员分布分散,管理难度高;三是一些偏远地方培训资源缺乏。

平安依托大数据和云平台提高对营销员的管理,代理人培训的质量、广度和精准度都得到了提高。

新华主要从业务员的销售、服务、组织和管理几个维度设计激励体系以提高产能。

太保以加快推动长期保障性业务的发展、合理区域摆布提高人均产能,而不是简单地提高佣金。

同时,随着保险回归保障、产品结构不断优化,期交业务和个险渠道业务的占比逐步提高,将会带动人均新业务价值(新业务价值与代理人规模的比值),从而有助于保险企业的新业务价值的提升。

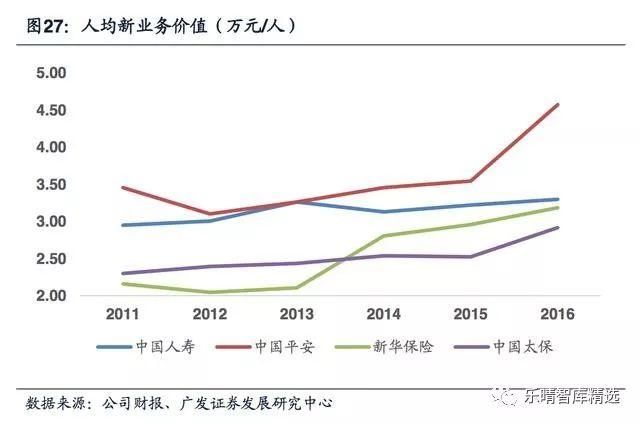

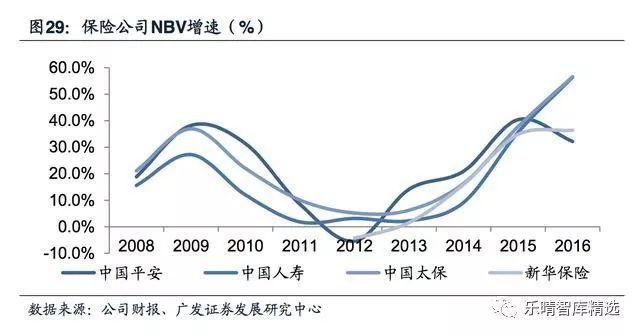

中国平安、中国人寿、新华保险、中国太保2014—2016年人均新业务价值复合增速分别为15.04%、2.66%、6.53%、7.22%。

总体来看,中国平安的人均新业务价值和增速处于领先地位。保险公司仍需继续推动提高代理人素质,调整保费结构,回归保障。

“量”“质”齐升成为险企当前的发展方向。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

▌展望:打造质量团队,建设多元渠道

代理人粗放式增长不可持续,开门红影响可能弱化根据保监会披露最新数据,2017年中国保险代理人总数为806.94万人,同比增长22.8%。

自2015年保险营销员资格考试取消后,行业迎来增员热潮,行业代理人总数快速增长。加上近年来我国居民保障意识和政策倾斜等因素,代理人快速增长也直接驱动保费与新业务价值的高增。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

需要关注的是,代理人规模并不会持续性高速增长,且近年来高增长也掩盖了保险代理人素质整体仍偏低,留存率不高等不利因素。

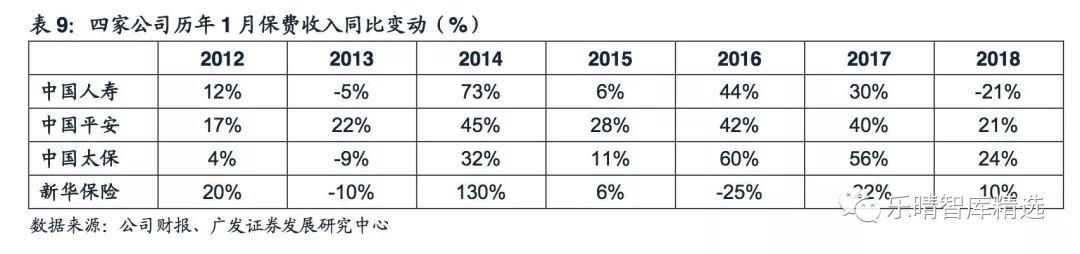

伴随监管趋严,保险产品结构近年来也发生较大转变,趸交转期交,理财转保障,银保转个险是大势所趋。

此前依靠粗放人力增长推动的一些短期理财产品,价值率偏低,且保障属性薄弱,但却是保险开门红期间主力销售产品。而开门红又对保险公司全年保费收入与增员起到重要推动作用,因此,粗放人力销售低价值险种构成了循环。

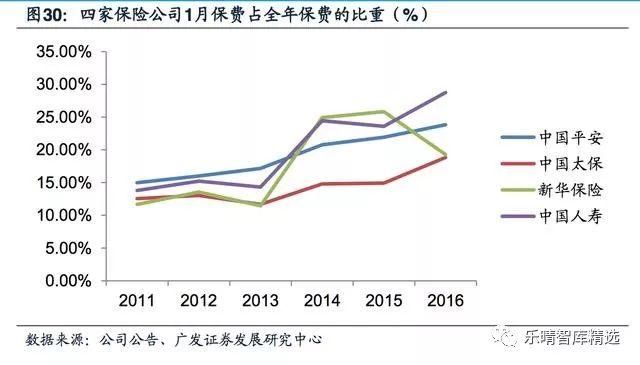

数据显示,2011-2016,四家上市公司除新华保险外,1月保费收入占全年比重呈上升趋势,其中2016年占比19%-29%。因此,开门红决定全年保费的情况仍然成立,考虑到开门红主打低价值短期理财型产品,注重规模效应,但并不重视产品价值,这部分产品其实并不符合回归保障特点,但却对保险公司全年保费贡献较大。

长期来看,保障产品的占比会持续增长,因而开门红的影响除了吸引增员外,并不会给保险公司带来更多价值提升空间。因此,在人力增长进入平稳期后,开门红的缩减几乎是随之而来的,以开门红论保险公司恐成过去式。

最新数据显示,2018年1月,受134文和监管导向等因素,四家公司寿险保费收入同比增速出现明显放缓。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

从国际角度比较,目前我国保险代理人/城镇人口密度已逐步接近海外成熟保险市场保险从业人员密度。

2009年—2017年我国代理人规模复合增速达12.04%,而同期我国城镇人口复合增速仅为3%。

参考美国,保险从业人员在城镇人口中的占比基本上趋向稳定,截止2016年底,美国保险从业人员占城镇人口比例为1%,同期我国保险代理人占城镇人口的0.83%。

日本保险从业人员占城镇人口比例接近美国,截止2015年为0.86%。可以看到,我国保险人力密度自14年以来快速增长,逐渐靠拢发达保险市场。

这也意味着过去依靠人力规模增长推动保费增长的业务模式必将伴随人力增速放缓而不得不寻求变革。

▌ 银保缩水个险竞争加剧,经纪人渠道越发重要

近年来,银保渠道一直在保险的销售渠道中占有举足轻重的位置,但是目前我国银保渠道销售的产品多为趸交型产品,在当前“保险姓保”的局势和各大保险公司纷纷聚焦价值转型的大背景下,银保渠道保费占比明显断崖式下跌。

2010年,新华保险的银保渠道保费占总保费比例一度高达67.53%,在四家上市保险公司中最高,而在2017年上半年,这一比例已经降至了低达19.2%,同时银保渠道还在持续收缩,预计会持续保持一个较低的比例。

银保渠道收缩的同时,各家保险公司也在积极发展其个险渠道,代理人规模均保持较高速度的增长,致力于打造三高的销售队伍,个险渠道保费不断增长。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

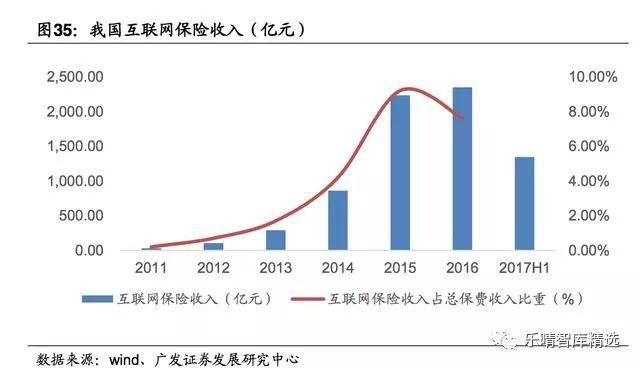

随着移动互联的普及和发展,我国互联网保险市场也迎来了爆发式的增长。

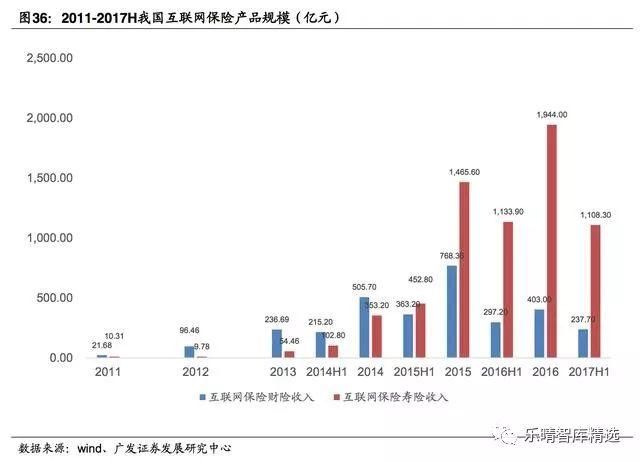

我国互联网行业保费,从2011年至2016年的六年间,互联网保险规模保费从32亿元增长到2347亿元,六年间增幅总体达到73.37倍,年均增长率达136%,互联网保险收入占总保费收入比重也有2011年的0.2%快速增长到2016年的7.6%。

2014年以前,我国互联网保险产品以非寿险产品为主,但是2014年之后,我国互联网保险产品中寿险产品的比例开始超过产险,互联网保险产品中寿险保费收入规模也在不断地提高,从2016年开始在互联网保险总收入占比稳定在80%以上。

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

齐升|深度|渠道|寿险|保险代理人|报告---小编总结的本文关键词

作为行业龙头,四大险企均在互联网业务进行着积极的探索,并且互联网业务模式已初见成效。从各家保险公司的经验来看,互联网对于保险行业的影响不只是销售渠道的变革,更是由内而外的全面升级。(报告来源:广发证券;分析师:陈福 文京雄)

获取本文完整报告请百度搜索“乐晴智库”。

点击下方“了解更多”,获得更多行业深度研究报告

- 生育保险|长沙生育保险和职工基本医疗保险合并实施

- 肇事司机自愿赔偿保险公司能否以此抵扣理赔

- 生育保险|长沙生育保险和职工基本医疗保险合并 你想了解的在

- 病种|解读:长沙基本医疗保险特殊病种门诊政策有哪些调整

- 病种|长沙市基本医疗保险特殊病种门诊政策调整了哪些?

- 长沙市生育保险和职工基本医疗保险合并 你想了解的在这里

- 中南林科大旅游学院院长:推进文旅深度融合,把握身边文化

- 工伤保险|工作期间被毒虫叮咬算不算工伤?

- 世界上最深的湖——贝加尔湖,深度达到1637米

- 深度: 叫好不叫座,网红青岛如何重塑旅游圈江湖地位?