旷视科技|融资数百亿,闯关IPO,AI四小龙同路不同命( 三 )

之后,外界不断传出公司“主动中止港股上市进程”的说法,面对谣言满天飞,旷视做出了正面回应,“积极考虑科创板!不排除A+H上市可能”。

确实,由于科创板从成立之初就聚焦于硬科技实力产业,对财务指标更加灵活,因而科创板对成长型企业的包容度更高。

今年3月,旷视科技向上交所提交了科创板IPO申请后,一个月后收到问询函,九月份就收到了过会的消息,现在终于来到了冲刺环节。

文章插图

老三商汤科技仍然是征战港股,8月向港交所递交招股说明书,它的阻碍则是开头中说的被美方拉入实体清单。

云从科技在去年12月提交科创板招股说明书,期间频繁曝出裁员降薪,历经两轮问询,期间因科创板政策收紧,一度中止上市,到了7月份终于柳暗花明。

文章插图

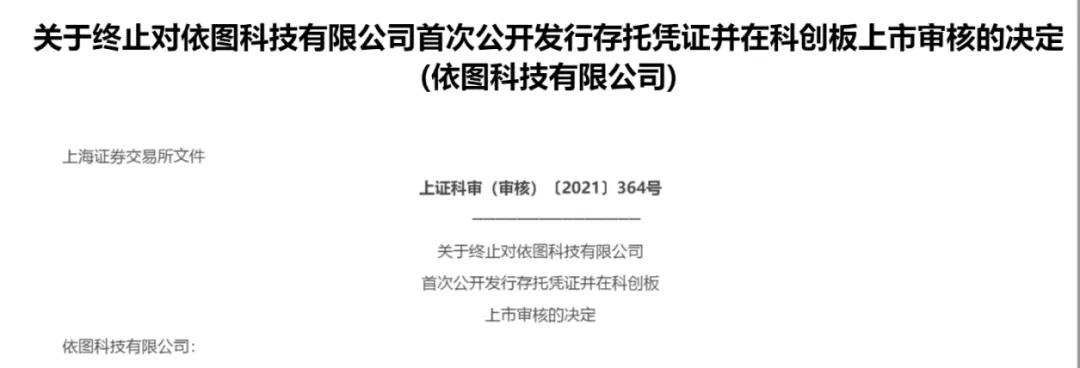

而依图科技,可以说是诸事不顺。

在科创板的申请上,它是最早行动的,在2020年的11月,依图科技就向上交所提交了申请,领跑其他公司。

今年的3月11日,公司主动要求发行人及保荐人中止审核,上交所决定中止其发行上市审核,依图科技当时回复媒体称,“发行人和保荐机构需要较长时间落实规则和监管的核查等要求,公司是‘中止’而非‘终止’,申报仍在正常进行中”。

到了6月份,依图就主动要求撤回申请,把“中止”真的变成了“终止”,科创板的上市画上了句号,无不令人嘘叹。

文章插图

或许,从上市的角度来看,AI四小龙已经“三缺一”,变成三小龙了。

产品影响毛利率,研发加剧亏损

为何AI企业们的上市如此艰难呢?

除了科创板缩紧上市、美国的打压等外部的原因外,AI企业自身的原因不可少,营收体量小、持续亏损、个人数据及隐私安全性等问题,都引发了监管层和投资者的担忧。

从营收、毛利率、净利润率可以以小见大。

文章插图

首先,四小龙营收体量小,长尾场景各有优势,但也导致客户分散,难以把集中度做大。

AI应用场景碎片化,长尾场景丰富,由于技术难度与数据获取难度不同,计算机视觉在不同应用场景发展状况各有差异且面对的客户迥异,不同企业优势不同,做专且深还是做泛且浅更有优势还尚无定论。

文章插图

商汤科技是四者当中营收量级最大的,沙利文报告显示,商汤科技也是在亚洲范围内最大的人工智能软件公司,市占率为11%。

虽然商汤在垂直领域有全面的布局,但是拆分商汤科技的业务构成,由智慧商业、智慧城市、智慧生活和智慧汽车构成,最主要的两个增长点在于智慧商业和智慧城市。

文章插图

旷视科技营收排名第二,公司业务聚焦消费、城市、供应链三大场景,2020年三大场景分别占公司28%、64%和7%的营业收入,业务同时辐射C端、G端和B端,其优势在于质量提升及合作性,面向工业的供应链管理解决方案有较好发展潜力。

文章插图

云从科技的业务拆分上,智慧治理占比最大,但智慧金融比重不断提高,其优势在于落地能力,在银行、机场等领域表现突出,国资股东是助力。

文章插图

依图的业务主要分为智能公共服务与智能商业两大类,为客户提供人工智能硬件、软件及软硬件组合及SaaS服务等解决方案,三类产品营收占比分别为24%、15%和61%。

而值得注意的是,依图在最近的宣传中,“视觉”的定位已很少出现,取而代之的是算力,以芯片为核心提供人工智能算力。

其次,软硬结合的项目制销售模式降低了四小龙的总体毛利水平。

目前,AI四小龙的业务拆分,主要以软硬一体化或解决方案为主,这两类业务对毛利率的影响较大。

一般而言,只卖软件的毛利率可以达到70%以上,但一旦软硬结合,因为多了安装、服务等成本,毛利率可以骤然下降。

文章插图

- 小米科技|小米MIX5一马当前,微挖孔回归,200W快充是重点

- 智能|经纬、高瓴联合领投,机器视觉传感器公司深视智能完成数亿元B+轮融资

- 小米科技|家电升级计划:幸福感+N,盘点近期入手的家电好物

- 快科技|云鲸用创新技术强势出圈,市场发展潜力巨大

- 社交平台|瞄准Z世代,元宇宙社交平台BUD获启明创投领投1500万美元A+轮融资

- 小米科技|小米12系列或有mini版本,看齐iPhone SE,定位2K价位段

- 一加科技|一加OxygenOS 13官宣:将与OPPO ColorOS合并

- 小米科技|网上买的流量卡都是骗人的,用不到两个月,商家就跑路了

- 中国科学网|圆心科技贡献保险智慧与力量,驱动普惠健康险实现强保障、优服务

- 小米科技|2022年初,小米笔记本该如何选择?这些性价比很高