福报|海豚投研:拼多多系列之反复“圈钱”,是套路还是福报?

【 福报|海豚投研:拼多多系列之反复“圈钱”,是套路还是福报?】编者按:本文来自微信公众号“海豚投研”(ID:haituntouyan),作者:海豚投研,36氪经授权发布。

继拼多多系列研究之上篇海豚投研 | 拼多多系列之百亿补贴:真补出壁垒了吗?之后,借着当前二级市场一时风起的融资潮来详细分析拼多多在资本市场另外一个备受争议的问题:拼多多反复圈钱,到底是套路投资人,还是投资人的福报?

以下,海豚投研结合拼多多财务表现,通过复盘拼多多融资过程来判断一下,拼多多到底是资本市场的套路玩家,还是一个不在意市场流言蜚语,坚定不移的长期信仰践行者。

文章插图

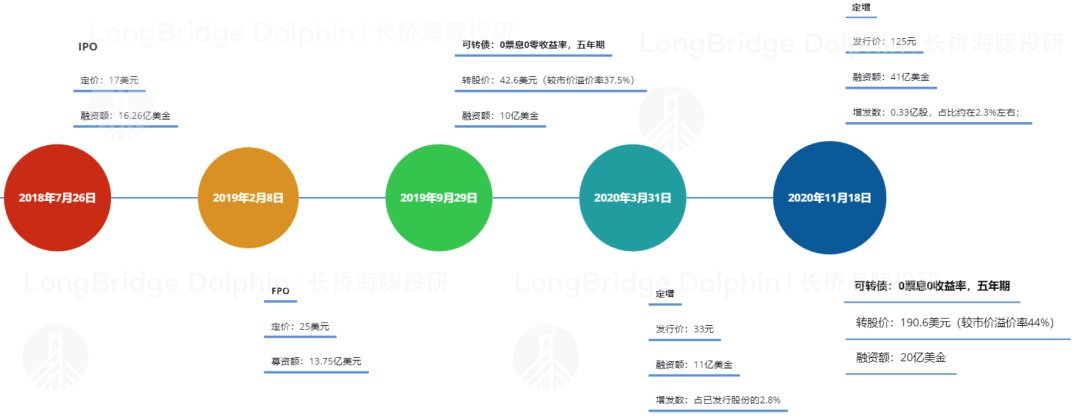

一、最麻溜的融资能手拼多多发布了一份 “完美无瑕” 的三季度财报推动股价狂飙两条,紧接着的第三天,也就是2020年11月18日,拼多多就对外公布了最新的融资组合拳——定增 + 可转债:

- 定向增发:通过增发股票融资 41 亿美金(含绿靴),发行价 125 美元/ADS,相当于折价约 7%。

- 可转债:再发零票息零到期收益的可转债,转股价格较当前市场价格溢价大约 44%,融资额高达 20 亿美金(含绿靴)。

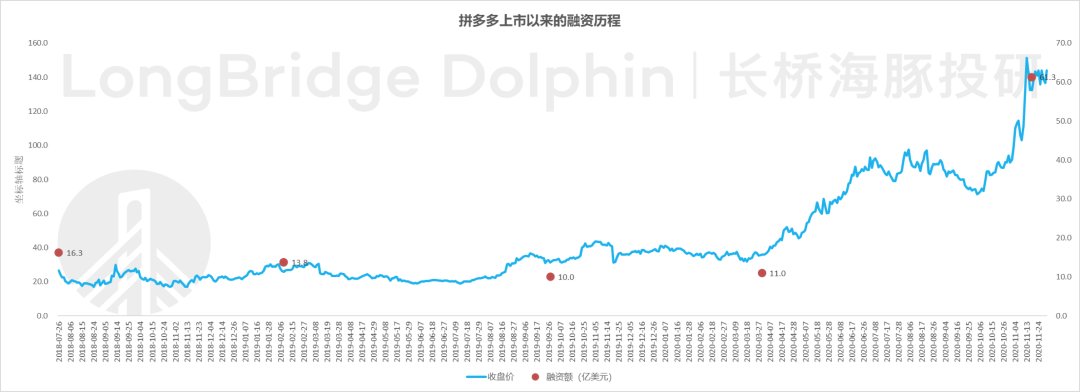

而海豚投研复盘拼多多上市以来的融资节奏,可以看到下图:

a. 包括 IPO 在内,拼多多自 2018 年 7 月上市,两年半之内,通过定增和可转债的方式融资已有五次,合计融资额高达 112 亿美金,而拼多多上市估值也不过 200 多亿美金。

b. 从融资节奏上来看,拼多多上市后基本每隔 7 个月左右就会有一次融资,这次距离上次融资的时间约为 7 个半月,是拼多多一贯的做法,所以并不算奇怪;

c. 此次最新融资从额度上来看,60 亿美金大幅高于包括 IPO 在内的融资额,这里的主要原因是因为今年以来拼多多股价飙涨得厉害,股权稀释比例与过往并无明显差异。

文章插图

数据来源:拼多多官网、海豚投研整理

d. 从融资时点上来看,除了今年三月底融资发生在股价起飞初期,其他在当时看来似乎有阶段性高点的嫌疑,但事后去看,股价长线走势与融资时点并无明显关系。

文章插图

数据来源:Wind、海豚投研整理

二、拼多多真的缺钱吗?那么问题来了,拼多多上市后频繁下场捞钱,它真的有那么缺钱吗?要知道,拼多多虽然亏损严重,但拼多多由于经手购物资金流(虽然对于拼多多而言,上市主体在支付牌照的情况下经手购物似有合规问题),经营现金流一直为正,所以很多人认为拼多多并不缺钱:

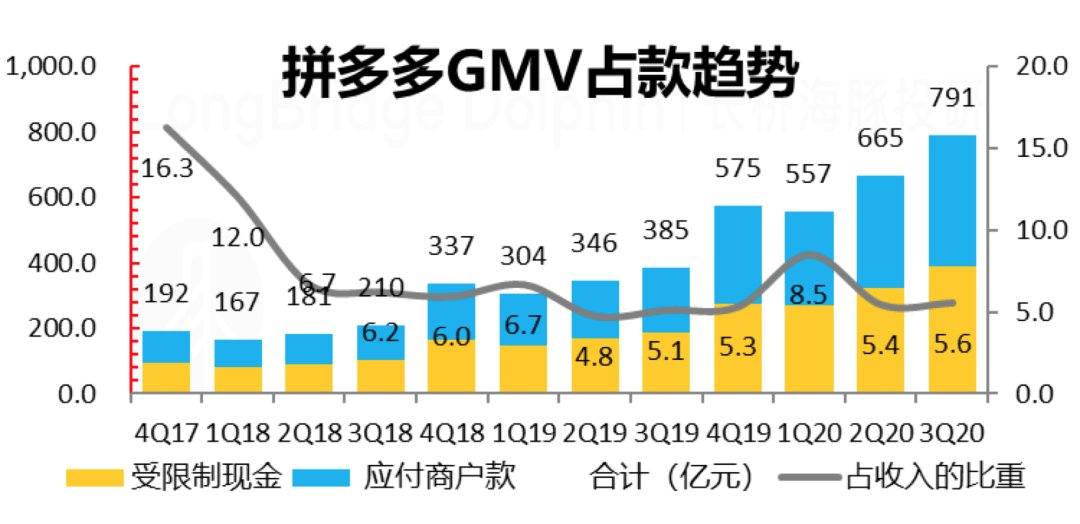

(1)用户在平台上付款后,在确认收货前,这个资金按道理是在支付体系内,但被拼多多确认为用户的预付款,被定义为了 “受限制现金”;

(2)用户确认收货后,相当于用户已经相当于划给商户了,但由于不是实时划转,还是在拼多多的账户内,被拼多多定义为了 “应付商户款”。

无论是占用户的钱,还是占商家的钱,海豚暂称拼多多的平台流水占款。通过下图可以看到这两年来,这两项的期末流水大约是拼多多收入的六倍左右。

文章插图

数据来源:Wind、海豚投研整理

也由于对于商户的占款,拼多多经营现金流一直为正,从现金流来看,它似乎一点也不缺钱。

但同时反过来看这两项占款,不同于自营商业模式下名正言顺地上游拖账和下游用户提前付款(譬如定制家具行业),拼多多这种模式下对资金挪用风险较大。

首先,既然是受限制现金(也就是占用户的钱),肯定是不能动的。海豚假定商户的资金也不能挪用,只能帮助拼多多产生利息的话,那么拼多多当前这种会计操作实际夸大了拼多多经营流水情况。

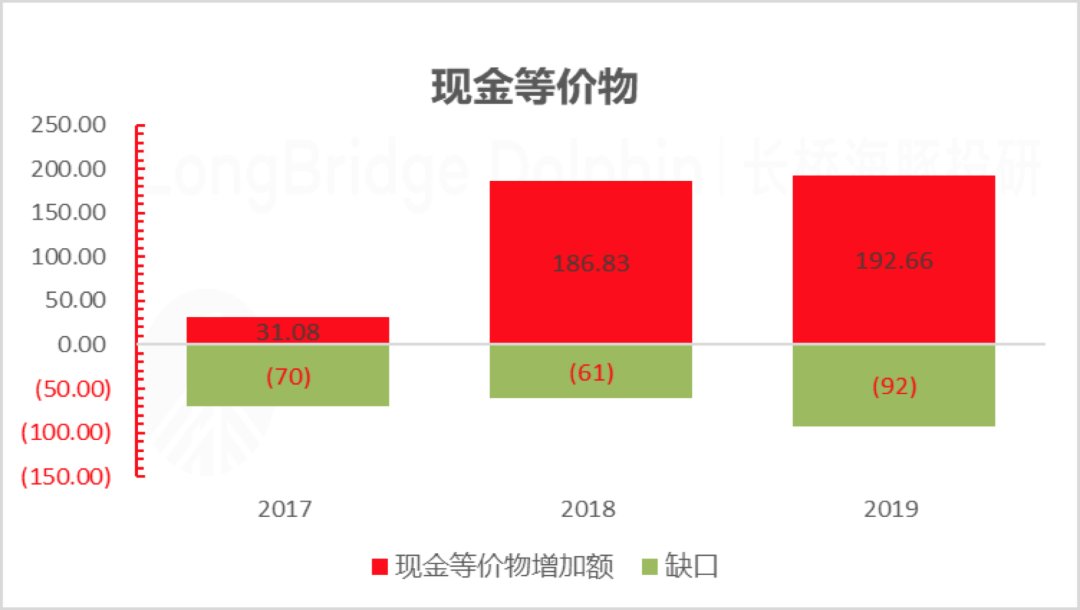

在实际考虑中,以 2019 年为例,海豚剔除掉商户应付款增加为拼多多贡献的 126 亿现金,当年现金等价物 + 短期投资增加的 192 亿中真正增加的只有 66 亿元,而当年实际融资净额就有 158 亿,由于拼多多长期投入很少,中间 92 亿的缺口应该就是运营资金缺口了。

- 海豚|听自己想听的音乐,不打扰他人,绿联小海豚蓝牙耳机评测体验

- 海豚|绿联小海豚耳机评测:AirPods百元平替,蓝牙5.2更高性价比

- 华为|央视带来好消息,老美打压华为迎来“福报”,两大巨头宣布停产

- 舆情|广发资管联合感易智能共建战心智能预警平台,高效精准把握投研风险动态

- 主板|蓝牙5.2加持,百元耳机杀出黑马!绿联小海豚蓝牙耳机开箱体验

- 救援|云洲智能 118 台“海豚 1 号”水面救生机器人驰援郑州

- 凤凰网|智睿投研:深耕资管固收领域,改写金融科技服务商定义

- 魅族|魅族纯白旗舰明天开售,中华白海豚限定,颜值再突破,5888元值吗

- 网易新闻|持续防疫,海豚客服让你与客户零距离——免费试用助力服务

- 996是福报、快递不送上门、电商价更高,曝科技互联网五大逆流