阿拼京|电商巨头三国杀:“阿拼京”向何方?( 二 )

拼多多的盈利野心

虽然拼多多在用户增长上表现得相当强劲,但与阿里和京东相比,前者与两位对手之间着实还有不小的差距。

根据财报显示,2020年三季度,拼多多营收为142.09亿元,同比增长89%,超出市场预期的122.05亿元;非美国通用会计准则下,净利润为4.664亿元,与去年同期16.604亿元的净亏损相比,同比增长高达108.94%。

值得一提的是,这是拼多多自上市以来,首次实现季度盈利。

单从增长速度上来看,拼多多有确取得了不错的成绩,但其在整体营收和盈利能力方面却仍然只是阿里和京东的零头。

本季度,阿里营收1550.59亿元、京东营收1742亿元;阿里净利润470.88亿元、京东净利润56亿元。此外,在营收和净利润的增速方面,阿里和京东仍然稳步向前,两者都保持着30%以上的增长速度。

以“农村包围城市”这一战略起家的拼多多,虽然在用户收割上占据了一定优势,但同时也因为这一群体相对较低的购买力而在GMV上处于下风。

截至今年9月底的过去一年,拼多多的年GMV为1.45万亿元,尽管整体实现了73%的同比增长,但分摊到基数庞大的用户身上之后,平均下来其每个用户的年消费总额仅为1993元,而这一数据在今年前两个季度分别为1842元和1857元,仅实现了0.8%和7%的环比增长。

相比之下,在用户增长上遭遇瓶颈的阿里在同一时期的年GMV却高达7万亿元,在和拼多多差不多的用户规模面前,其人均年消费水平已经接近万元,大约是拼多多的5倍。并且,按照拼多多目前的增速来看,想要赶上阿里的GMV和人年均消费,近几年内恐怕很难实现。

此外,拼多多还面临着收入结构单一的问题。

三季度,在拼多多142.1亿元的营收中,仅平台在线营销技术服务收入一项就高达128.78亿元,占据了总营收的91%以上,而另一项佣金收入仅为13.32亿元。除此之外,拼多多几乎没有其他营收来源。

而与较低的人均消费水平和略显单一的营收结构相比,拼多多在成本和费用上的支出却在持续增加。

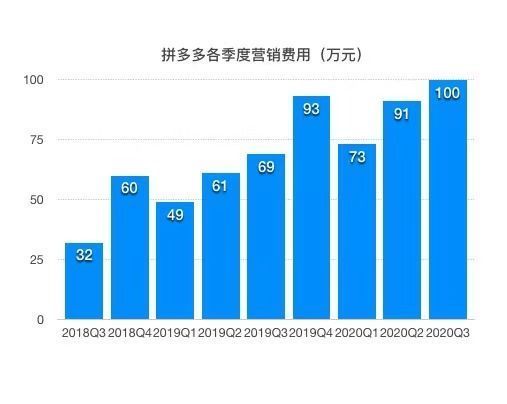

三季度,拼多多的成本为32.6亿元,同比增长78%;费用为122.45亿元,同比增长45%。其中,营销费用为100.7亿元,同比增长46%;另外,管理费用为3.69亿元,研发费用为18亿元。

值得注意的是,在所有支出中,拼多多的营销费用占据了大头,几乎占了总费用的82%。并且从近两年的数据来看,这一支出还将持续增加,拼多多烧钱换市场的打法短时间内估计很难找到替代方案。

文章插图

(拼多多年各季度营销费用:2018Q3—2020Q3,制图:DoNews)

与阿里为了用户增长积极向下沉市场渗透刚好相反,为了在营收和盈利上与对手拉近距离,拼多多在向上进行品牌升级方面已经做出了诸多尝试。

从去年的“百亿补贴”计划开始,拼多多一直试图打进五环内市场。对拼多多来说,一旦拿下这一市场,不仅可以逐渐摆脱“Low”这类固有标签,同时对提高其用户人均消费水平也将有很大帮助。

另外,除了在原有业务上不断扩充品类之外,拼多多还通过押注新的业务如多多买菜来增加营收来源。但由于目前买菜市场对手云集以及在前期需要投入大量资金进行供应链基础设施建设,多多买菜最终能否为拼多多带来新的业务增长,现在来说还为时过早。

撕掉京东的隐形标签

此次财报比拼中,三大电商巨头中存在感最弱的可以说非京东莫属了。

除了在营收上独占鳌头以外,京东的其他各项指标均落后于对手。而在营收上排名第一还是得益于其在品类上的优势——以单价较高的家电3C类为主,但这却并不能保证其在利润上同样占据优势。

本季度,京东净利润为56亿元,尽管实现了80%以上的大幅增长,但与老对家阿里470亿元的净得相比,两者之间还是有不小的差距。

而在年活跃用户数上,京东的增速与新对手拼多多相当,均为30%以上,但其4亿的体量与两位对手的7亿体量相比,却根本不在同一个量级。

总体来看,虽然京东的各项指标并不难看,整体业绩也实现了稳步增长,但在行业之王阿里和电商新贵拼多多两位对手的激烈厮杀面前,京东的多数动作和成绩似乎并未激起太大的浪花,从而也变成了三大巨头中的“隐形之王”。

以下沉市场的布局为例。在拼多多成立之前,京东就已经获得了腾讯的战略投资,但其却没有利用好微信这一座巨大的流量城池,反而被后来者抢占先机,拼多多最终以“社交+电商”这一玩法迅速从下沉市场崛起。

- 产业|前瞻生鲜电商产业全球周报第67期:发力社区团购!京东内部筹划“京东优选”

- 培育|跨境电商人才如何培育,长沙有“谱”了

- 抖音小店|抖音进军电商,短视频的商业模式与变现,创业者该如何抓住机遇?

- 走向|电商,从货架陈列走向内容驱动

- 主题活动|首届“上海在线生活节”启动,8大电商平台优惠活动承包你的12月

- 羊毛|12月1日至15日,首届“上海在线生活节”来了,八大电商平台等你薅羊毛

- 拼少少|又一电商火了,被称为“山寨版”拼多多,刚上线就被“群嘲”

- 展开|天地在线联合腾讯广告在京展开“附近推” 构建黄金5公里营销体系

- 内容|浅谈内容行业的一些规律和壁垒,聊聊电商平台孵化小红书难点(外部原因)

- 核酸|北京:所有入市交易冷链产品做到不验核酸不入库