文章插图

图片来源@视觉中国

文 | 开菠萝财经(kaiboluocaijing),作者 | 金玙璠,编辑 | 魏佳

“听说头部主播正在被严查。”

日前“郑州追征一网红600多万税款”的消息一出,舆论哗然,一位与带货主播合作过的商家向开菠萝财经透露了这一消息。

据《郑州晚报》报道,日前,郑州市金水区税务局运用大数据实现信息系统自动提取数据,加大文娱领域从业人员税收征管力度,追征一名网红的662.44万元税款收入国库。662.44万元中,含补交税款634.66万元,含滞纳金27.78万元。目前,这名纳税人分15笔结清了税款。

在税务总局要求各地税务机关加大对网红、明星等查税力度后,这是网红公开补税的首个案例。网红一词天然吸睛,加之巨额的税款,话题迅速登上微博热搜。

普通人好奇,这位被追征600多万元税的网红是谁?网红能挣这么多钱,这个群体是怎么交税的?有哪些惯用的避税和逃税方式?

而对于主播群体,一个郑州网红被查税了,其他人闻风而动,他们讨论着,“郑州查税事件”是网红补税的个例,还是网络主播“补税风暴”的前奏,会对网红主播群体产生何影响?

开菠萝财经通过与多位业内人士交流,试图回答这些问题。

网红是怎么交税的?“光补税就交了600多万,这是赚了多少钱!”“我一辈子都赚不到662万元,而这只是一个网红的税款。”

“郑州追征一网红600多万税款”的热搜话题下,网友最好奇的就是当网红能赚多少钱的问题,纷纷根据税额计算起了收入。

文章插图

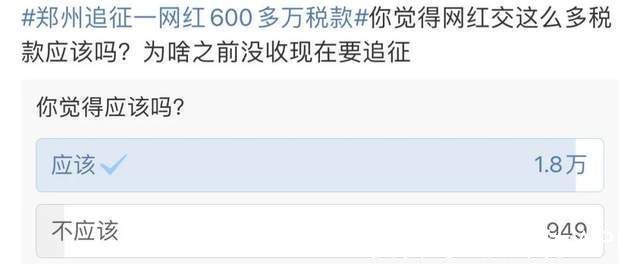

【 主播|欠税600万背后:揭秘网红交税“潜规则”】微博投票

其实网红主播按收入类型分,有靠带货赚取坑位费和佣金收入的带货主播,有拿打赏收入的秀场主播,还有赚软性广告植入的内容型主播。但不管是靠什么方式赚钱的主播,如果按照个人工资薪金、劳动报酬所得缴税,收入超过96万元以后的部分,将适用45%最高边际税率。

再结合《郑州日报》报道中提到的,“在通过‘自然人电子税务局’平台对汇缴欠税数据的例行监测中,该局税政二股在系统内查询到,文化路税务分局有一笔2020年汇算清缴的大额欠税有疑团。”不难判断,这名网红主播662万的税款,对应的至少是千万以上的个人年收入。

多位业内人士判断,这大概率是某个平台相对头部的主播。一位快消品牌负责人赵齐告诉开菠萝财经,并非如市场猜测的是“带货主播”,这位网红是秀场主播的可能性更高。

赵齐结合这位主播的收入体量和地区推测,“普通的带货主播赚不了这么多钱,高收入的带货主播,基本都集中在杭州、上海一带。这个网红在郑州,郑州确实没有这种量级的带货主播存在。如果是秀场主播,收入达到这个量级也就不稀奇了。”

应该对收入如此高的网红主播如何征税,也是网友们关注的话题。

如何缴纳税款,是由主播和平台之间的合作关系决定的。北京至普律师事务所李圣律师表示, 如果主播以个人独立的身份在平台工作,与平台之间是劳务关系,这个时候平台应该按照劳务报酬进行代扣代缴。如果主播签订了劳动协议,作为员工身份进行直播,则按照劳务报酬所得扣缴个税。

不过,高收入主播基本都会做税收筹划。

头部网红主播和明星同属于高收入群体,收入动辄百万、千万甚至上亿,很容易适用最高45%税率,也就是100块钱收入就意味着要交45块钱的税。李圣表示,高收入主播显然会避开雇佣关系下的缴税方式,与平台选择另一种合作关系——设立以个人独资企业、合伙企业、个体工商户等形式的工作室。

这种操作下,按照经营所得缴纳个人所得税,仅适用最高35%个税税率,足足少了10个百分点。再加上有些地方对于工作室采取的核定征收,按照毛收入给予一个很低的税率,实际税负会更低。但他强调,从税法来讲,是个人收入就按个人收入缴税,是公司收入就应该按照公司收入缴税,不能为逃避纳税义务,故意转换收入主体。

据财政学博士、河北金融学院讲师臧建文总结,高收入主播群体逃避税款的方式,以改变收入的性质居多,将雇佣所得转变为经营所得,把劳动合同变为劳务合作形式。因此,成立个人独资企业、结合地方政策在税收洼地园区设立公司合理避税,已经是主播这类高收入群体的常规操作。“某些产业园区、地方政府为了招商引资的需要,将个人所得税的地方分享的部分,部分或者全额返还给缴纳者的情况的确存在。”

- 荣耀|山东:为了能拿苹果手机,男子打赏主播成榜一,3000元能送5部

- 联想|2021年Q3,联想在中国市场卖了600万台电脑,司马南怎么看?

- 锂离子电池|联想让人不可想象!短短数日使司马南涨粉500万,胡锡进一夜暴跌600万粉

- iPhone|iPhone,明星、网红、主播的最爱!

- 佳雪佳敏|电商直播的发展史,是一部中小主播的奋斗史

- 虚拟主持人或成新风尚,央视新闻AI手语主播亮相

- 偷逃税|人民日报评网络主播偷逃税被处罚:“流量经济”也要规范发展

- 主播|欧莱雅大战薇娅李佳琦,平台打算救谁?

- 央视AI手语主播亮相 将于东奥会正式上线

- 手语主播|央视推出 AI 手语主播 从2022年冬奥会开始服务