文章插图

文 | 老铁

最近这一年与朋友争执多因阿里,这是一家相当复杂又充满争议的公司,当我们在讨论这家公司当前的利害得失以及未来前景时,往往得出迥然不同的观点,这是在研究其他公司时鲜有遇到的情况。

我对阿里的态度一直是:

- 1.在过去这确实是一家创新驱动的公司;

- 2.当下遇到的诸多问题,既有监管层面原因,但亦有产业背景下的必然结果,但我们往往将前者作为“显学”去研究,却忽视了后者。

2020年疫情之下,我国内需遭遇了较为严峻的挑战,截至到2021年Q2尚未回到疫情前水平,对于制造业或者零售品牌商,要面临PPI和CPI的剪刀差问题(成本激增,终端价格又难以提升),作为零售渠道商,制造业必然要向其示好,获得溢价。

这是今年初我对零售大盘的判断,如今反思,以上分析得失皆有。

我们一步步展开分析。

文章插图

在过去几年时间里,社消增长与人均可支配收入大致呈正相关性,但在2017-2018年产生了比较明显的波动,社消增长有比较明显的下挫,加之彼时以拼多多为代表的低价电商崛起,被舆论冠之为“消费降级”。

关于此现象,不同人有不同的解读,诸如消费信心论,房地产挤压消费,社会内卷等等,高善文在《经济运行的真相》一书中从宏观角度出发,结合当期国家去杠杆和对理财产品进行整顿这一背景,居民需要重新平衡储蓄和理财,挤占了消费。

对此结论,我是相当赞同的,但除此之外,我又结合供给侧改革这一背景进行了如此思考,也就是说,我们在从供大于求的局面逐渐调整产业结构,实现供需的相对均衡,由于改革是一个持续的过程,去库存和去产能化可能会压低终端价格,加之制造企业出于摊销固定资产等因素考量,会提高代加工的比重,当我们对不同产业进行量化分析时,以上现象大致是存在的。

举线上零售占比极大的服装和服饰行业为例,见下图:

文章插图

2016年开始,服装和服饰行业固定资产投入增速就徘徊在负数边缘,一个行业如果要持续经营,每年必要的投入是必要的,此现象我们只能归结为行业在进行持续的“去产能”化。

联想在过去几年时间里,服装和服饰行业面临着增速变缓以及零售市场价格下挫这一事实,我们基本可以判断,在一个行业持续“出清”的进程中,在新的供需平衡点尚未达到之前,企业大概率是要走价格战,也即站在产业背景下去考虑,拼多多当年的崛起是有其合理性的。

这对阿里就显得不那么友好了,在相当长一段时间内,天猫都是阿里零售的主要侧重点,从货币化率考虑,天猫无论是在广告溢价能力还是佣金收入,对阿里贡献大于淘宝,从投资者回报立场考虑,这也是可以理解的。

文章插图

但与此同时我们发现,近几个财年内阿里GMV每年净增值都在8500亿元左右,考虑到天猫GMV一直以来的增长势头,很显然,淘宝增长在放缓甚至是负增长。

如前文所言,在供给侧改革背景下,产业端有去库存的压力,低价销售的需求是相对旺盛的,且用户端要重新进行储蓄分配,也影响了消费动力而阿里此时将重心放在了消费升级为主要驱动的天猫,有一定的错配。

如若没有2020年的疫情问题,一些行业可能会陆续结束供给侧改革工作,会重新构筑新的供需平衡点,消费升级再成主流,这就是天猫的机会,但在疫情之下,用户消费重新保守,“消费降级”再度强化,就对天猫产生了比较大影响。

文章插图

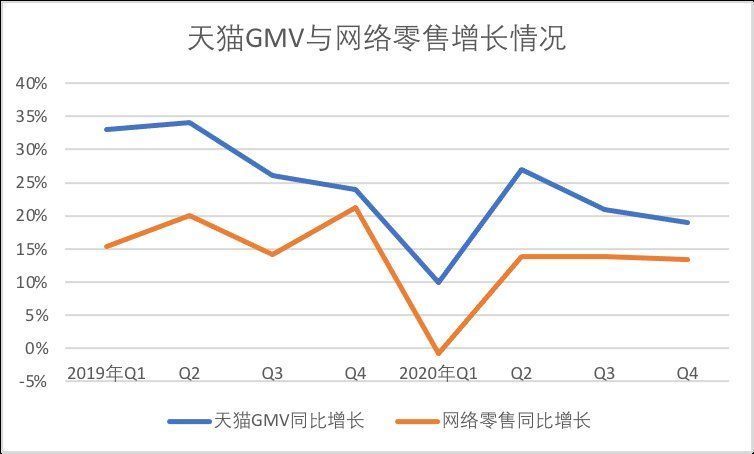

上图中两条曲线逐渐靠拢,也就是说,天猫GMV增速开始由大笔领先行业,转为略有优势,根据最新发布的2021年Q2财报,我们大致也能判断,天猫GMV增速与全国网络零售差距已经相当接近了,也是前文所言天猫错配的主要表现。

如果说天猫是收获消费升级的红利,那么在“消费降级”冲击下,其大概率是受到冲击的。

对于阿里零售,其收入与天猫已经有着密不可分的关系,见下图:

文章插图

- C++|嵌入式开发:C++中的结构与类

- 苏宁易购|透视2022年家电市场 头部家电品牌与苏宁易购敲定提升策略

- 摄像头|李彦宏《智能交通》与百度Apollo,还是小瞧它的胃口了!

- 智能网联汽车|我国智慧城市基础设施与智能网联汽车协同发展第二批试点城市公布

- 原创|别花冤枉钱,我教你怎么样给电脑装系统,安装版与Ghost都不难!

- 华为|小米再调整组织架构!销售运营负责人大换血?

- 华为|12月刚开始,手机圈就传来两个重磅消息,与iPhone、华为有关

- 腾讯云|白银市政府与腾讯云达成战略合作

- 华为|Windows 11明年将让用户自定义开始菜单,显示更多应用与推荐项目

- playstation5|一加10 Pro传言消息汇总,有一点与往年不同