那么当下该锚定什么作为其估值目标?现金流或许是一种方法。

通常,从经营现金流中扣除资本性支出CapEx,得到的是自由现金流部分。

阿里巴巴的CapEx主要对应云和菜鸟的基础设施建设,比如数据中心升级、物流建设、新零售供应链布局等。Q4单季度的CapEx同比增速是128%,连续9个月增速是24%。

说明它在“基建类”项目上的投入力度没有压缩,还处在扩张期。而自由现金流目前出现的20-30%同比下滑,结合其核心主业表现看属于正常情况。连续9个月其手上的自由现金流大约1140亿元。

由于目前缺乏对公司内部运营与人员动态方面的一手消息,只能从公司业务与财务基本面尝试做一些分析。

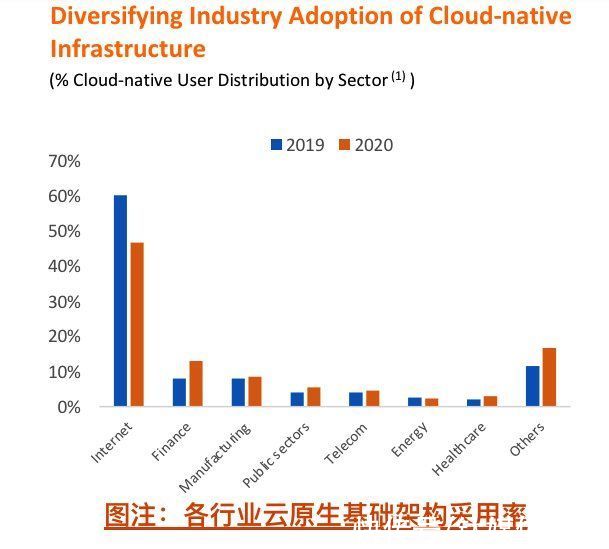

张勇的大方向是向产业数字化要成绩,态度很坚定,投入与调整也围绕这个进行。不过在数字化方面,不具备像AWS、微软所面对的市场环境与客户认知,内地以前是由互联网客户先吃螃蟹,带来了云计算的飞速增长,现在当他们的需求放缓时,传统产业客户的梯队跟进还没有预计的那么快。

因此,云形成了一定的规模效应,这是阿里云EBITA利润率转正的因素,但规模效应还不算强大。服务冬奥会IT基础设施是一个正确的路数,对阿里云而言具有广告与标杆效应,后续怎样常态化地、更商业化地深入文体娱教等实体产业,服务实体经济,值得观察。

文章插图

张勇说,公司现在追求高质量的增长。对“高质量”该如何理解、细化实施?我还不太能领悟。

或许可以理解为针对前几年高速增长的一种调整和转向?相应地,外界对阿里的估值逻辑也要做出调整?作为中概股标杆,阿里现在面临的也是很多中概股面临的。

抗压周期之下,它的相对优势可能是强大的现金流基础和多业务引擎的缓冲。这一周期下,互联网公司再想像过去那样躺着数钱已经不现实,谁都要去做“脏活累活”,但这期间头部公司的抗压与疏解能力还是值得期待。

- 公司|阿里Q3净利润同比下降75%;喜茶全线产品调至30元以下丨邦早报

- 海底捞|【黑马早报】阿里巴巴Q3净利润同比下降75%;字节猝死员工母亲辟谣获赔2000万;喜茶宣布今年绝不涨价;海底捞回应给顾客打标签...

- 苹果|「PW热点」净利润下降75%阿里巴巴:“健康度”将优于利润增长

- q4|阿里巴巴Q3净利润同比下降75%;喜茶全线产品调至30元以下;小米市场总监回应在乌举办发布会丨邦早报

- 海底捞|【黑马早报】阿里巴巴Q3净利润同比下降75%;字节猝死员工母亲辟谣获赔2000万;喜茶宣布今年绝不涨价;海底捞回应给...

- CoinbCoinbase财报:Q4净利润8.4亿美元 同比增长375%

- 网易2021四季度及全年业绩发布,全年净收入 876 亿元人民币|业绩快报 | 净利润

- 人民银行|3月起新设个人经营收款码对你我有啥影响?权威解读来了!

- 利润率|美团大跌,市场需要的故事变了

- 微信派|支付清算协会:现行“个人收款码”不停用,新设“个人经营收款码”