三是金融加杠杆空间减小。

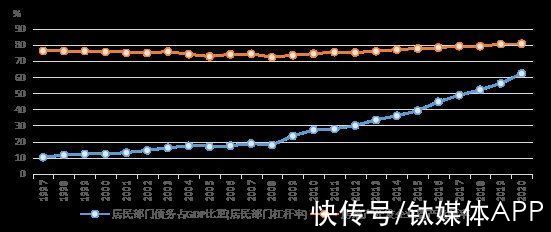

首先是居民加杠杆空间有限。居民收入增长是支持房地产市场的主要动力。近些年,随着经济持续减速,居民人均可支配收入增速在逐步放缓,但个人住房贷款始终保持15-20%的快速增长,居民部门杠杆率在快速上升。据社科院数据,中国居民负债/GDP的比重在2010年末为27.3%,到2020年末为62.2%。居民继续加杠杆的空间已经较小,而且风险越来越大。

文章插图

其次房地产企业面临降杠杆压力。2020年8月住建部、央行推出了针对重点房企融资的“三道红线”政策,要求2023年底需全部达标,从而开启了房地产企业全面降杠杆进程。政策推出以来,各大房企迅速调整应对,快速降杠杆、降负债。至2021年末,房企已出现大面积降档,上市房企中,红档房企降至19家,橙档房企24家,黄档房企76家,绿档房企73家。2022年作为“三道红线”达标的关键之年,房地产企业整体仍将处在降杠杆过程中。

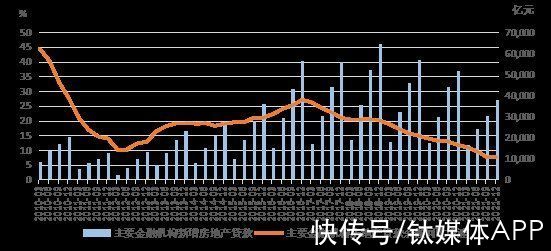

最后是银行房地产集中度管理限制房企融资空间。2020年12月央行与银保监会印发文件,建立银行业金融机构房地产贷款集中度管理制度。事实上,由于前期房价上涨的压力,2019年以来,银行房地产贷款就在持续收紧,2019-2021年主要金融机构新增房地产贷款已经连续3年回落,贷款余额同比增速也在持续下降。

文章插图

纵上所述,当前我国房地产发展的基本面已经发生了很大变化。2022年房地产行业可能从一个增长行业变为一个下降行业,随着人口下降、城镇化减速,我们看到“房地产销售下降、投资下降,以及土地出让金下降”的景象或许不再遥远。

对房地产发展“良性循环”的短期理解从当前房地产行业面临的长期基本面变化来看,2021年下半年开始的房企暴雷并非偶然事件。过去几年,大量房企提出“高周转”战略,持续通过加杠杆进行规模扩张。从宏观背景看,一方面市场经历了2016-2017年房地产持续去库存叠加棚改红利,房价上涨预期强;另一方面房地产行业内卷程度高,做大做强是房企保持竞争力为数不多的手段。

面对传统融资渠道的持续收紧,房企为扩大规模不得不寻找新的融资手段,包括海外发债、非标融资、互联网金融、向员工发放理财等。同时,也依靠加快销售回款来提高周转速度,但这些回款往往不用于加快施工交付,反而是开启新一轮的拿地—新开工—预售的流程。

以上高周转模式之所以能持续下去,需要三个条件,一是房价上涨预期持续存在,并促进房地产销售火热;二是房企能持续获得不同渠道的融资;三是投入成本不过快上涨。

但2020年末以来,这三个条件多少出现了松动。一是在“三道红线”、贷款集中度约束下,房企加杠杆空间大幅压缩,融资渠道迅速收紧,一些房企开始通过商票、炒作股票变现等新方法融资,但仍是杯水车薪;二是房价转为下跌,其中三、四线城市在疫情、政策调控和人口流出等因素影响下,房价失去上涨动力,部分一线城市在短期暴涨后,也受到政策强压,以学区房为代表的部分楼盘出现大幅下跌;三是房企面临的各项成本均在提升,包括主要城市土拍“两集中”导致的土地价格上升、通胀导致的原材料价格上升,以及高通胀下货币收紧导致的资金成本上升(更多体现在海外美元债上)。

正是由于以上因素,房地产行业进入一个恶性循环,即融资状况收紧导致房地产加速推盘,调控政策叠加促使房价松动并转入下跌,预期扭转之下房地产销售下滑,回款更加困难,房企出现信用危机,导致房子更难卖,融资环境更紧。一系列负反馈机制下最终的结果是发生违约风险。

在以上背景下,政策层面提出了要让房地产行业恢复到“良性循环”的轨道上来。一是放松房企三道红线和贷款集中度管理的执行口径,放松按揭贷款集中度管理的执行口径,加快按揭贷款的审批,满足刚性需求和改善性需求,由此改善房企销售;二是鼓励正常的房地产开发贷款和房企发债融资,满足房企在银行间市场的发债需求,鼓励优质房企通过并购贷款、发债等并购问题房企的优质项目,承债式收购融资不纳入三道红线;三是保交楼保交房,扭转居民对当前房地产行业的悲观预期;四是22城集中供地政策调整。

以上的促进“良性循环”举措,是从短期防范金融风险需要的角度考虑,与房地产行业短期出现“恶性循环”相对应。