此外,换电模式可以帮助消费者省下一大笔购置开销。

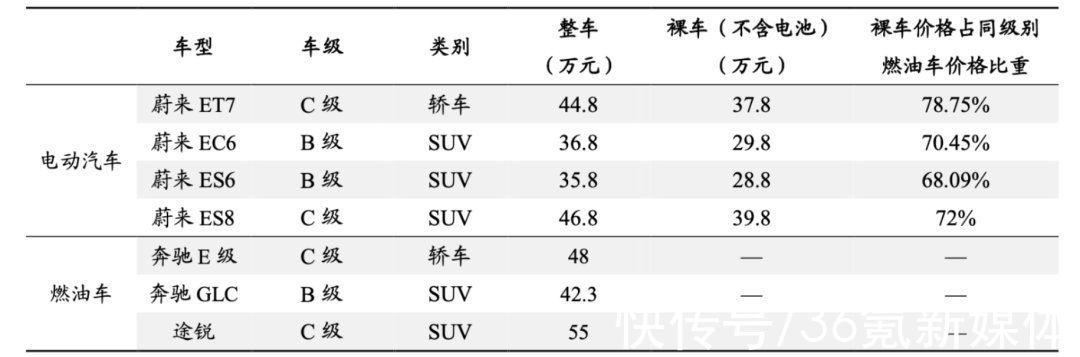

东吴证券指出,蔚来推出的BaaS(Battery as a Service)电池租用模式下,选择BaaS服务的用户购车价格可减少7万元(75kWh标准电池包)或12.8万元(100kWh长续航电池包)。此外,与传统燃油车相比,换电模式下的裸车(不含电池)的售价约为同级别燃油车的65%-80%左右,价格优势明显。

文章插图

数据来源:蔚来官网、东吴证券研究所

从更长远的动力电池生命周期考量,中信证券指出,换电相较社会车辆分散充电可延长电池寿命30%以上,且更便于跟踪和优化电池包的一致性和安全性,有利于后续在储能等领域梯次利用,延长电池及其中资源品的价值寿命。

整体来看,换电的B端和C端路线各有自身逻辑,2B市场核心是赚机会成本的钱,2C市场核心是赚高端服务的钱,但不管哪一种模式,“标准化”都是换电行业面前难以逾越的大山。

从现在的时间节点看,换电产业链上,换电设备商和运营商将最先受益。

其中,明星公司协鑫能科在换电业务的布局广为关注。

去年年初,公司组建了移动能源事业部,先后取得了总投资超30亿项目备案,完成商用车、乘用车换电站、充电港等产品研发技术方案冻结,启动了APP 及运营平台开发工作。

从清洁能源切入换电,多家券商认为其换电站项目有望带来新的业绩增长点。

反映到二级市场上,协鑫能科股价从去年年初5元左右,一年后已上涨至17元,去年12月还曾达到21元高点。

从成本端来看,协鑫能科在清洁能源业务上的积累,为其发展换电业务大幅降本,清洁能源可为移动能源的换电站提供低成本电力,协同效益显著。此外,协鑫能科电厂区位布局集中,与换电建设目标城市高度重合,而建设集中充电港,布局离网换电站,解决了城市中心电力增容困难的痛点。

财报显示,2021年前三季度,协鑫能科实现营业收入 85.41 亿元,同比增长 4.12%; 实现归母净利润 8.05 亿元,同比增长 25.91%,已经超过2020年全年净利。

按照公司规划,两年内,协鑫能科将在19城建设乘用车、重卡换电站485座。去年7月26日,公司非公开发行A股股票预案拟募资资金50亿,其中投资33.8亿元用于新能源汽车换电站建设项目,预计单个换电站的全投资收益率税后为10.20-12.23%。

02 充电更普及?当换电站吸引越来越多注意力,一批充电桩正在面临窘境:充电慢、很多私家车主没有私桩、充电桩车位被占——尽管当下“充电”仍是新能源车的主要补能方式,但在落地过程中,“里程焦虑”并没有被很好解决。

以特斯拉为例,即便是V3超充,100kWh容量的电池电量从10%充到90%,也需要约45分钟。

从运营端来看,充换电基本仍处于行业性亏损状态。中信证券测算显示,去年国内公共充电桩平均日有效利用率仅6%左右。

目前,不少城市存在不同区域的公共充电桩利用率两极化的情况。

中商产业研究院指出,同个城市中,部分地区充电桩利用率可达70%,而有些充电桩则成了僵尸桩。此外,一线城市客流密度大的区域,充电桩分布数量显著高于低线城市,在特定场景下,比如返乡途中,车主会遭遇充电难题。

阎紫电告诉36氪,补能的最大痛点在于便捷性。“对于电动汽车而言,目前的技术(除了换电)补电普遍偏慢,公共桩资源有限,并非所有车主都拥有私人充电桩,这就造成了补电的不便。”

中国充电联盟数据显示,截至2020年12月,联盟内成员整车企业采样的约124.5万辆车的车桩相随信息中,有37.2万台未随车配建充电设施,整体未配建率达到29.8%。

未随车配建充电设施主要原因在于集团用户自行建桩、居住地物业不配合、居住地没有固定停车位,占比达70.2%。

相比于换电模式,充电对电网负荷要求也更高。光大证券指出,虽然私人充电桩以慢充模式为主,但小区配备上百车位,下班后集中充电,仅业主充电容量就会对居民区变压器造成很大压力,增加电网负荷。

实际上,整体来看,充电及换电所遇到的困境,本质都源于网络生态搭建问题。当充电车主在抱怨没有私桩,换电车主则不满于“换电三分钟,排队半小时”。

协鑫能科移动能源总经理李玉军告诉36氪,一方面,换电模式在去年刚刚进入布局初期,截至去年年底全国换电站总计约1200座,整体来看换电网络目前站点少,网络铺设尚不健全,因此对于私家车需求,会存在站点过少的情况,另一方面换电站布局不合理,车站不匹配也是初期私家车使用不便利的原因。

- 电动车|首款电动车Model T下月交车,鸿海整车制造“商用车先行”

- 中航锂电|1 月国内动力电池厂商排行榜:宁德时代第一,比亚迪第二

- 张毓捷|宁德时代的引路人,走了

- 宁德时代|与6座城市传出绯闻,特斯拉中国新工厂到底要放哪?

- 黑马|【黑马早报】薇娅或3月淘宝复出;宁德时代辟谣与特斯拉谈崩;马斯克去年税款达110亿美元;多地99朵玫瑰花售价破千元...

- 辟谣|相关人员:薇娅复出不太可能;宁德时代辟谣与特斯拉谈崩丨邦早报

- 宁德|如何提升引力魔方的转化率

- 自动驾驶|中外记者参观百度Apollo park 试乘自动驾驶出行服务连连点赞

- 北京日报 |2022中国航天将实现多个首次 空间站航天员乘组年内在轨“换班”

- 乘车|今天起,合肥地铁支持支付宝刷码乘车