2021年,为狩猎而生的创投机构们再次围猎智能驾驶赛道,企业融资新闻接踵而至,行业热度急速升温。

归国创业的技术大拿、离职不久正在筹备新公司的高管、商业模式逐渐清晰的垂直场景玩家......创投机构们犹如久饿的鲸鲨,一点点的血腥就能将他们快速吸引。

前不久,前阿里达摩院自动驾驶负责人王刚官宣离职的当天,就有至少三家资方希望通过新智驾与王刚取得联系。

再譬如,此前小马智卡相关高管离职后,也有不少资方向新智驾打听相关人员的去向及联系方式,并明确告知想要寻求机会投进去。

然而矛盾在于,国内创投机构多如繁星,具备想象力的可投企业如今虽有,但属实紧俏,能投进去的机会稍纵即逝。

供不应求局面下,本就内卷的创投企业,在智能驾驶行业,更卷了。

但问题是,这种现象是否只出现在智能驾驶行业?还是资方内卷的现象在智能驾驶圈更为凸显?

什么类型的企业会更受到资本青睐?另外,智能驾驶企业又究竟需要怎么样的资方?

僧多粥少:投资凶猛2019年,资本寒潮席卷自动驾驶行业,叠加技术商业化落地前景黯淡,除了抗风险能力更强的头部企业能获得大额融资外,彼时一众创业者们都深陷焦虑的融资战中,忙着为接下来的发展争取过冬余粮。

由于估值与量产进度不匹配,在自动驾驶圈子中,当时还出现过一个月内三单投资跳票事件,甚至还有跟投方已经交付,领投方却临时跳票的尴尬局面。

风水轮流转。

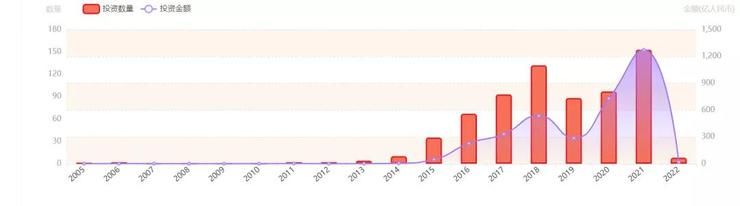

在2021年,智能驾驶行业迎来投资数量和总金额最高的一个年份。

文章插图

(图片来源:桔子IT)

桔子IT数据显示,2021年,智能驾驶领域产业链企业共完成153笔融资,总金额超千亿元人民币。

如果仅看主业在智能驾驶技术领域的企业,据新智驾不完全统计,2021年创投机构对相关企业的投资也超过100笔,远超往年水平。

而从2022年刚开年截至发稿,行业又披露超10笔融资完成消息,融资热度由此可见一斑。

不过另一方面,从智能驾驶领域的整体融资轮次看,目前创投资金多集中在种子天使轮至B轮。

这意味着,整体上在智能驾驶领域,有实力走到后期,商业模式具有可持续性,且对创投机构产生吸引力的项目相对并不多。

文章插图

(图片来源:桔子IT)

2021年11月,南方都市报曾统计了近15年来,393 笔创投机构在国内自动驾驶领域投资的相关事件。

根据南都统计,在这393笔投资事件中,B轮之前的融资事件共有278笔,占比为70.74%,而在上市前来到了E轮的智能驾驶企业,仅有图森未来一家,金额为3.5亿美元。

换言之,仅有3成的智能驾驶企业能够获得战略投资、B轮或者更靠后的融资,能运营到中后期的企业并不多。

实际上其他赛道也呈现出类似的情况,但这一特点在智能驾驶等硬科技行业尤为凸显。

究其原因,在青桐资本投资总监霍婷洁看来,这主要还是因为智能驾驶赛道技术落地周期更长、需要大量资金持续投入、早中期回血能力较弱、研发难度大、涉及产业链较长、落地时对企业资源整合能力要求较高。

而从创投机构的角度看,对于这样的赛道,霍婷洁认为,机构选择在早期估值较低的时候进行投资,相对成本较低,也能对冲赛道的不确定性风险,“但在企业不断发展的过程中,估值增长速度较快,就降低了机构对后续投资的积极性”。

比如IDG资本作为自动驾驶圈颇为活跃的创投机构,就更偏向于投资处于成长期的初创企业,其投资轮次多集中于C轮之前。

云岫资本董事总经理兼AI/智能制造组负责人符志龙表示,能在后期投进去的VC,除了具有强大资源禀赋的CVC如广汽、上汽、京东物流等,创投机构更多以大型的美元及人民币PE为主。

“近期我们也观察到,最近有较多的美元PE机构从互联网、消费等赛道转向科技赛道,智能驾驶是重要的关注热点。”

头部VC的积极动作使得一些中小VC倍感压力。

但一专注于早期投资的腰部VC投资经理对新智驾表示,大机构也会错过很多好项目,“这时候小机构就要额外勤奋地去研究去抓”。

当然,当企业融资走到C轮及以后,此时企业早期的创业风险已被规避,确定性更高,再加上赛道火热、优质项目减少,资方的进入门槛也就水涨船高,竞争同样激烈。

- 智能|经纬、高瓴联合领投,机器视觉传感器公司深视智能完成数亿元B+轮融资

- 全球财经网|亚太天能参与起草智能门相关技术团体标准,两度荣获标准起草单位称号

- 闪存|日本的智能机使用情况,是苹果多还是安卓多,哪个牌子最受欢迎?

- 智能手机|同比增长94%!2021年欧洲智能手机排行榜出炉,绿厂势头强劲

- 编程|拔掉SIM卡,关机,使用非智能手机,行程码就不知道你的行踪了?

- 华为|打压华为促使中国制造联手反击,又一家企业宣布投资千亿研发

- 半导体|韩国三星去年半导体销售额和设备投资额,双双居全球首位,设备投资额2320亿元

- 团购|烧光千亿、投资人离场、平台相继没落,社区团购为什么突然凉了?

- 智能手表|豪雅 Connected Calibre E4 豪华智能手表亮相

- 智能手机|十分钟充满电?这款新机杀疯了!