|联创电子:自动驾驶赛道的成长股,了解一下?

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

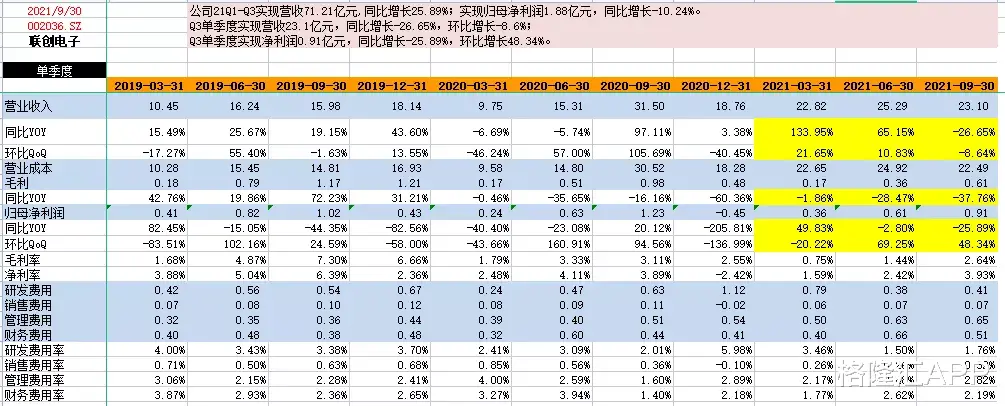

联创电子的车载业务(车载高清摄像头) , 在ADAS、新能源汽车高速发展的带动下 , 有机会迎来快速增长 。

一、核心观点

1、关于行业

(1)行业红利:得益于与ADAS、新能源汽车的推动 , 车载摄像头的年全球市场规模有望从2020年的176亿 , 增长至2030年的1230亿 , 10年CAGR约为21% 。 (目前平均摄像头数量是2.5个 , 预计到2030年平均为9个 。 )

(2)新势力的积极推动:由于新势力(包括新能源车、智能方案解决商)的激进策略 , 摄像头作为ADAS/自动驾驶的前置基础硬件 , 且成本占整车比重不高 , 因此会得到优先甚至超前配置 , 因此近五年的CAGR可能超过30% 。 (而造车新势力一步到位 , 普遍搭配在10+个)

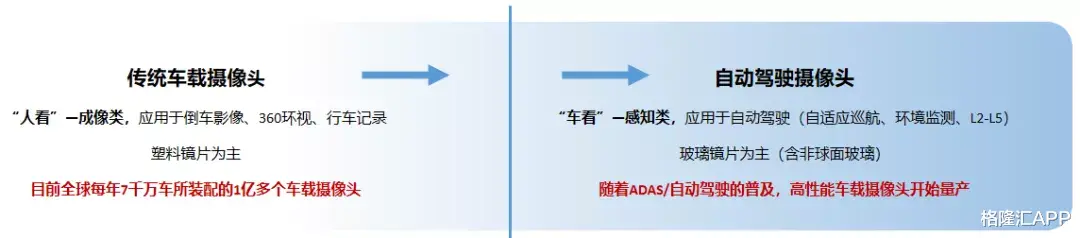

(3)单个摄像头价值量提升:服务于ADAS/自动驾驶的摄像头 , 不同于传统摄像头用于倒车影像等 。 在性能方面要求更高 , 包括像素 , 稳定性、清晰度等 , 因此带来了单个摄像头价值量的上升 。

2、关于公司

(1)市占率提升:联创电子已获得特斯拉、Mobileye、英伟达等的镜头认证 。 三者作为自动驾驶方案的最主要供应商 , 联创获得认证 , 锁定了未来3年的市场供应 , 决定了其ADAS/自动驾驶的镜头供应商的头部地位 。 并且获得认证比例有望进一步上升 , 市占率得到提升 。

(2)掌握核心原材料:模造非球面玻璃是高端车载摄像头的必要元件 , 联创全球产能第二 , 具有成本优势;车载镜头不同于手机镜头 , 主要是由玻璃镜片组成 , 而玻璃镜片的性能 , 主要取决于其对于像差的抑制能力 。 非球面玻璃在这一方面有较强优势 , 同时模造技术能带来更进一步的精度提升和成本下降 。

二、下游ADAS车载摄像头需求爆发

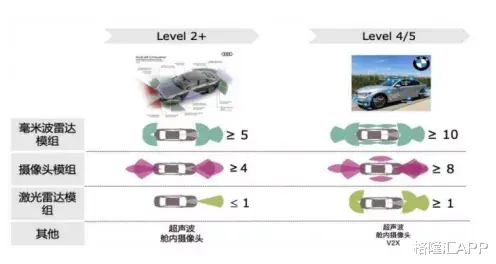

目前中国市场主流的 L2/L3的ADAS 方案摄像头在 5~8 颗之间 , L3 级甚至出现 14个 , 例如蔚来 NIO Pilot(5 颗) , 特斯拉 Autopilot 2.0(8 颗) , 小鹏 XPILOT 2.0/3.0(5/14 颗) 。

未来 L4、L5 级汽车搭载摄像头预计提升到 11 颗左右 。

摄像头数量和比例的增多会带来镜头和整个模组的价值量提升 。

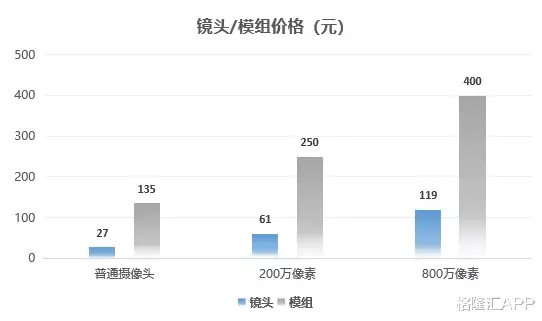

由于ADAS 摄像头的性能要求更高 , 价值量也相应更高 , 普通车载摄像头价格约为 30-60 元 , 高清 ADAS 车载镜头价格高达60-120 元(指200w像素以上) 。 模组的单价更高 , 但毛利率会比镜头低一些 。

三、机会:产业格局发生变化 , 联创占据先发优势

1、产业格局发生变化

传统产业链的路径是车企→Tier1→零部件供应商 , Tier1 是话语权最高的环节 。

但随着 ADAS 甚至是智能驾驶的发展 , 对于零部件功能性、可靠性提升的需求 , ADAS 方案提供厂商或车企成为该产业链条最具话语权的环节 , 终端车企与上游零部件供应商的联系更加紧密 , 传统Tier1的话语权在降低 。

而ADAS车载摄像头在产业链上的传导路径是:方案商把方案推荐给Tier1 ,Tier1进行采购 , 把模组卖给车厂 , 车厂要路测 1000 个小时(1-3 年)以后才会批量采购 , 订单一旦确定未来 5 年不会有太大变化 。

目前全球来看 , 市占率比较高的方案供应商包括Mobileye和英伟达 , 占据了大部分的市场份额 。

Mobileye 的智能驾驶方案是“黑匣子”封闭式模式(也不提供原始数据给车企) , 不支持主机厂自主开发算法 , 优势在于快速配套至新车上 。 Mobileye 的客户的包括奥迪、宝马、雪铁龙、福特、通用、本田、现代、捷豹、路虎、尼桑、欧宝、雷诺、丰田和沃尔沃等 。

- 宝典大全|川菜“宝典大全”重磅来袭!天府名菜画册、电子地图送你免费用(附收藏地址)

- 电子版|鞭炮“升级”电子版,有氛围更环保!谨防“三无”电子鞭炮带来安全隐患……

- 电子图书馆|40个全球免费电子图书馆名单,值得收藏!

- 孔女士|氛围感拉满! 德州“禁燃令”下电子鞭炮销售火爆

- 电子琴|歌声飞出太行山

- 电子商务|腾讯回应财付通被罚:已全部完成整改

- 电子竞技|这不是巧了?IG和RNG老队员同时举办婚礼,电竞圈大咖云集庆贺

- 电子商务|“退微信群”谣言背后:总有人用阴谋论湮没常识

- 微生物|全自动微生物生长曲线分析仪,是我们亲近大自然的垫脚石之一

- 股价|电子烟新规来临,雾芯科技股价一度崩盘,电子烟寒冬来临?