震荡|四季度大类资产配置逻辑:A股、黄金和原油或震荡上行

【震荡|四季度大类资产配置逻辑:A股、黄金和原油或震荡上行】摘要:

- A股、黄金和原油或面临震荡上行 , 美元指数维持震荡向下 , 债券可能没有明显机会;

- 四季度 , 美国财政纾困方案预计会落地 , 预计金额在1万亿~2万亿美元;

- 四季度 , 中国货币可能会边际收紧 , 到11~12月 , 股票最好时机可能会慢慢过去;

- 黄金的机会来自于:经济下行下美国财政与美联储持续扩张 , 地缘冲突的不确定性;

- 美元站上94并不代表反弹 , 美元弱势还没有走完 , 四季度将继续;

- 原油取决于货币宽松后的通胀预期 , 供给方面沙特会继续力促减产 , 托底油价回升 , 以满足财政平衡 。

2020年已经过去四分之三 , 回顾过去 , 展望未来 , 四季度大类资产走势会如何呢?

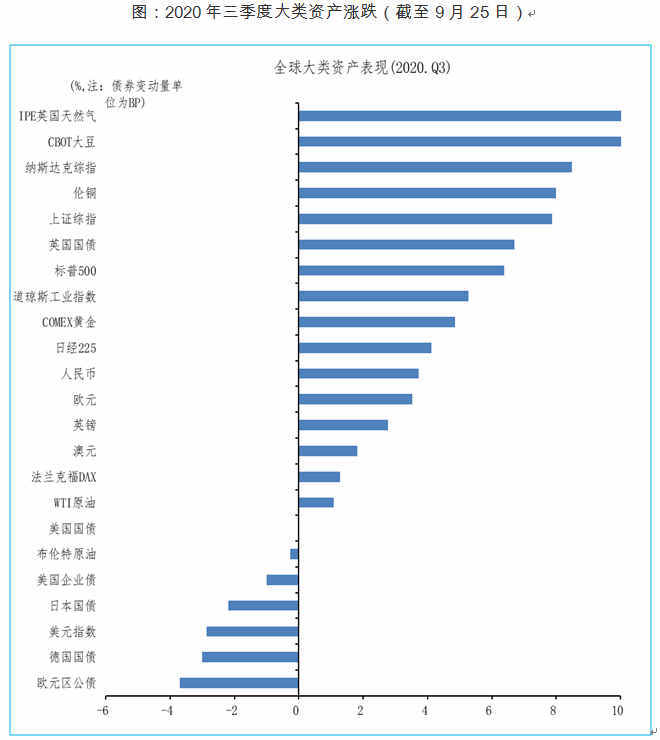

受益于美国财政纾困计划以及美联储积极宽松政策 , 2020年三季度大类资产走势与我们7月份分析较为一致:看多股市 , 尤其A股 , 看空中美国债 , 同时看多黄金 , 看空美元 , 原油维持低波动震荡 。 2020年四季度 , 除了美国财政纾困计划与总统大选风险之外 , 美中货币政策保持宽松以及疫苗逐渐推出 , 将继续推升通胀 , 有利风险资产价格上升 。

文章图片

对三季度大类资产走势回顾

2020年三季度中美疫情控制情况以及经济复工复产差异 , 决定了中美利差走高 , 美元走弱 , 人民币相对美元升值 。

由于美联储QE政策托底加上美国经济受疫情影响较大 , 美国10年期国债收益率三季度维持在0.6%~0.8% 。 三季度美债利率走势主要受两方面因素影响:第一 , 美国经济活动虽在持续复苏 , 通胀预期也在走强 , 但美联储持续购买国债 , 压制了国债收益率反弹;第二 , 美国经济虽在持续复苏 , 但依然受困于疫情担忧 。

三季度我们看美国国债收益率不会上涨 , 甚至可能回落 , 原因在于:1)在第二波疫情预期下 , 美联储表示不会采取进一步对策 , 国债及原油将开启回调走势;2)短期内通胀不会成为推动国债上升的因素:美国经济会经历一个再通胀的过程 , 会先经历通缩 , 再通胀 , 在疫苗没有研发出来、疫情没有得到控制的情况下 , 通胀短期内还不会成为影响国债走势的主要因素 。

但2020年四季度 , 需要警惕美国债收益率反弹走高 , 理由包括:1)美联储宽松预期走弱 , 美联储逐渐退出国债购买 , 或者购债速度不及预期;2)在美联储与财政发力下 , 美国经济见底企稳复苏 。

2020年四季度需要持续观察美联储官员表态以及美联储购买国债的速度 , 包括美国失业率以及经济复苏景气程度 。

当前在经济谨慎复苏、美联储货币宽松、中国央行没必要太快收紧货币情况下 , 对于A股权益市场是一个比较好的时期 。

2020年三季度 , A股在7~8月份反弹 , 9月份随着美股震荡而横盘震荡 。 9月份美股震荡原因在于:美国国会迟迟未落地新一轮财政纾困法案 , 给美国经济复苏带来压力 , 同时欧洲疫情再次反弹 , 在没有更多财政刺激情况下 , 市场再次担心经济复苏受到阻挠 , 流动性再次出现风险 。 A股方面:8月份社融与信贷增速还是比较超预期的 , 企业经济活动以及利润在持续复苏 , A股9月份回撤主要受美股影响 , 但整体趋势没有发生变化 。

2020年三季度 , 阻碍经济进一步复苏的因素来自美联储财政纾困方案的滞后以及欧洲疫情的反弹 。 美联储方面维持货币宽松政策不变 , 9月17日美联储议息会议将加息时间延到2023年 , 并预计在2020年底前保持购债速度不变 。

- ZAKER生活|股市震荡走势料将继续下去,新冠疫情加深

- 证券日报|三大首席“数”说中国经济:四季度GDP增速将高于三季度

- 大众证券报|专家预测四季度货币政策易松难紧,数据解读三季度GDP

- 指标|解读中国经济三季报:多指标转正,四季度保持回升态势有基础

- 消费品|0.7%!前三季度经济增速由负转正国家统计局:四季度至全年有信心保持当前增长态势

- 中新经纬|前三季度经济增速由负转正 专家:四季度有望延续复苏态势

- 就业|三季度GDP转正,连平:预计四季度实现6%的增长

- 同比增长|前三季度四川居民人均可支配收入增长7.5%,CPI震荡回落

- 价格|前三季度四川居民人均可支配收入增长7.5%,CPI震荡回落

- 中国|前三季度经济增速由负转正 专家:四季度有望延续复苏态势