未来|海通策略: A股择时仍重要,未来波动将进一步收敛( 二 )

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

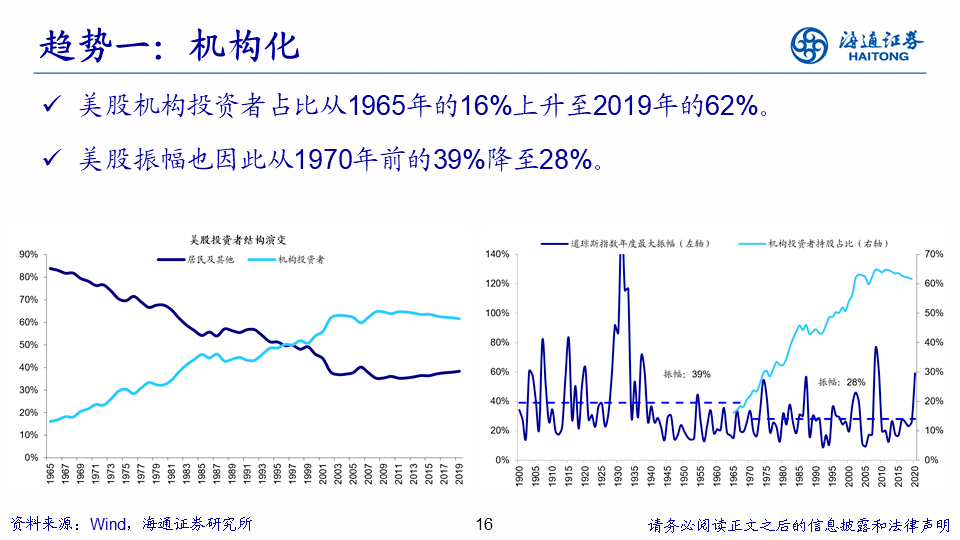

3. 机构化和国际化

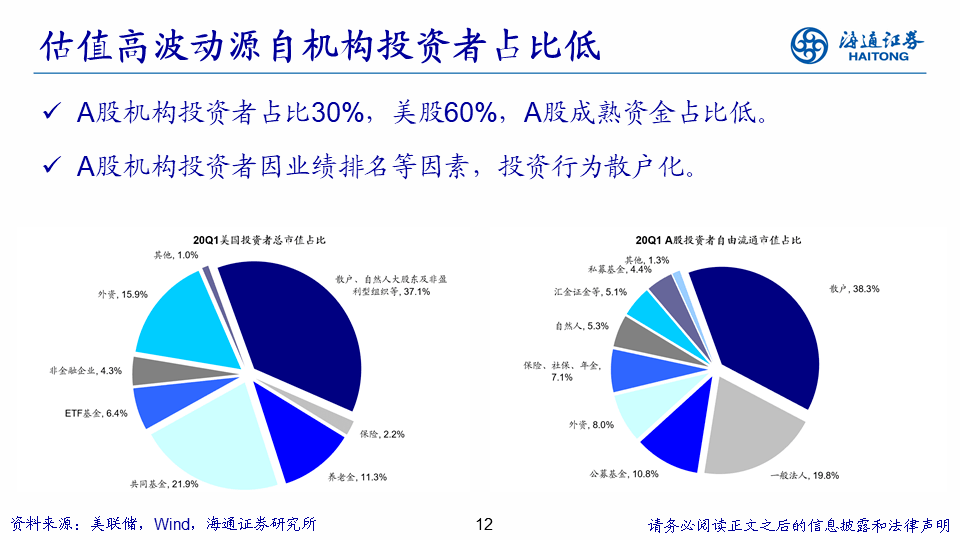

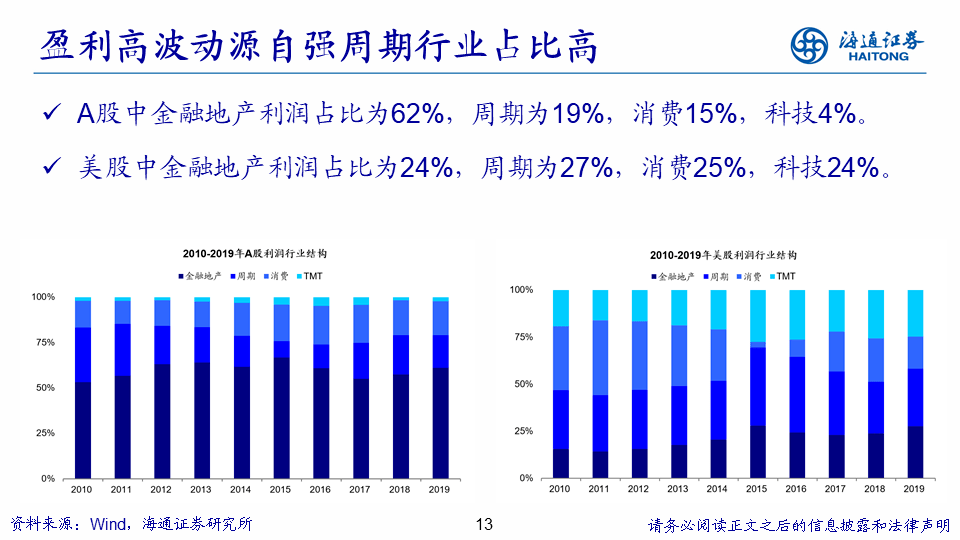

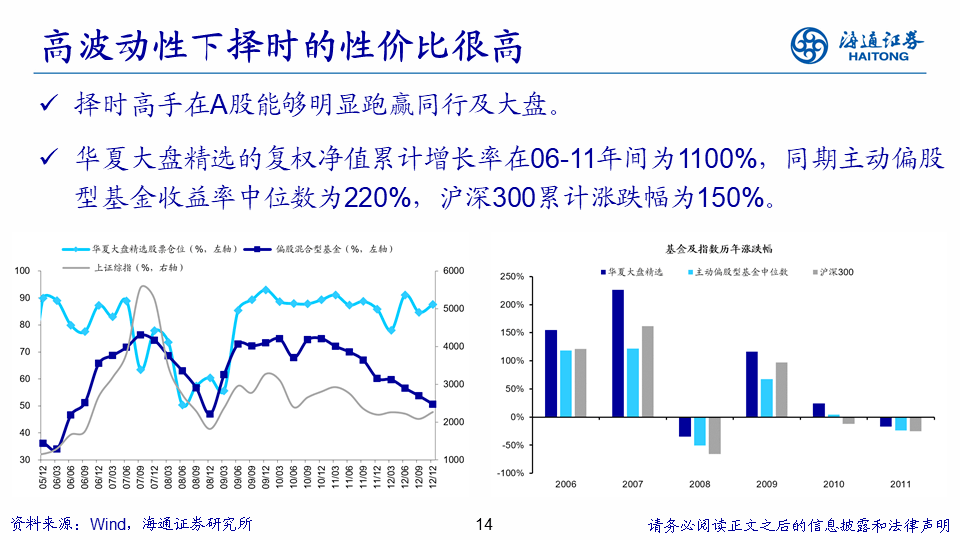

他山之石:股市未来的两大趋势是机构化和国际化 。 A股目前的显著特征是高波动 , 但未来市场将如何演变?我们在《股市是个超级钟摆-20191023》中回顾了其他各股市发展的规律 , 发现更加理性的机构投资者占比越高市场波动率越低:美国机构投资者在1970年后发展壮大 , 美股机构投资者占比从1965年的16%上升至2019年的62% , 对应道琼斯指数年平均振幅中枢从1970年之前的39%降至1970年至今的28% 。 同样 , 2000年以来中国香港和中国台湾机构投资者占比大幅提升 , 恒生指数和中国台湾加权指数波动幅度也在2000年后快速降低 。 除了机构化 , 股市发展的另一大趋势是国际化 。 回顾中国台湾和韩国股市对外开放的历程 , 随着外资投资的各类限制的逐步放松 , 中国台湾股市的外资持股市值比例从2005年的30.3%上升至2019年的41.2% , 韩国股市的外资持股市值比例则从2000年的22.6%升至2019年的34% 。 中国台湾、韩国的股市外资持股比例显著上行使得市场投资风格更偏理性 , 市场整体也更加稳定 。

A股已经迈向机构化和国际化 , 未来波动将进一步收敛 。 类似其他股市发展历史 , 目前A股市场也已走在机构化和国际化的道路上 。 从机构化角度看 , A股14年以来机构投资者占比明显上升 , 如公募在自由流通市值口径下的持股市值占比从2016年最低的7%上升到19年的10% , 而保险公司的持股占比则从2014年最低的2%上升至2019年的7% 。 从国际化角度看 , 近几年随着A股对外开放力度不断加大 , 外资机构投资者在A股自由流通市值口径下的持股市值占比从2015年的3%升至2019年的9% 。 如同其他股市 , 在市场机构化和国际化的趋势下 , 近几年A股的波动率和换手率都在下降 。 波动率方面 , 上证综指在1990-2000年之间平均振幅为121% , 2000-2010年之间降至78% , 2010年之后进一步降至38% 。 股市换手率下降趋势更明显 , 沪深300成分股换手率在2005-2010年间均值为543% , 2010年之后降至383% 。 目前我国以险资为代表的长线资金将大量资产配置在非标资产上 , 如我国保险公司资金中有接近40%的比例是非标资产 , 权益资产的配置比例只有14% , 而美国保险公司这一比例达30% , 在打破刚兑大背景下我们预计未来机构投资者的大类资产配置将偏向权益资产 , 详见前期报告《打破刚兑是股权投资成人礼-20190830》 。 整体来看 , 未来以公募、保险、社保养老金为主的机构资金以及外资的占比提升是大势所趋 , 机构化和国际化加深将使得A股波动进一步收敛 , A股的性价比将逐步凸显 。

文章图片

- 金屋房市|未来房价会降多少?可能会跌到刚需兜里有多少钱的地步!你信吗?

- 韦少|未来到底是谁的?韦少哈登太难了,8年过去了詹姆斯怎么还这么强

- 新民晚报|注意了!未来两个双休日3号线这个区段将暂停运营

- 中国新闻网|服贸会商机:“网课”会成为教育行业的未来吗?

- 探索未来|40+女人穿玄色显老?是你不会搭配!看50岁富冈佳子这么穿多美

- 第一财经|免税概念利好消息频出,机构看好板块未来强劲增长丨牛熊眼

- 落叶知秋|中芯国际将被美国拉黑,鸿蒙系统已有进展,未来科技方向在何方?

- 开往未来的列车|3亿人曾用过,最让人感到不舍的腾讯产品,如今终被停服

- 大众报业·海报新闻|该校此前已有3位校友获此殊荣,山东大学教授彭实戈获未来科学大奖

- 瑞银集团|瑞银钱于军:未来中国资本市场进一步开放 很多外资会摩拳擦掌