净收入|原创上海银行新任行长扛重担:营收净利增速双降,发展疲态初显( 二 )

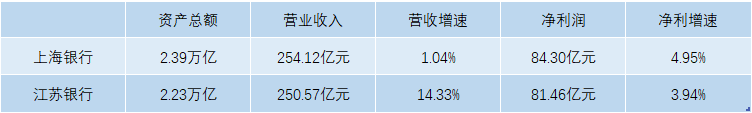

值得一提的是 , 据江苏银行半年报显示 , 尽管江苏银行的资产总额和净利增速略低于上海银行 , 但其营收增速是上海银行的十几倍 。

文章图片

资产质量承压 , 消费贷规模首降

除营收净利增速降低之外 , 上海银行的资产质量也有一定的风险 。 据半年报显示 , 上海银行上半年不良贷款余额为122.13亿元 , 同比增加了9.60亿元 , 不良率为1.19% , 同比去年的1.16% , 略有增长 。

与此同时 , 该行的拨备覆盖率也出现了下滑 , 截至今年6月末 , 上海银行的拨备覆盖率为330.61% , 较上年末下降了6.54% 。

都说关注类贷款是不良贷款的蓄水池 。 据半年报显示 , 上半年上海银行关注类贷款为200.49亿元 , 同比增长了17.69亿元 , 增幅较大 。 除关注类贷款外 , 该行的次级类和损失类贷款均有所上升 , 其中损失类贷款较去年增长43.91亿元 。

值得一提的是 , 该行可疑类贷款迁徙率同比暴增至92.69% , 去年同期这一指标仅为14.64% 。

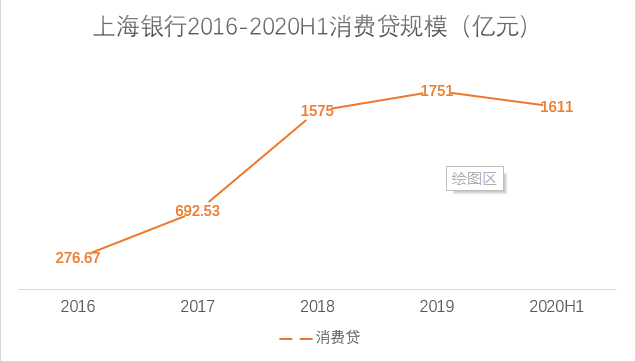

上海银行一直被称为城商行中的“消费贷之王” 。 2019年 , 该行的消费贷规模高达1751亿元 , 在城商行中排名第一 , 这一规模甚至高于国有六大行之一的农行 。

但据半年报显示 , 上海银行上半年实现消费贷1611亿元 , 同比2019年上半年的1634亿元下降了1.43% , 这也是上海银行消费贷规模首次出现下滑 。

文章图片

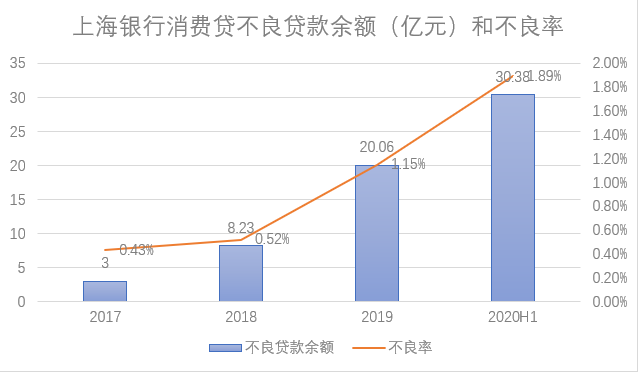

尽管消费贷的规模有所下降 , 但该行消费贷不良贷款的规模增长明显 。 据年报显示 , 2017年-2020年上半年 , 上海银行的消费贷不良贷款余额分别为3.00亿元、8.23亿元、20.06亿元和30.38亿元;同期 , 不良贷款率分别为0.43%、0.52%、1.15%和1.89% 。

文章图片

关于不良率猛增的原因 , 上海银行在年报中表示 , 从时序结构看 , 受疫情影响 , 上半年消费贷款处于风险释放期 , 资产质量承压 , 但从长期看 , 不良生成态势逐步趋稳 。

接23宗罪千万罚单 , 欲补充核心资本

俗话说 , 屋漏偏逢连夜雨 。 在上海银行营收增速下降 , 资产质量恶化的同时 , 来自监管的“处罚大礼包”更让该行措手不及 。

8月14日 , 上海银保监局行政处罚显示 , 上海银行因在2014年-2019年的23项违法违规行为被罚没合计1652万元 , 其中被没收违法所得27.16万元 , 被罚款1625万元 。

这是上海银行上市后接到的最大一笔罚单 。 据公开信息显示 , 2017年初至2020年6月30日三年半的时间内 , 上海银行及分支机构共计受到36笔行政处罚 , 处罚金额合计2351万元 。

根据罚单信息 , 上海银保监局统计了上海银行在2014年-2019年存在的23项违法违规行为 , 主要涉及到该行违规发放贷款、监事会履职不到位等 。 值得注意的是 , 此张罚单多处使用“严重”二字 , 也从侧面反映出了上海银行内控管理严重缺失 , 亟需整治 。

《投研观察》还注意到 , 截至上半年末 , 上海银行资本充足率、一级资本充足率、核心一级资本充足率分别为13.24%、10.75%、9.55% , 虽满足监管标准 , 但与2019年末的13.84%、10.92%、9.66%相比仍略有下降 。

许是注意到了这一点 , 目前 , 上海银行正在推进200亿元规模的A股可转债发行 , 募集资金将全部用于补充该行核心一级资本 。

部分券商在研报中表示 , 上海银行2020年上半年不良贷款率有所上升 , 主要与消费信贷风险暴露有关 。 下半年 , 该行在不良确认和处置上仍将面临较大压力 。

【净收入|原创上海银行新任行长扛重担:营收净利增速双降,发展疲态初显】上海银行领导班子变化后 , 能否给该行带来新的生机 , 《投研观察》将持续关注 。

- 健康上海12320|上海有3例确诊病例今日出院,共计872例治愈出院

- 潇湘晨报|求归还被拒!上海一老总错转21万欲哭无泪:怎么证明我真不是骗子

- 上海市嘉定区人民政府网站|【走向我们的小康生活】日揽300件的“快递一哥”,为了快速送货,他手绘了一张地图

- 上海市嘉定区人民政府网站|每年消耗3350吨蔬菜150吨肉,嘉定这家中央厨房如何践行“光盘行动”?

- 上海嘉定|白露节气天气转凉,养生重在解秋燥

- 上海嘉定|周末去哪逛?来嘉定西云楼看免费水岸舞蹈秀

- 上海嘉定|嘉定这8个受理点和受理中心,可申请居住证快速办理(附问答)

- 上海嘉定|今年古猗园荷花“超长待机”,国庆前后仍可观赏

- 上海嘉定|@嘉定人,明天这场市政府新闻发布会聚焦嘉定,不容错过!

- 上海嘉定|白露节气到,这些饮食习俗你知道吗?