成皓|机构哀叹资金面趋紧超预期,债市还有机会翻身吗

_本文原题为 机构哀叹资金面趋紧超预期 , 债市还有机会翻身吗

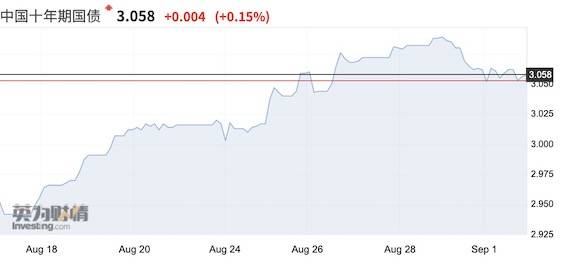

从5、6月的债市去杠杆 , 到8月初的相对平静期 , 再到近期国债收益率连日攀升 , 10年期国债收益率再度反弹至3.1%附近 , 机构对资金面趋紧愈感强烈 。 未来债市何处寻机遇?

文章图片

【成皓|机构哀叹资金面趋紧超预期,债市还有机会翻身吗】资金面趋紧幅度超预期

银存间7日质押回购利率(DR007)日前一度突破2.2% , 反超公开市场7天期逆回购利率 , 显示资金面偏紧 。 早在6月之前 , DR007一度接近1%的水平 , 远低于政策利率 。

“可以说5月时市场‘一厢情愿’地认为央行将持续降息、降准 , 导致资金利率过低 , 而后预期落空导致债市去杠杆 。 但是目前来看 , 我认为资金面有些过紧 , ”富达国际基金经理成皓日前对第一财经采访人员表示 , “目前银行超储率在1%~1.1%的较低水平 , 过去则在1.5%~2% , 因此流动性实则到了较紧的程度 , 国债收益率曲线的平坦程度目前也处于2009年以来前10%的历史分位数区间 。 ”

事实上 , 8月债券市场经历了前半个月的平淡期和后半个月的上行期两个阶段 。 前半个月市场振荡整理 , 主要是由于在经历了连续下跌后 , 风险得到很大程度的释放 。 后半个月 , 债券市场上行较多 , 10年期国开债达到了前期的高点 。

不过 , 近两周 , 受一级市场债券大量发行、到期资金巨大 , 缴款和月末等因素影响 , 公开市场资金缺口很大 。 央行虽然进行了较多的投放 , 经常每天达到一两千亿 , 无奈资金缺口太大 , 隔夜和7天质押回购利率仍然持续走高 , 并带动短期国债和存单利率逐步上行 。 在短期利率上行后 , 长端利率被动抬高 , 收益率曲线呈平坦化上行趋势 。

除了债券发行因素之外 , 成皓认为 , 之所以流动性趋紧 , 一方面因为中国经济恢复情况快于预期 , 另一方面也是因为监管层希望避免出现空转套利的情况 。

机构认为 , 资金面后续或有望缓解 。 “从经济复苏的可持续性来看 , 并不支持偏紧的货币政策 , ”成皓称 , “工业增速由负转正 , 未来的动力在于消费 , 消费对就业的影响更大 , 也会对后期经济复苏的持续性产生影响 。 ”

此外 , 外部不确定性仍存 , 同时通胀并不具备持续上升的基础 。 此前市场担心洪水对长江流域的夏粮收成和猪价、菜价有一些扰动 , 会推升通胀 , 因此对利率更趋悲观 , 但事实上这种担忧有些过度 。 成皓称 , “中国主粮为水稻、小麦 , 粮食库销比接近100% , 意味着一年的销量用库存去抵也是足够的 。 因此不必对粮食产出量占1/3的长江流域洪灾对整体价格的扰动过度悲观 。 ”

机构还普遍认为 , 若把期限放长 , 目前中国长期利率水平已接近去年年底 , 中长期看不太合理 , 利率结构性下行的趋势不改 。 因此 , 资金面趋紧的现象未来或缓解 。 9月1日 , DR007已降至2.2%以下 。 渣打近期预计 , 9月MLF(中期借贷便利)利率可能下调10BP , 且年内央行可能通过定向降准等方式释放1万亿元流动性 , 以避免信贷增速大幅放缓 。

富达国际也认为 , 未来利率曲线会趋于陡峭 , 短端(如5年期)利率品种具备更好的布局机会 , 而寻求更长期机会的外资则更倾向于10~30年收益更高的品种 。

龙头地产债无忧 , 但需控制集中度风险

就信用债而言 , 近期地产债成了市场关注的热点 。 早前泰禾集团出现公司债违约 , 而后楼市调控信号再现 , 先是市场传闻房企融资设定“三道红线”令市场紧张不已 , 接着 , 住建部、央行近日召开重点房企座谈会 , 形成了重点房企资金监测和融资管理规则 。

但是 , 地产债在受短期扰动后重拾升势 , 部分债券涨幅颇大 。 “当国家开始重视行业风险时 , 对债市往往是好事 , 此次调控意味着地产行业激进地累积风险的行为将受到控制 。 近期美元债也有所反映 , 某些债券收益率甚至降至历史最低 。 而股票逻辑则不同 , 相关公司或因快速扩张受限而导致规模、盈利放缓 。 ”成皓称 。

- 第一财经|住建部:房地产经纪机构应对住房租赁服务项目实行明码标价

- 第一财经|“牛”回头还是“牛“走了?A股尾盘跳水,机构这样看后市

- 第一财经|免税概念利好消息频出,机构看好板块未来强劲增长丨牛熊眼

- 小了白了兔|免费培训,可到这些机构

- 今日|山西汾酒现10笔大宗交易 机构买入5.26亿元

- 机构|龙虎榜:祁连山跌停 两机构卖出1.09亿元

- 合作|长盛轴承:出资1亿元与专业投资机构合作投资成都岑宏佾

- 易事特|龙虎榜:易事特放量涨停 一机构卖出超2亿元

- 股份|龙虎榜:易事特放量涨停 一机构卖出超2亿元

- 机构|中标了!宝胜股份:中标海上风电项目复合缆采购项目