业务|原创资本“集结号”,海尔智家开启市值回归路。

【业务|原创资本“集结号”,海尔智家开启市值回归路。】_本文原题为 资本“集结号” , 海尔智家开启市值回归路 。

文章图片

市值回归 , 将是资本市场对于海尔智家私有化的最大认同 。

复盘集团型公司的成长之路 , 不难发现他们价值的拐点都开始于“集结时刻” , 这常常是一个梦开始的地方 。

先有上汽集团完成整体上市股价反转 , 后是美的集团全面重组利润稳增 , 在将繁杂资产整体上市后 , 渠道间更加协同、产销规划更加合理 , 而这也最终成为了这些公司股价腾飞的基石 。

2019年底海尔智家终于下定决心吹响了“集结号” 。 本次拟定交易完成后 , 将进一步优化组织管理架构、简化公司内部决策流程、提升公司运营效率 , 有助于释放协同效应并增强竞争力 , 从而实现利润的整体提升 。

属于海尔智家的增长“黄金时代”即将到来 。

01 海尔智家的决心

这是两家上市公司的股权和组织架构进行规模最大的一次治理 。

私有化后 , 海尔电器将成为海尔智家全资子公司 , 并从H股退市 , 取而代之的是海尔智家将通过介绍方式在H股上市 , 海尔电器原股东将成为海尔智家H股股东 。

一直以来 , 海尔智家都是白电“品质”的代名词 , 美国《财富》杂志公布了“2020 年全球最受赞赏公司”榜单 , 海尔智家再次上榜 , 是唯一入选的美国本土外的家电家居领域企业 。 权威市场调查机构欧睿国际数据显示 , 全球大型家用电器品牌零售量调研显示 , 海尔第十一次蝉联全球第一 。

尤其在冰箱和洗衣机两个细分赛道 , 海尔智家的领先优势十分明显 。 2019年海尔冰箱和洗衣机线下市场份额分别是第二名的3.1与2.1倍 , 线上市场份额分别是第二名的2.2倍 。 此外 , 家用空调、热水器、厨电的市场零售额份额均持续提升 。

然而 , 在财报中 , 海尔智家的品质优势和渠道优势并没有得到体现 , 反而由于繁杂的股权关系 , 造成财报中海尔智家运营效率的下降 。

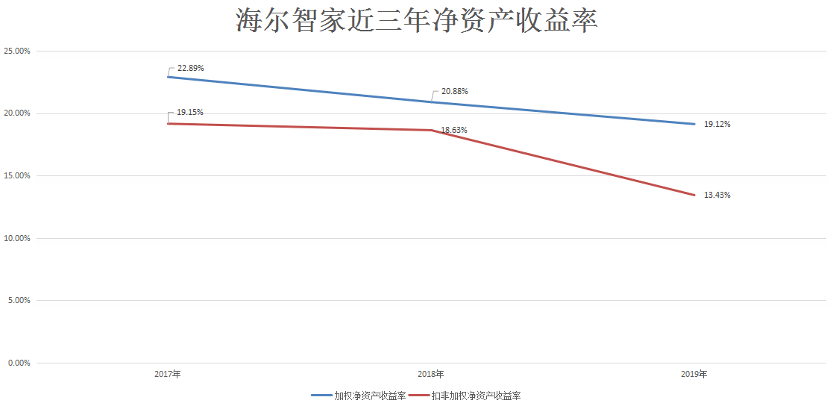

过去三年 , 海尔智家虽然营收持续保持增长 , 但加权净资产收益率却逐年降低 , 这直接造成投资者对于海尔智家的估值存在偏见 。

文章图片

之前 , 白色家电的投资逻辑始终围绕房地产展开 , 空调被认为是与房地产相关度最高的细分行业 , 因此投资白电的逻辑被简化成投资空调行业景气周期贝塔 。

在空调行业 , 海尔智家优势并不明显 , 而冰洗业务的优势也没有充分展现 , 这让很多投资者望而却步 , 使得海尔智家的关注度始终落后于竞争对手 。 再加上繁杂的报表让投资者捉摸不透 , 错综复杂的股权关系又让公司管理被客观因素掣肘 , 海尔智家的真实价值始终被掩埋 。

但随着房地产进入弱周期 , 白电投资者关注的重点逐渐从“贝塔”转向“阿尔法” , 行业降速换挡让品牌和服务成为核心竞争力 , 海尔智家无疑是这方面的佼佼者 。

事实上 , 市场对于海尔智家始终充满期待 , 如果股权关系得以理顺 , 管理层间利益形成统一 , 各业务线直接更加协同 , 那么海尔智家的各项费用将显著降低 , 运营效率得以大幅提升 。

但想要理顺内部股权纠葛并不容易 , 如今的双平台股权结构是基于长期业务发展的探索而形成的 , 在早期由于A股股权分置改革迟迟无法推进情况下 , H股平台是海尔当时背景下不错的选择 。

虽然目前海尔智家是海尔电器的实际控制人 , 并且已经完成业绩并表 , 但其却仅持有45.9%的海尔电器股份 , 仅能获得不到一半的利润分成 。

为了从本质上解决历史遗留问题 , 打破业务间的阻隔 , 提升企业运营效率 , 增加业务盈利能力 , 海尔可谓痛下决心 , 对旗下业务进行重组改革 。

- 真理科技原创 知道为什么自己的Vlog不如别人的好吗?飞宇VLOG pocket2体验

- 央行|央行旗下成方金融科技公司成立 注册资本金达20.078亿元

- 价差|中日售价差2倍,渐失中国用户信任的无印良品,又遇美国业务破产

- 澎湃新闻|微软将继续商谈收购TikTok在美业务 与TikTok商谈不晚于9月15日完成

- 产业气象站|TikTok(字节跳动)在美国的业务,微软可能收购

- 微软准备继续讨论收购TikTok|微软准备继续讨论收购TikTok美国业务

- [TikTok]为了活下去!微软将继续收购TikTok美国业务 TikTok多次否认美方指控

- 「字节」微软将继续收购TikTok美国业务 字节跳动称遭脸书抄袭抹黑

- 信息|沈双波:ESG高度契合中国资本市场发展诉求

- TikTok@外媒:字节跳动或有45天达成TikTok美国业务出售协议