中国经济网1月17日讯 随着《“十四五”医疗装备产业发展规划》正式出台,医疗装备国产化被推向国家战略高度。与此同时,国内优秀企业密集奔赴资本市场,成为行业欣欣向荣的写照。

2021年12月31日,继东软医疗系统股份有限公司(下称“东软医疗”)在港交所递交招股书后,上海联影医疗科技股份有限公司(下称“联影医疗”)申请科创板上市获受理。作为国产高端医疗设备厂商的代表,东软医疗与联影医疗双雄竞速,形成一股引领国产替代的合力,逐步破除国外品牌的虎踞龙盘。

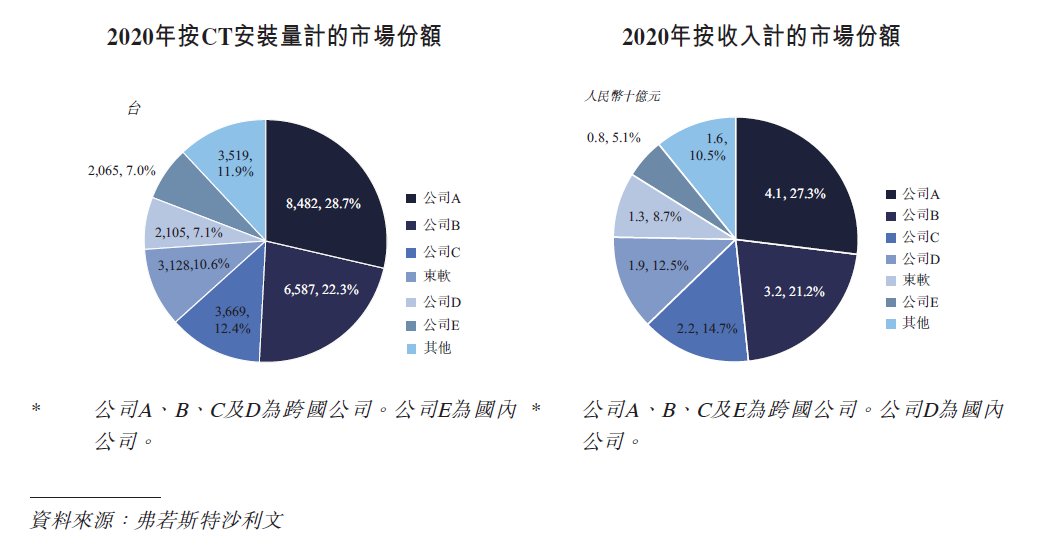

东软医疗招股书显示,该公司成立于1998年,是中国医学影像设备市场的领导者之一,其业务涵盖数字化医学诊疗设备、设备服务及培训、MDaaS平台(医疗设备和医疗影像数据服务)和体外诊断设备及试剂。据弗若斯特沙利文资料,2017年至2019年,按收入计,东软医疗CT扫描仪的销售在中国国产品牌中稳居第一。按2018年至2020年的销量计,东软医疗是中国最大的CT系统出口商。按2020年的已安裝系统总数计算,东软医疗是中国最大的CT系统制造商,市场份额为10.6%。

文章插图

联影医疗则成立于2011年,主营业务为高性能医学影像设备、放射治疗产品、生命科学仪器,并提供医疗数字化、智能化解决方案等。

其招股书显示,2020年联影医疗在中国市场合并营收57.6亿元,高于东软医疗的24.6亿元。按年度国内新增台数口径,联影MR产品在国内新增市场占有率排名第一,1.5T及3.0T MR分别排名第一和第四;CT产品在国内新增市场占有率排名第一,64排以下CT 排名第一、64排及以上CT排名第四。

创新方面,过去20多年里,东软医疗创造了中国第一台CT、第一台DR、第一台超导磁共振、第一台无轨悬吊双中心七轴血管造影机,以及第一台256层宽体探测器能谱CT、512层CT等创新成果,在原本由GE、西门子、飞利浦等跨国巨头控制的高端CT、MRI、DSA等市场上赢得了一席之地。

从收入贡献来看,目前 CT仍然是东软医疗最核心的产品线,2020年其CT产品收入为12.9亿元,占整体收入的52.6%。值得关注的是,2020年东软医疗DSA产品收入猛增至3866万元,同比增长313%。DSA的异军突起,给东软医疗带来了可观的成长预期。

此外,东软医疗还构建了MDaaS(医疗设备和医学影像数据服务)平台,该平台包括医学影像服务、基于影像的临床解决方案及医学影像研发服务。目前平台已帮助医疗机构存储、管理或处理超过四百万组影像数据,使超过1000家医疗机构能够对超过一百万份临床病例进行远程诊断。2021年上半年,东软医疗MDaaS业务收入快速增长至近8000万元,表现出良好的成长性。随着数字时代的到来,相信影像数据服务市场将成为各方奋力争夺的下一个蓝海。

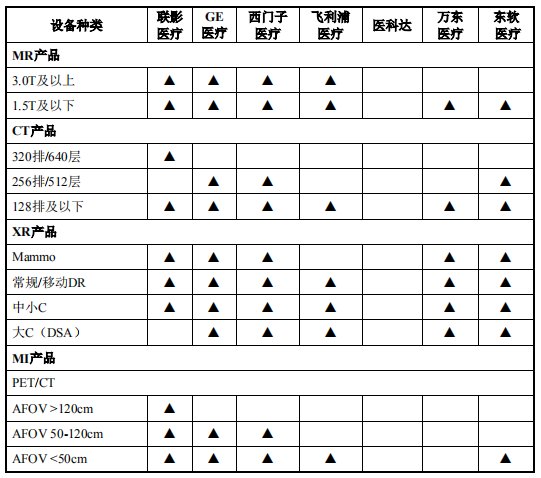

联影医疗同样拥有较为丰富的产品线。截至招股书报告期末,联影医疗累计向市场推出70 余款产品,包括磁共振成像系统(MR)、X 射线计算机断层扫描系统(CT)、X 射线成像系统(XR)、分子影像系统(PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。其中,MR、CT与XR产品作为传统主要收入来源合计占比75%以上。CT产品同样也是联影最主要的收入来源板块,报告期收入占比从2018年的9.01%上升至2021年1-6月的53.56%,前三年收入复合增长率高达82.28%。从2019年开始,联影医疗CT产品的销量和单价开始超过东软医疗。

与东软医疗在DSA市场上的崛起相比,联影选择了在高端MI分子影像成像系统领域持续发力。目前联影是国内唯一一家PET/MR设备生产厂商,其MI产品销售收入从2018年的 13759万元增长至2021年1-6月的38162万元,收入占比从6.93%增长至12.46%,体现了联影高举高打的差异化战略和其掌握尖端技术、挺进壁垒更高的高端客户市场的雄心。另外,联影在磁共振领域掌握了一系列核心技术,推出了国产首款3.0T MR、9.4T动物MR产品以及行业首款75cm大孔径3.0T超导磁等标志性产品,从进口品牌手中抢夺了不少市场份额。

文章插图

文章插图

图:东软医疗及联影医疗产品对比(数据来源:联影医疗招股书)

【 ct|东软医疗VS联影医疗国产双雄齐递招股书 高端医疗装备或再迎春天】从研发角度来看,截至2021年6月30日,东软医疗共有研发人员790余人。2018年、2019年及2020年,研发支出(包括资本化研发成本)分别占总收入的20.9%、21.4%及15.3%。目前东软医疗已经参与37项国家和省级关键技术研发项目,获得包括国家科学技术进步二等奖在内的14项国家和省部级科技奖项,并在全球拥有1480余项专利申请和170余项计算机软件版权。上市后,东软医疗计划将募集资金用于强化高端数字医学影像设备与核心部件产品的研发及收购,扩展MDaaS业务,发展销售网络、提高品牌知名度等。

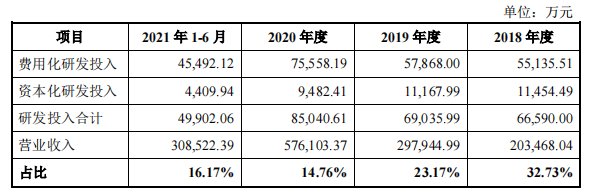

联影方面,2018年至2021年上半年,联影医疗研发投入分别为6.66亿元、6.90亿元、8.50亿元及4.99亿元,占营业收入的比例分别为32.73%、23.17%、14.76%和16.17%。截至报告期末,联影医疗已获得授权发明专利超过1500项,其中境内发明专利超过100 项,海外发明专利超过380项。此外,联影牵头承担近40项国家级及省级研发项目,包括近20项国家级科技重大专项,并荣获2020年度国家科学技术进步一等奖等众多荣誉。

文章插图

数据来源:联影招股书

招股书显示,此次发行,联影医疗拟募资124.80亿元,将其用作下一代产品研发、高端医疗影像设备产业化基金项目、营销服务网络项目、信息化提升项目以及补充流动性资金等用途。

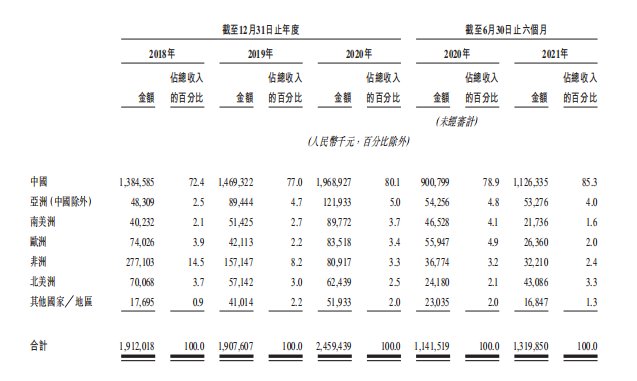

国际化方面,东软医疗起步相对较早。2000年东软医疗在巴西成立了首家境外子公司,正式开启品牌的国际化发展。目前东软医疗在美国、德国、阿联酋、俄罗斯、巴西、秘鲁、肯尼亚、泰国、韩国共9个国家设有子公司,在越南设有代表处,全球装机量达41000余台。公司在国际市场设有14个客户服务团队、11个海外备件中心及2个培训中心,使其可以随时响应客户的需求。从收入数据来看,近年来东软医疗海外业务所占的比重占20%左右,海外整体收入呈增长趋势。

文章插图

东软医疗按地域市场划分的收入

而联影医疗虽然已在美国建立研发中心、销售公司并进行产能布局,在马来西亚、阿联酋和波兰等其他国家设立销售公司,逐步构建全球化的研发、生产和服务网络,但相对于东软医疗,国际化仍旧是其短板。报告期内,联影医疗境外营收分别为0.43亿元、0.99亿元、2.40亿元和1.81亿元,分别仅占营收的2.18%、3.37%、4.21%和5.89%。

通过上述对比和分析可以看出,东软医疗和联影医疗各有优势,冲击二级市场可谓水到渠成。此次联影医疗拟发行估值超1000亿元,若以该估值上市,将成为医疗器械行业仅次于迈瑞的“二号巨头”。按照发行价,联影2020年静态市销率约为18左右。依此推算,东软医疗在MDaaS业务的加持下,市值或达到440-500亿元。

2020年,中国医学影像设备市场规模已达 537亿元,预计2030年市场规模将接近1100亿元。如此大的市场规模,需要更多像东软医疗和联影医疗一样的国产厂商共同开发,从核心技术、产品品质、品牌口碑等方面弯道超车,彻底改变中国大型医疗设备,尤其是高端医疗设备市场被进口厂商相对垄断的格局。

相信在资本市场的助推下,东软医疗和联影医疗将共同迎来新一阶段的高速增长,从而加快推动医疗设备国产替代的实现,中国医学影像设备行业的未来崛起之路也将从此更加顺畅。

- 金普新区|大医附属一院金普医疗中心即将投用

- 医疗技术|两部门发文规范中医医疗技术命名

- 规范|两部门:规范中医医疗技术命名

- 医疗服务|新疆霍尔果斯市公布4部医疗服务保障电话确保封控区居民就医有保障

- 东城区|东城区卫生健康委对北京市隆福医院冬奥医疗保障院感防控工作进行现场指导

- 医联体|?四川推动优质医疗资源向下延伸 县域医疗就诊率超过90%

- 医疗|巴基斯坦总理启动全民医疗计划

- 十八周岁|注意!未按规定告知医疗风险,有风险!

- 妇产科|【医疗资讯】一手托起两个生命 化险为夷母女平安——市人民医院妇产科全力救治危重孕产妇患者成功脱险

- 振兴|迈瑞医疗李西廷:为家乡百姓健康和产业发展尽己所能