16日潜力排行榜居前板块

傻大方提示您本文标题是:《16日潜力排行榜居前板块》。来源是。

16日潜力排行榜居前板块。潜力|板块|首旅酒店|同比增长|科华|排行榜---

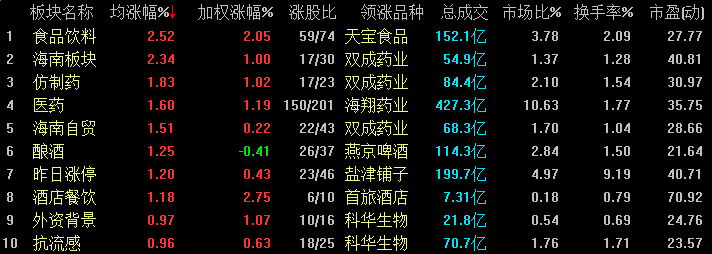

第1页:今日最具潜力的前十名板块 第2页:首旅酒店:一季报业绩大幅预增,酒店景气周期延续

据证券之星数据统计得出今日潜力排行榜居前的个股,并配上部分最近的机构研究报告,供投资者参考使用。

今日最具潜力的前十名板块

潜力|板块|首旅酒店|同比增长|科华|排行榜---傻大方小编总结的关键词

部分个股最新研究报告:

潜力|板块|首旅酒店|同比增长|科华|排行榜---傻大方小编总结的关键词

科华生物(个股资料操作策略股票诊断)

科华生物:业绩逐渐改善,整合渠道加强新业务模式探索

科华生物 002022

研究机构:中泰证券 分析师:江琦,谢木青 撰写日期:2018-04-19

事件:公司发布2017年年报,实现营业收入15.94亿元,同比增长14.14%,归母净利润2.18亿元,同比下降6.30%,扣非净利润2.06亿元,同比下降4.48%;2017年利润分配预案:每10股派发现金红利0.65元(含税);公司与公司员工成立的两家持股平台企业共同向公司子公司科华医疗增资,增资完成后公司持股75%。

营收利润四季度显著改善。2017年四季度公司实现营业收入4.54亿元,同比增长27.24%,环比增长16.42%,归母净利润3193万元,同比增长13.15%,较前三季度有较大幅度的改善。从盈利能力上看,期间费用率提高1.86pp,主要是由于公司2017年加大并购力度,带来管理费用同比增长45%,管理费用率提高2.18pp,销售费用率14.45%和财务费用率-0.47%较去年基本保持稳定;公司综合毛利率41.31%,较2016年底下降0.39pp,主要原因在于公司整合渠道过程中,低毛利的代理产品占比逐渐提高,拉低整体毛利率水平,公司整体净利率13.89%,同比下降2.64pp。

自产产品稳定增长,整合渠道带来代理业务快速增长。2017年公司自产产品实现营业收入7.97亿元,同比增长9.07%,代理产品实现7.84亿元,同比增长19.81%,代理产品增速较快主要是由于公司于2017年完成西安申科、广州新优的并购,代理产品占比提高;按细分领域看,试剂业务中生化预计增速不超过10%,酶免预计增速在10+%,分子预计在20+%,自产发光目前体量较小,海外TGS的发光销售额预计在1亿元以上。

设立集采、区域检验中心业务发展平台,结合渠道整合积极探索新业务模式。截止到2018年4月,公司完成了5家经销商的整合工作,同时公司联合员工持股平台设立科华医疗为集采、区域检验中心业务发展平台,将新业务模式探索与员工利益直接绑定,进一步丰富市场化激励措施,激发业务团队的积极性,提高团队工作效率。n盈利预测与估值:我们预计2018-2020年公司收入18.16、20.86、23.94亿元,YOY为13.89%、14.91%、14.76%,归属母公司净利润2.49、2.96、3.54亿元,YOY为14.53%、18.80%、19.46%,对应EPS为0.49、0.58、0.69元,公司目前股价对应2018年28倍PE,考虑到公司老牌IVD龙头的品牌渠道优势以及集采业务开展有助于公司产品市占率的提高,我们认为公司2018年合理估值区间在30-35倍PE,合理价格区间在14-18元,维持“增持”评级。

风险提示:产品推广不达预期风险,应收账款风险,政策变化风险。

涨停敢死队“目标股”曝光标签:独家数据上一页1

潜力|板块|首旅酒店|同比增长|科华|排行榜---傻大方小编总结的关键词

首旅酒店(个股资料操作策略股票诊断)

首旅酒店:一季报业绩大幅预增,酒店景气周期延续

首旅酒店 600258

研究机构:安信证券 分析师:黄守宏 撰写日期:2018-04-23

业绩预增:首旅酒店公布2018 年Q1 业绩预增公告,拟实现归母净利润6785 万元~8293 万元,同比增长95%~138%;18 年Q1 扣非后归母净利润4984 万元~6612 万元,同比大增32%~75%。

业绩增长主要原因:①酒店业务:公司18Q1 酒店主业表现出色,经营业绩较上年同期实现较大幅度增长,酒店运营和酒店管理业务均贡献增量利润,盈利能力持续提升。②景区业务:南山公司2018 年Q1入园人数同比增加,并带动经营利润的增长,盈利能力继续上行。③财务费用降低:公司借款余额的下降以及良好的资金管理,降低了2018年一季度的财务费用。④非经常性损益:公司18Q1 非经常性损益较上年同期实现较大幅度增长,预计将增加归母净利润约1,680 万元~1,800 万元,主要系公司今年一季度比上年同期较早收到政府补助等因素影响所致(17Q1 的非经常性损益约亏损298 万元)。

首旅酒店18Q1 扣非后业绩大增32%~75%,验证酒店行业景气持续上行。首旅酒店在国内直营酒店占比高,我们预计18 年直营收入占比约76%,在酒店行业景气周期下,高直营收入占比意味着可享受更多提价红利,推动公司业绩持续增长。此外,公司在18 年计划新开店数增至450 家,同比提速,17 年末储备加盟店数达488 家,为加盟快速扩张打下坚实基础。公司一季度公告宣布酒店运营和管理业务均实现贡献增量利润,再次验证我们提出的酒店板块“周期+成长”逻辑。

贸易战即便开战对酒店需求影响也相对有限,深度调整下公司估值优势凸显。1)近期酒店板块受大盘影响下跌,我们判断主要系市场担心中美贸易战会对宏观经济产生影响进而影响酒店行业需求端,但我们认为2017 年的国内生产总值达12.25 万亿,本次美国即使对我国的1000 亿美元进口商品实现增税,影响的也仅仅是17 年国内生产总值的0.8%,占比较小,对酒店整体的需求影响相对有限;2)同时我国酒店行业供需缺口依旧存在,供给短期内难以释放,行业存量整合+产品升级逻辑持续;3)我们当下认为酒店平均房价上行和轻资产加盟扩张的两个核心逻辑依旧未受影响,且18 年Q1 华住酒店提价驱动Revpar大增13.8%,经营数据亮眼,以及首旅酒店的经营数据同比大幅预增,均验证了酒店行业景气周期的延续。因此近期的酒店板块深度调整下,公司的估值优势凸显。

投资建议:买入-A 投资评级。考虑到公司直营收入占比高,有望在景气周期下享受更多提价红利,并叠加轻资产加盟扩张在18 年及未来有望持续推进,我们预计公司2018-2020 年的归母净利润分别为8.8亿元/11.44 亿元/14.27 亿元,增速分别为39.8%/29.7%/24.7%,EPS 分别为1.08 元/1.40 元/1.75 元,对应2018-20 年的PE 分别为25x/19x/16x,给予6 个月目标价36.25 元。

风险提示:宏观经济下行,旅游市场萧条,中美贸易战,供给释放超预期,酒店加盟商竞争加剧。

涨停敢死队“目标股”曝光标签:独家数据

- 孤独感最强的十二星座排行榜,十二星座的不快乐要怪谁?

- 最新资金流向曝光后市“吸金王” 一潜力A股已被机构暗中锁定

- 光明日报:理性看待大学排行榜

- 人的潜力到底有多大?网友:买套房,就知道了

- Steam一周销量排行榜:绝地求生成功二连冠

- 大连和西安哪一个发展潜力大,谁有可能在十年之内发展起来?

- 12生肖好福气排行榜,生肖猪天生好命,走哪都有贵人帮!

- 今日猪价排行榜新鲜出炉,来看看你们当地的生猪排名

- 澳门|海上居,无敌海景,临近港珠澳大桥,发展升值潜力无限!

- 欢乐海岸9800手集结,放量二板+高控盘,有多大潜力?