赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融

傻大方提示您本文标题是:《赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务》。来源是和讯网。

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

3月5日,维信金科控股有限公司(简称维信金科)在港交所提出上市申请。申请材料显示,维信金科上市拟发行股票每股面值0.1港币,由瑞信、高盛、摩根联合保荐。

如果成功上市,维信金科将是首家在国内IPO上市的金融科技公司。

维信金科从业已有12年,定位为一家线上消费金融服务商。针对拥有银行账户及信用卡但得不到传统金融机构充分服务的优质及近乎优质的借款人群,维信金科为其提供各类消费贷款服务。

申请材料显示,截至2016年12月31日,维信金科访问了央行征信中心消费者信用数据库的约9亿名消费者(的信用记录),截至2017年12月31日,维信金科的注册用户为4840万,其中已经核实身份的用户达到3390万。在各财报期间,维信金科已经累计向250万名借款人提供了约480万笔贷款。

以下我们从几个角度简要分析维信金科的业务运营情况等。

产品和业务情况

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信金科的产品主要有三种,即信用卡余额代偿、消费分期与线上至线下信贷产品。具体情况如下表所示:

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

维信金科的产品情况如上表所示,突出的一个特点是贷款年化利率位于24%——36%区间,可能会面临较大监管压力。

维信金科的产品情况如上表所示,突出的一个特点是贷款年化利率位于24%——36%区间,可能会面临较大监管压力。维信金科三类产品的贷款规模

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

如上图所示,从2015年至今,维信金科的信用卡余额代偿产品规模所占比例逐渐提升,已超过五成;线上至线下信贷产品规模所占比例不断下降,约占一成。

如上图所示,从2015年至今,维信金科的信用卡余额代偿产品规模所占比例逐渐提升,已超过五成;线上至线下信贷产品规模所占比例不断下降,约占一成。从贷款规模上看,2015年、2016年及2017年的规模分别是人民币35.3亿、78.7亿及245.3亿元,复合年增长率163.7%。

除去消费信贷类产品和服务外,维信金科有拓展业务品类的打算。

根据公开信息,2018年2月28日,经上海市金融办批复并验收,由维信金科参与出资设立的上海中远海运小额贷款有限公司(简称“中远海运小贷”),在虹口区完成工商设立登记,并将正式开业。

具体来看,中远海运小贷由中国远洋(601919,股吧)海运集团旗下子公司“中远海发”、“泛亚航运”主要出资发起,业务目的是为航运物流供应链的中小微企业及小微客户提供小额借贷服务。其中,维信金科作为重要出资人,将依托自身智能化获客、数据采集及风控等科技优势,参与到这种业务中来,助力小微金融的创新发展。

放贷业务模式

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信金科的放贷业务模式,从资金来源角度分析,有四种方式,包括直接贷款,即由维信金科旗下的小额贷款公司直接放贷;信托贷款,即由信托公司设立的信托计划进行贷款,维信金科认购信托计划的次级份额并对信托计划提供的贷款进行担保的贷款方式;信用增级贷款撮合,即维信金科提供风险管控等服务,对其撮合的贷款提供担保的贷款方式;纯贷款撮合,即维信金科既不提供资金亦不对其所撮合的贷款提供担保的轻资产业务模式。

各类放贷业务模式所占比例情况

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

如上图所示,信托贷款业务模式是维信金科的主要放贷模式。2015年—2017年,通过信托计划提供的贷款规模所占比例多超过8成。

如上图所示,信托贷款业务模式是维信金科的主要放贷模式。2015年—2017年,通过信托计划提供的贷款规模所占比例多超过8成。维信金科将与信托贷款(

信托计划的投资人包括个人及机构投资者,信托计划的期限一般为1年至3年,融资成本介于6%——15%)及直接贷款模式相关的未偿还贷款本金与应计利息算在合并财务报表中的客户贷款项,据此,截至2015年、2016年及2017年底,维信金科的客户贷款总余额分别是人民币45.6亿、73.6亿及132.8亿元。

维信金科的业务也存在一些问题。如信托贷款及信用增级贷款撮合模式要求维信金科的融资担保公司提供贷款担保,因此,这种模式的业务规模取决于担保公司的资本基础,相关规定是,融资担保公司的未偿还担保负债不得超过其净资产的10倍,而维信金科在2015年、2016年、2017年的信托贷款及信用增级贷款撮合模式分别占总贷款规模的89.7%、88.0%及91.3%,因此,维信金科需要加强其融资担保公司的资本基础,通过注资等方式来支持这种业务模式。

通过网络小贷公司开展的直接贷款业务模式,其业务规模也取决于小贷公司的资本情况,维信金科主要通过发行优先股、银行贷款及其他企业及个人贷款的方式支持业务增长,随着业务规模的扩大,维信金科需要继续拓展资金来源。

维信金科已有金融牌照情况

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

注:2017年12月20日,维信金融科技与中国光大资本投资有限公司订立股份转让协议,根据协议,中国光大资本投资有限公司同意将所持有上海维信小额贷款的30%股权转让予维信金融科技。转让完成后,维信金融科技将持有上海维信小额贷款公司30%的股权、维信理财香港将持有上海维信小额贷款70%的股权;维信金融科技对此支付人民币7200万元。

注:2017年12月20日,维信金融科技与中国光大资本投资有限公司订立股份转让协议,根据协议,中国光大资本投资有限公司同意将所持有上海维信小额贷款的30%股权转让予维信金融科技。转让完成后,维信金融科技将持有上海维信小额贷款公司30%的股权、维信理财香港将持有上海维信小额贷款70%的股权;维信金融科技对此支付人民币7200万元。维信金科财报数据情况

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

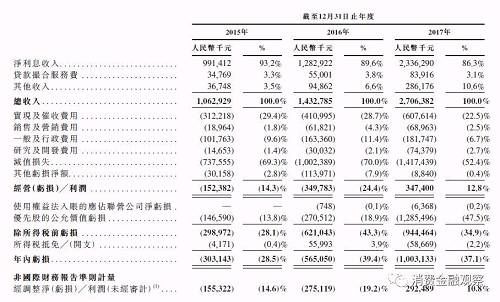

据财报,维信金科的收入总额来自于净利息收入、贷款撮合服务费及其他收入,截至2015年、2016年及2017年底,维信金科总收入分别为人民币10.6亿、14.3亿及27.1亿元,复合年增长率为59.6%;其中,利息收入占据收入的主要部分。

维信金科合并报表亏损情况

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

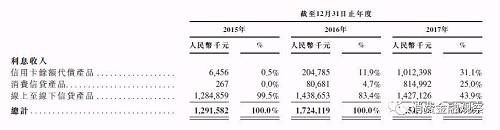

利息收入占比情况

利息收入占比情况赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

维信|消费信贷|供应链|金融业务|业务|金科---傻大方小编总结的关键词

如上图所示,在利息收入中,线上至线下信贷产品贡献了利息收入的主要部分。

如上图所示,在利息收入中,线上至线下信贷产品贡献了利息收入的主要部分。另外,2015年及2016年,维信金科经营亏损分别为人民币1.524亿及3.498亿,2017年经营利润为3.47亿元,2015年、2016年及2017年,净亏损额分别为3.03亿元、5.65亿元及10亿元。其中,除去优先股公允价值亏损及以股份为基础的薪酬开支影响外,维信金科2015年与2016年的净亏损额为人民币1.55亿及2.75亿,同时,2017年的净利润为2.93亿。

值得注意的是,维信金科的减值损失在费用中占据较大的份额。

据财报,减值损失主要包括通过信托贷款及直接贷款模式实现的客户贷款的减值损失,2015年、2016年及2017年,维信金科的减值损失分别约为人民币7.38亿、10亿及14.2亿元。这一定程度表明其贷款的额逾期及坏账压力较大。

维信金科近年发展情况

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

2006年3月,维信金科作为第一批消费金融服务商开始开展业务;

2007年11月,自主开发的操作系统Vision业务系统开始运行;

2012年9月,开始在信用评估程序中实行首个评分卡;

2015年5月,推出首个科技辅助信贷产品卡卡贷;

2015年8月,开始与中国电信天翼电子商务有限公司进行业务合作;

2015年10月,推出豆豆钱产品;

2016年1月,开始与京东集团合作;

2016年6月,开始与银联商务股份有限公司合作;

2016年6月,开始与中移电子商务有限公司合作;

2017年4月,开始与去哪儿网集团进行业务合作;

2017年8月,通过软件即服务平台开始将蜂鸟系统商业化,以增强资金合作方的信用评估能力;

2017年10月,完成来自TPG Growth的约5000万美元的第三轮融资。

赴港上市的维信金科:消费信贷业务亏损压力大,或拓展供应链金融业务。维信|消费信贷|供应链|金融业务|业务|金科---

本文首发于微信公众号:零壹财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

- 4月4日晚间上市公司利好消息一览(附名单)

- 4月3日晚间上市公司利好消息一览(附名单)

- 四大上市险企与四大行平均年薪谁更高?平均超20万

- 上市公司高管必修课:企业价值管理与投资 | 正在报名

- 标配quattro四驱+48V 轻混,2018新晋“车王”正式上市!

- IFRS9正式来袭!15家H股上市银行预告净资产减少

- 估值1300亿元,进入上市倒计时的宁德时代也有隐忧

- 1公斤卖1600元!云南头水鸡枞提前半月上市 量少价太高

- 坎坷8年终上市,爱奇艺下一个梦想是"线上迪士尼"?

- 挖来十大高管后,弘阳地产启动香港上市