巴菲特警示投资者:看起来安全的债券反而可能危险

傻大方提示您本文标题是:《巴菲特警示投资者:看起来安全的债券反而可能危险》。来源是金融界。

巴菲特警示投资者:看起来安全的债券反而可能危险。投资者|危险|巴菲特|看起来|警示---

市场通常认为债券比股票安全,可巴菲特却表示看起来安全的债券反而可能更危险。

在今天公布的年度致股东信中,股神巴菲特称“投资组合中的高评级债券通常会增加该组合的整体风险,用投资组合的债券与股票的比率来衡量风险是个可怕的错误”。此外他再次表示,许多基金经理收取的佣金只是在浪费投资者的钱财。

以下为《致股东信》摘译部分:

看起来安全的债券反而可能危险

十年前,我和华尔街上有名的咨询公司Protégé Partners分别花了318,250美元,去购买了账面价值为500,000美元的零息美国国债。也就是说,账面价值为一美元的零息国债,我们拿到的成本价低于64美分。如果持有十年到期的话,我们的年化收益率将会是4.56%。

一开始我们都决定将这笔国债持有到期。可是在我们购买之后,债券市场发生了一些非常奇怪的事情。 到2012年11月,我们的债券(大约需要五年时间才能到期)它们的市场价值已经达到了面值的95.7%。如果还以这个价格继续持有,在接下来几年他们带给我们年化收益率不到1%。确切地说,只有0.88%。

与美国股票相比,继续持有债券已经变成了一种愚蠢的投资。随着时间的推移,标准普尔500指数每股收益(净值)的年收益率远远超过10%。就在2012年,我和Protégé清仓了这些债券,转而购买了伯克希尔“B股”。

我本人也很想马上承认,就在即将到来的某一天,某一周甚至某一年,股票的风险将高于短期美国债券。 然而,随着投资者的投资期限延长,假设以与当时利率水平相对应的市盈率下买入股票,美国股票的多元化投资组合的风险程度将逐渐低于债券。

对于长期投资者来说,这是一个可怕的错误--这些投资者中包括养老基金,大学捐赠基金和储蓄型个人投资者,他们常常用投资组合的债券与股票的比率来衡量其投资“风险”。可事实是,投资组合中的高评级债券通常会增加这个投资组合的整体风险。

“市场表现时好时坏,可华尔街的佣金没少收过”

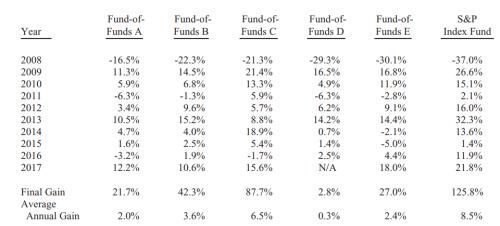

2008年,我和华尔街上有名的咨询公司Protégé Partners在投资策略上打了一个为期十年的赌约。Protégé Partners挑选了它认为5个业绩能跑赢标普500的FOF(Funds of Funds),这些FoF覆盖了业内超过200只对冲基金,他们可以随时投资自己认为有潜力的公司新星。最后打赌的结果如下:

投资者|危险|巴菲特|看起来|警示---傻大方小编总结的关键词

(脚注:根据我与ProtégéPartners的协议,这些基金的名称从未公开披露过。不过我收到了Protégé的每年发给我的年度审计报告。 基金A,B和C的2016年业绩与去年最初报告的数字相比略有修正。 基金D于2017年清算; 其平均年收益是按其运营九年计算的。)

这五只FoF成立于2008年,并在当年跑赢了标普500指数。不过,在接下来的9年内,这些基金的成绩有所下滑,表现都不如标普500指数亮眼。值得一提的是,不管这些基金表现如何,能否盈利,投资者都必须向基金管理者交纳佣金,这些佣金率平均下来为2.5%。

让我强调一下,在十年的时间内,股市表现没有任何不合理之处。 如果在2007年末,对投资“专家们”进行股市投资长期回报率预测的民意调查,他们的猜测的平均结果可能也会接近标准普尔500这十年来8.5%的实际回报率。在这样的环境中赚钱应该很容易。事实上,通过收取佣金,华尔街赚得了惊人的财富。 然而,尽管这个集团蓬勃发展,但他们的许多投资者却经历了一个失落的十年,因为这些基金的表现不如大盘。

这次打赌为投资者上了重要一课:虽然市场总体上是理性的,但他们偶尔会做疯狂的事情。抓住机遇会并不需要很多的情报、很高的经济学学位,或者需要你对像“alpha和beta”这样的华尔街术语了如指掌。投资者真正需要的是抛开群体恐慌或群体性狂热,专注于一些简单的基本面。尽管这样做看起来缺乏想象力,甚至是看起来愚蠢,但这是必不可少的。

- 日本投资者为何纷纷抛售美债?外媒:可能在做空

- 《扶贫警示》中央纪委曝光:河北省隆化县扶贫和农业开发办公室原

- 巴菲特玩“漂亮50”给予的启示:价值投资不是刻舟求剑!

- 短期频繁交易股票违规 仁诚国际三名股东被证监局警示

- 【乾道干货】巴菲特2018致股东信出炉:10大精华不可错过!

- 腰缠万贯并不意味着更快乐!“股神”巴菲特如是说

- 王传福成巴菲特最欣赏CEO之一 比亚迪入选“股神”15只爱股

- 重庆钢铁股份2017年扭亏 申请撤销A股退市风险警示

- 中菲关系回暖 大量中国投资者赴菲律宾购买公寓

- 警示|163家建企资质动态核查,13家建企缺少多名建造师被重罚!