负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!

傻大方提示您本文标题是:《负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!》。来源是前瞻ipo。

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

负债|硬伤|富士康|未满|ipo|多多---傻大方小编总结的关键词

2月9日晚上,引人注目的富士康工业互联网股份有限公司在证监会网站上预披露招股说明书,准备登陆上交所,正式开启了IPO冲关之路。

负债|硬伤|富士康|未满|ipo|多多---傻大方小编总结的关键词

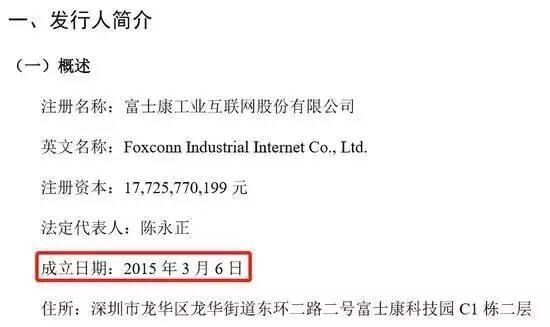

可是,笔者一看材料,富士康的前身福匠科技成立于2015年3月6日,到现在还不满3个年度。

负债|硬伤|富士康|未满|ipo|多多---傻大方小编总结的关键词

福匠科技设立时只有一个股东:机器人控股有限公司(Robot Holding Co., Ltd.),注册资本1500万美元。

2017年3月,2017年3月,深圳鸿富锦向福匠科技出资500万美元等值人民币进行增资,福匠科技注册资本增至2000万美元。2017年7月21日,福匠科技整体变更为股份有限公司并更名为富士康工业互联网股份有限公司。

我国《首次公开发行股票并上市管理办法》第九条规定“发行人自股份有限公司成立后,持续经营时间应当在?3?年以上,但经国务院批准的除外。有限责任公司按原账面净资产值折股整体变更为股份有限公司的,持续经营时间可以从有限责任公司成立之日起计算。”

招股说明书也特别提到,公司持续经营时间未满三年,公司已向有权部门申请豁免。按照上述办法规定,富士康应向国务院申请批准。

以往,未满3年申请上市获豁免批准大多是国资控股的企业,而且都在十几前。印象中最近一家成立未满3年获豁免批准而上市的公司好像是太平洋证券。太平洋证券2007年12月28日上市。太平洋证券是为了化解云南证券有限责任公司风险而于2004年1月6日成立的。

富士康的上市符合国家制造业升级的大战略,申请豁免获得批准问题不大!而且很可能事先已经沟通过了。

富士康公司主要从事各类电子设备产品的设计、研发、制造与销售业务,依托于工业互联网为全球知名客户提供智能制造和科技服务解决方案。公司主要产品涵盖通信网络设备、云服务设备、精密工具和工业机器人。

公司无实际控制人

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

公司控股股东为中坚公司,注册于香港。中坚公司为一家投资控股型公司,由鸿海精密间接持有其?100%的权益。因鸿海精密不存在实际控制人,故而富士康公司不存在实际控制人。鸿海精密为注册于中国台湾地区的公司法人。

负债|硬伤|富士康|未满|ipo|多多---傻大方小编总结的关键词

2017年收入3545亿净利润158亿负债1204亿元

公司的主要客户(按字母排序)包括?Amazon、Apple、ARRIS、Cisco、Dell、HPE、华为、联想、NetApp、Nokia、nVidia等,皆为全球知名电子行业品牌公司。2015年、2016年、2017年营业收入分别为2728亿元、2727亿元、3545亿元。净利润分别为143.5亿元、143.6亿元、158.6亿元。

负债|硬伤|富士康|未满|ipo|多多---傻大方小编总结的关键词

截至?2017年末,富士康公司合并报表口径负债总额为1204.14亿元,其中流动负债总额为?1,203.82亿元,非流动负债总额为0.32亿元。

控股型公司上市?员工近27万

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

富士康系控股型公司,主营业务主要由下属子公司负责具体经营,公司主要负责对相关全资及控股子公司的投资和管理。截至?2017年12月31日,发行人的全资及控股境内子公司共?31家,全资及控股境外子公司共29家。

截至?2017年 12月 31日,公司共有员工 269049人。

募投项目总投资272亿元

公司本次发行所募集资金在扣除发行费用后拟主要聚焦于工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建八个部分进行投资。募资项目总投资272亿元

市值有望达到6435亿元,成为A股市值最高的外资控股公司

富士康互联网2017年每股收益约0.90元,按照发行A股占发行后总股本的10%,即17.726亿股,发行后总股本约195亿股,届时富士康互联网每股收益约0.81元。

目前A股电子设备及服务行业加权平均市盈率约40.9倍,上市后较合理的股价约33元,那么,富士康互联网总市值将达6435亿元,成为A股市值最高的外商控股上市企业。

东方财富网2月9日A股市值排名显示,中国人寿为7008亿元列第10,中国神华为4596亿元列第11位。

成立才两年的富士康申报IPO为何特事特办!秘密如此

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

富士康2月9日晚上预披露招股说明书短短几天,各种瑕疵都被市场人士找出来:成立未满3年、同业竞争未消除(出具了避免同业竞争的承诺)、巨额政府补助、未详细披露前5大供应商客户明细、各种子公司2017年才重组进入拟上市主体,重组完成之前该公司2015年、2016年扣非净利润均为0(报告期内业绩基本来自同一控制下合并的子公司在合并前贡献的利润,而这些利润没有计入非经常性损益,据相关媒体分析,认为上述利润若计入后,2015、2016扣非后净利均为0)。

于是有人称富士康是最牛IPO,好像有惊人的大发现!

富士康只是刚刚预披露的第一个独角兽,是下一个阿里巴巴,未来会有更多!

其实,没什么惊讶的,也没什么奇怪的,主要是他没有发现国家政策的大变化!证监会早已明确大力支持独角兽等企业在国内上市,留住下一个阿里巴巴市场人人皆知,有啥大惊小怪的。

1月31日晚间,证监会发布了2018年证券期货监管工作会议的通报。

证监会在2018年证券期货监管工作会议上提出,“要以服务国家战略、建设现代化经济体系为导向,吸收国际资本市场成熟有效有益的制度与方法,改革发行上市制度,努力增加制度的包容性和适应性,加大对新技术新产业新业态新模式的支持力度。”别看只有短短几句话,却意味着发行上市制度的大变革。这句话明确2018年要改革发行上市制度,而且制度改革服务国家战略,借鉴国外资本市场的成熟制度,对于不少存在VIE架构、股东超过200人、规模大但亏损的创新创业企业无法满足A股上市的财务硬指标,难以满足现行A股IPO要求,以前只能选择境外上市。现在发行制度改革就要增加包容性和适应性,也就是说:以前无法在A股上市的优秀企业也可以破格在境内上市了,发行上市标准改革势在必行。

随后,新华社发文:互联网、智能制造等领域将获特别上市支持,A股拥有自己的“BATJ”或将不再是梦,不光是互联网企业,符合国家战略的智能制造、生物医药、生态环保等领域都有望得到特别的制度支持。

新京报发表《证监会新年定调:A股有望迎来更多“独角兽”》,文中称证监会将改革发行上市制度,A股未来有望迎来更多优质的“独角兽”公司,吸引下一个“阿里巴巴”“腾讯”在A股上市。据媒体报道,证监会在努力让优秀的好企业留在国内,让国内投资者分享优质公司成长红利,改革发行上市制度,吸引下一个“阿里巴巴”、“腾讯”在A股上市。

证监会的上述发行制度改革方向及媒体的报道,都恰在富士康披露招股说明书之前,说明富士康就是媒体所说的那个独角兽,也是A股要留住的好公司,也是新华社所说应该得到特别上市制度支持的、符合国家战略的智能制造领域的企业。

1、富士康是独角兽,影响巨大

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

根据招股说明书披露,富士康2015年、2016年、2017年实现营业收入分别为2728亿元、2727亿元和3545亿元,实现归属于母公司股东的净利润分别为143.5亿元、173.9亿元和157.2亿元。上述数据只是纳入A股上市主体的数据,不包括上市主体以外的营业收入、利润数据。富士康属于产业链比较终端的企业,带动的上游客户的年产值也会达到2000亿元以上,涉及的上游企业及相关就业达到数十万甚至上百万人。

2、富士康涉及智能制造,符合国家脱虚向实、制造业升级的大战略

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

据招股说明书披露,富士康是全球领先的通信网络设备、云服务设备、精密工具及工业机器人专业设计制造服务商。富士康在所处的业务领域中,市场占比居于领先地位。在争夺富士康的竞争中,如果富士康在美国上市,富士康将更多的产能放到美国去的话,配套企业未来也势必陆续迁移到美国,将对中国世界工厂的地位构成严重威胁。

3、富士康设立持续经营未满三年

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

富士康2015年3月成立,2017年3月,2017年3月,深圳鸿富锦向福匠科技出资500万美元等值人民币进行增资,福匠科技注册资本增至2000万美元。2017年 7月 21日,福匠科技整体变更为股份有限公司并更名为富士康工业互联网股份有限公司。我国《首次公开发行股票并上市管理办法》第九条规定“发行人自股份有限公司成立后,持续经营时间应当在 3年以上,但经国务院批准的除外。有限责任公司按原账面净资产值折股整体变更为股份有限公司的,持续经营时间可以从有限责任公司成立之日起计算。”

招股说明书也特别提到,公司持续经营时间未满三年,公司已向有权部门申请豁免。按照上述办法规定,富士康应向国务院申请批准。此前的先例是2007年上市的太平洋证券。

前瞻投顾

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

已成功服务1000+家拟上市和上市企业业务咨询: 132 6701 3091 (微信同号)

负债1204亿,成立未满3年,无实控人,富士康IPO硬伤多多!。负债|硬伤|富士康|未满|ipo|多多---

- 负债加赤字,美版“四万亿”计划承压

- 外国王子避难到大唐,成立波斯都督府,使大唐疆域到达鼎盛

- 中国征信行业联盟正式成立及确定名称为百行征信!

- 拒绝“被忽视”,德国民粹主义政党计划成立新闻台【好奇心日报】

- 美国商品期货交易委员会成立数字货币和区块链子委员会 各界对监

- 中粮地产欲重组大悦城降负债 停牌至今方案再延迟

- 【干货】这只24倍收益,成立近15年的基金值得购买吗?!

- 有觉悟!英自发成立加密货币管理组织

- 富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿

- 早资道丨滴滴成立战略事业群和智慧交通事业部 富士康工业互联网