傻大方提示您本文标题是:《方向型策略亏损之谜》。来源是证券之星。

方向型策略亏损之谜。亏损|方向|波动率|期权|价差|策略---

正如期货与标的物间存在基差一样,各月期权合约的实际标的物(合成期货)与其理论标的物间也存在一定的价差。如果你使用的期权策略不会持有至到期,同时也没有监测持有合约IV变化的软件或工具,则很容易忽略波动率变化对策略损益的影响,从而落入波动率陷阱。

期权交易中的陷阱

价差陷阱

首先,大家最常掉入的就是价差陷阱。正如期货与标的物间存在基差一样,各月期权合约的实际标的物(合成期货)与其理论标的物间也存在一定的价差。举个例子,8月21日,白糖期货1801合约收盘中价为6354.5,白糖期权1801合约合成期货收盘中价为6352.75,合成期货与期货间存在逆价差,价差为-1.75.

价差的性质与基差基本相同,随着时间的推移会不断上下波动,直至到期归零。因此,当投资者在交易中只关注白糖期货走势(理论标的物)而忽略了合成期货(实际标的物)走势时,就很容易掉入价差陷阱。想象一种情况,1801白糖期货上涨5个大点,而1801合成期货的逆价差从-1.75扩大到-6.75,也就是说原地不动。只关注期货走势会让你产生标的上涨买Call必涨的错觉,而事实上Call的价格会追随合成期货走势波动,因此Call的价格在没有其他因素影响时也可以不涨。

波动率陷阱

押注期货上涨,最简单的策略无非是买Call、卖Put,或稍微复杂的多腿策略,如买入牛市垂差。预测这些策略的盈亏情况,千万不要忽略一点,就是期权定价的独特维度——波动率。以上这些策略或多或少都暴露了波动率风险。IV(隐含波动率)下降对买Call不利,IV上涨对卖Put不利,而买入牛市垂差要根据实虚值程度的不同来分别看待。即使是直接买入合成期货,表面上没有暴露波动率风险,但Call与Put的IV也会在某一时刻受流动性、市场情绪等的影响异步变化,从而受到IV影响,但这不是本节重点,此处的IV变化主要指IV曲面的整体向上或向下平移。

亏损|方向|波动率|期权|价差|策略---傻大方小编总结的关键词

如果你使用的期权策略不会持有至到期,同时也没有监测持有合约IV变化的软件或工具,则很容易忽略波动率变化对策略损益的影响,从而落入波动率陷阱。

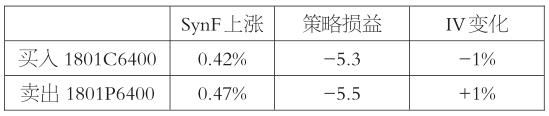

如果你使用的期权策略不会持有至到期,同时也没有监测持有合约IV变化的软件或工具,则很容易忽略波动率变化对策略损益的影响,从而落入波动率陷阱。同样以白糖期权1801合约为例,8月21日平值6400 Call收于129.5(中价)。不考虑其他因素,合成期货由6352.75上涨28个大点,Call价格约上涨13;该合约IV下跌1%,Call价格约下跌13。因此,当二者同时发生,即使合成期货上涨,买入Call也未必盈利,甚至在IV大幅下降时产生亏损。相反,如果在行情上涨时,IV上涨,那么卖出Put的盈利也会不及预期甚至亏损。模拟损益情况见下表:

亏损|方向|波动率|期权|价差|策略---傻大方小编总结的关键词

由于牛市价差策略由买入期权与卖出期权两部分组成,通过两方抵消,受IV平移的影响较小,对其影响更多的是IV曲面的扭转,会在后面部分详细讲解。

由于牛市价差策略由买入期权与卖出期权两部分组成,通过两方抵消,受IV平移的影响较小,对其影响更多的是IV曲面的扭转,会在后面部分详细讲解。波动率偏态陷阱

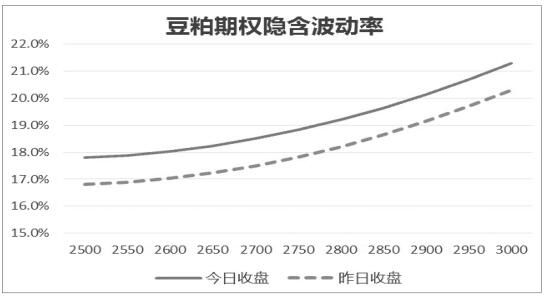

对于涉及不同行权价两条腿以上的期权策略,IV曲面的扭转即IV曲面偏态的变化也是策略损益的重要影响因素。如果对整个IV曲面的实时变化没有很好地监控,就无法分析出这部分损益的来源,从而产生行情如预期变动,策略却没有获利的疑惑。通过之前的学习,大家对IV曲面也就是隐含波动率微笑应该比较熟悉了,隐含波动率的偏态指的就是IV曲面两翼的倾斜程度。

通常当右侧即虚值Call的IV曲线倾斜度加强,我们会称之为IV曲面正偏增大;反之,在左侧即虚值Put的IV曲线倾斜度加强时,称之为IV曲面负偏增大。选择某两个虚值程度的Call/Put将其IV相减后进行一定的标准化,就可以量化正偏和负偏的程度。在不同时点市场情绪的改变会导致投资者避险需求的变化,从而使得正偏或负偏有所改变。偏度变化最直观的表现就是不同行权价的IV上涨或下跌的幅度不同,甚至有的上涨有的下跌。这种情况下,即使有些策略表面上看在波动率方面没有暴露什么风险,事实上也会受到波动率偏态的影响。

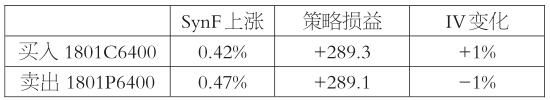

正如上文提到的牛市价差,假设买入虚值牛市看涨价差,其他条件不变,卖出的行权价IV上涨,买入的行权价IV下降也就是IV曲面正偏增强,由于波动率偏态改变产生的亏损,就会侵蚀行情上涨带来的获利,从而造成上涨时牛市价差没有明显获利的假象。

下面以豆粕期权为例进行模拟分析:

亏损|方向|波动率|期权|价差|策略---傻大方小编总结的关键词

由于正偏上涨,抵消掉了方向上的损益,从而造成亏损。

由于正偏上涨,抵消掉了方向上的损益,从而造成亏损。方向性策略的应用中还有很多类似的陷阱等着我们发现,追本溯源这些陷阱都源自于对策略的不熟悉,从根本上讲就是对期权定价模型了解的还不够透彻。

想要有效规避这些陷阱,至少要做到以下几个方面:

第一,对期权定价模型中的自变量也就是影响期权价格的因素有全面而详细的理解。

第二,明确各个期权策略的整体以及局部风险暴露,最直接的方法就是学习期权各个风险值也就是常说的“希腊值”(Greeks).

第三,购买或自行建立能够正确记录以及实时显示各种期权相关数据的软件或工具。这些数据包括并不限于历史及实时的各月合约的合成期货价格、各合约的HV与IV、各月IV曲线、当前IV水位、及IV偏态。

第四,能够及时对持有策略进行损益分析。这又包括对预期损益的动态分析以及实现损益的来源分析。

当你能够轻松识别这些“陷阱”后,就可以加以利用使之成为赚钱利器。

正如上文所述,很多方向型策略都会暴露波动率风险。如果在预测上涨的同时也能对IV变化有所判断,那么除了在方向上的损益外,还可能会获得波动率损益的加持。例如50ETF期权当月合约的IV通常会在标的突破某一压力位后上涨,如果你认为突破上涨的可能性很大,就可以提前买入Call进行押注,一旦行情如预期发展,就可以在方向与波动率方面均有获利。

亏损|方向|波动率|期权|价差|策略---傻大方小编总结的关键词

也就是说,只要你有明确的看法,行情的方向、速度、幅度任何微小的变化都可以用期权组合精妙地捕捉到,这也正是期权交易的趣味所在。

也就是说,只要你有明确的看法,行情的方向、速度、幅度任何微小的变化都可以用期权组合精妙地捕捉到,这也正是期权交易的趣味所在。俗话说,失败乃成功之母,也只有不断地从这些陷阱中走出来,你才能真正体会到期权交易的乐趣。

亏损|方向|波动率|期权|价差|策略---傻大方小编总结的关键词

查询

查询

- 股票技术指标分析:MACD形态操作策略

- 知名比特币策略师:7月将再创历史新高

- 皇台酒业“内鬼偷酒”致库存亏损 将面临第四次披星戴帽

- 百度确认爱奇艺赴美上市!年营收破百亿依然亏损却是上市最佳时机

- 技术分析:美元 、欧元、日元及黄金下周前景展望及操作策略

- 蔡英文当局未来将展开软硬兼施的“两手策略”

- 刘金鎽2.14晚间重点关注美国CPI数据,后市黄金走势分析及策略

- 御姐析金:2.16镑日GBPJPY行情分析及策略

- 御姐析金:2.15黄金原油行情分析及策略

- 广证恒生-顶级策略-冲高回落,整固行情-20180214