投资|腾讯大转舵

来源:字母榜(ID:wujicaijing)作者:谭宵寒

双雄格局行将瓦解。

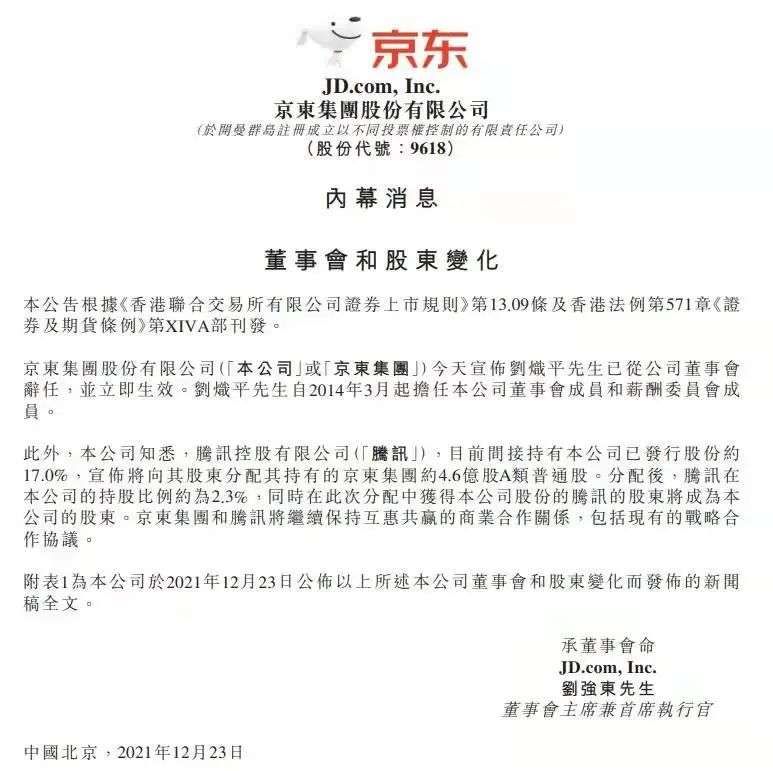

历史将记住今天。腾讯减持京东股份,将成为中国互联网发展史上又一次重塑格局的界碑式事件。

12月23日,腾讯宣布派息式减持京东,股东持有每21股股份获发1股京东集团A类普通股,腾讯持有京东股份由此从17%下降至2.3%,不再为京东第一大股东。

文章插图

【 投资|腾讯大转舵】腾讯同时还调整了与知乎的股权关系。近日,知乎一关联公司发生工商变更,腾讯以及腾讯收购的搜狗退出该公司股东行列。

腾讯的减持和退出,意味着这家中国互联网巨头的战略方向出现了一次大拐弯,这必然会对中国互联网产业的发展产生深远影响。

腾讯上一次战略大转折,得追溯到3Q大战之后,腾讯转换思路,靠投资广结善缘。微信横空出世后,腾讯更是凭借资本和流量两大利器,扶持起了一大批互联网公司,京东、美团、拼多多等巨头都在其中。

中国互联网产业“武林盟主”的王冠,腾讯主观上并不想戴,那张流传至今的饭局照片中,尽管饭局的组织方是京东和美团,然而比较实力、市值、版图,乃至人缘,坐C位的都只能是腾讯。

时移世易,如今防止资本无序扩张成了互联网主旋律,现在的互联网不存在江湖,更遑论盟主。如果说过去几年,互联网大公司的行动路线是扩张和联盟,那么未来一段时间的主要任务,都变成了不得不为的反其道而行之。

除了京东,在腾讯的投资清单上,想必还有一串待出售股权的公司名名字。随着股权关系的削弱和解除,虽然战略合作还将长期存续,然而,至少“腾讯系”这个词,将渐渐绝迹于江湖。

A

在腾讯历史上,还曾有过两次向股东派送腾讯系上市公司股份的情况。2017年10月,阅文分拆上市时,腾讯股东每持有1256股股份的完整倍数可认购1股阅文预留股份;2018年12月,腾讯音乐分拆上市时,每持腾讯3900股股份的股东获分派1股腾讯音乐ADS。

文章插图

但向股东分派京东股票与前两次原因迥异:向股东分派阅文和腾讯音乐股票皆是分拆子公司独立上市,对京东则是减持。

在派息规模上,分拆腾讯音乐上市时,腾讯向股东分派特别股息约2.5亿港元,此次腾讯向股东分派的京东集团股票规模则约有4.6亿股A类普通股,以京东昨日收盘价计算,派息规模近1200亿港元。

在反垄断、防止资本无序扩张的大背景下,腾讯减持同样已成庞然大物的盟友股票,势在必然。

京东拥有两个微信重要入口,与腾讯关系甚密,成为腾讯减持名单排名第一的公司顺理成章;在所有盟友中,京东大概是业务最为成熟,与腾讯合作时间较长的公司,财务状况稳健,承受风险能力较强。

不过同样在反垄断的大背景下,互联网大公司的市场流动性也相当有限,如何在减持的同时,尽量减少对盟友利益的影响,腾讯不能不慎重考虑。

以向股东派息的方式减持京东股份显然可以有效规避京东在二级市场的股价波动;同时,在反垄断大潮下,腾讯估值逻辑同样在悄悄发生改变,向股东派发京东股票,也相当于回馈股东。

在移动互联网大发展的数年间,腾讯的盟友逐渐从独角兽成长为巨头,这些盟友本身就已成为反垄断的重点观察对象,由他们组成的同盟就压力更大了。

今年7月,腾讯还曾认购过美团股份,认购完成后,腾讯合计持股美团17.2%;腾讯最近一次认购拼多多股份是在2020年4月,认购完成后持股16.5%,为第二大股东。可以想见,未来腾讯继续投资业务成熟的盟友公司的概率将极大程度降低。

截止今年三季度末,腾讯于上市投资公司(不包括附属公司)权益的公允价值为11966亿元,目前腾讯市值接近4.5万亿港元,因此市场上有腾讯又投出了个腾讯的说法。

在反垄断的时代主旋律下,曾经给腾讯带来众多财务收益和战略收益的股权投资,如今反倒成为了烫手山芋。

文章插图

拼多多和美团的股权,或许已经排在腾讯待售名单上。一位腾讯股东在投资平台表示,自己已经在关注美团股价了。

B

从政策角度,腾讯非如此不可;从财务角度,直接将持有的盟友公司的股权分派给股东,未必是一桩亏钱的买卖。

需要腾讯出售股权的公司必然都已进入成熟期,市值成长空间有限,且在当前背景下,这些公司的估值同样皆受到挤压,能给腾讯带来的长期回报有限。将这部分股权分派给股东,未尝不是一种自我投资的方式。腾讯宣布向股东分派京东股权的当日,腾讯股价涨了4.24%。

- 加州大学|马斯克脑机接口公司被指虐猴,参加实验的23只猴子死了15只

- 企业|裁员,降薪,大牛出走:AI大退却的始末缘由

- 大数据|吴恩达:告别,大数据

- 快科技|云鲸用创新技术强势出圈,市场发展潜力巨大

- 华为|这就是实力!华为大量研究项目曝光!

- 机箱|小米4nm新机上线,12+256G大存储四千出头,还是雷军靠谱

- 阿里巴巴|阿里被罚182亿!腾讯为什么至今安然无恙?

- Spotify|重启Tig!哈里王子和梅根将成亿万富翁,并把钱用于更伟大的事业

- 三星|北京冬奥有多壕?每位运动员都有“三星大礼包”,为何不用华为?

- iPad|骁龙870持续真香,12GB+256GB大容量仅1849元,还有A+级别屏幕