美元收购|请回答2020:芯片巨头并购潮究竟意味着什么?

文章插图

图片来源@视觉中国

文 | 脑极体

行至2020年的年终岁末,经历完黑天鹅事件频发的这一年,我们才真正体会到“多次见证历史”到底是怎样的一番滋味。

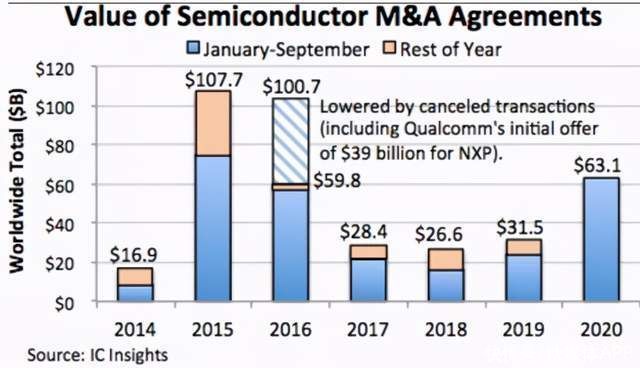

【 美元收购|请回答2020:芯片巨头并购潮究竟意味着什么?】今年下半年,脑极体开始系统性地关注半导体芯片(IC)产业的发展,也在专注智能科技生态的极术社区中分享了我们对IC产业相关技术、公司、地区的突围法则的研究。而就在这段时间里,我们也注意到全球IC产业迎来再一次短暂而剧烈的产业大并购,从7月份开始,短短四五个月时间,全球几大芯片巨头发起的五起并购,其规模已经超过2015年一整年并购规模。

文章插图

这五起并购分别是:7月,美国模拟芯片巨头亚诺德(ADI)以210亿美元收购美信(Maxim);9月,英伟达(NVIDIA)以400亿美元收购ARM;10月,韩国的SK海力士以90亿美元收购英特尔的NAND闪存芯片业务;英特尔的老对手AMD以350亿美元全股票收购全球最大FPGA芯片制造商的赛灵思(Xilinx);10月底,美满(Marvell)宣布以100亿美元收购光通信及数据互联领域的美国模拟芯片制造商Inphi。

所以,今年又可以称得上是IC产业的并购大年,与2015年全年30起并购达到1077亿美元的规模相比,这一次所呈现出来的则是数量少而规模巨大、时间集中且巨头林立的特征。而且这一轮收购的主角几乎都是近两年来取得飞速增长的半导体厂商,如英伟达和AMD,且并购的方式约等于同业的强强联合或者异业优势互补,如亚诺德收购美信以在模拟芯片市场扩大市场份额,AMD收购赛灵思、英伟达收购ARM以补全业务线版图。

如果我们回顾IC产业的发展过程,就会发现半导体芯片厂商通过并购来获得先进技术,或者扩大市场占有的方式是非常普遍的,今年的这几场并购自然也有这样的目的,但今年并购出现的一个新特征,则是巨头们纷纷指向数据中心这一新的行业增长点。

我们希望透过对这几场令人倍感惊讶的高溢价收购的细节梳理,来看下这些芯片厂商相互并购的具体行动逻辑和背后的推动因素,也希望能够探讨下在全球IC产业大并购的整合浪潮下,对于我国的IC产业来说又意味着什么?

从2015年IC产业掀起并购潮说起……根据数据,发生在2015年的IC企业并购交易规模超过了此前七年的总和。在这一年的并购潮中,安森美以24亿美元收购了Fairchild(也就是那个大名鼎鼎的仙童半导体),成为全球第二大电源半导体企业;恩智浦用118亿美元收购了飞思卡尔,奠定了恩智浦在汽车半导体领域的老大地位;英特尔斥资167亿美元收购Altera,补全了在FPGA芯片的板块,打开了AI计算的大门。

这一年中最大的一笔交易是安华高以370亿美元并购博通,成立了新博通,创下科技产业自上世纪90年代末互联网泡沫时期以来最高收购金额的记录。

不过,这一年并没有过多有想象力的并购案。除了英特尔布局FPGA芯片外,其他的并购大多只是在各自细分领域,通过“合并同类项”的交易来扩展市场,降低生产成本。比如安华高收购博通之后,从2017年起可以为该公司每年节约7.5亿美元的成本。

不过,正是这一年之后,科技产业有了新的故事可以讲,那就是5G通信带来的物联网、车联网,以及人工智能技术的崛起,随之而来的就是2016年仍然“吸睛十足”的IC产业大“乱斗”。

比如,2016年软银宣布用320亿美元收购ARM,当时的孙正义意气风发,手握千亿愿景基金四处攻城略地,而收购ARM正是软银在物联网业务上面的战略布局。这一年,移动通信芯片大厂的高通想要拿380亿美元的高价整个吞并了全球汽车芯片厂商恩智浦,等于买下汽车芯片市场的一大片江山,最终因为涉及市场垄断审查而未能成功。更离谱的是,这期间博通还站出来试图强行收购高通,收购金额更是高到1300亿美元,这一极富“戏剧性”的强行拉郎配,最终在美国政府的干预下以一场闹剧收场。

值得注意的是,2017年,英特尔以153亿美元拿下汽车高级自动驾驶芯片企业Mobileye,使得汽车半导体的并购整合也开始热络起来,而这也是英特尔极为成功的一次产业结构的版图扩张。

2018年到2019年,IC产业因为国际贸易摩擦、市场疲软等原因陷入到并购的低潮,但我们仍然看到一些有“谋篇布局”意味的并购案发生。比如,2019年,英飞凌100亿美元收购赛普拉斯,实现两家在产品线上的高度优势互补,进一步巩固英飞凌在汽车和物联网上的优势;再比如,英伟达斥资69亿美金收购Mellanox,凭着后者在硬件通信上的优势,完成英伟达在数据中心和HPC业务上的翻盘。

- 彼尔姆|机器人公司想用 20 万美元「买断」你的脸,如果它足够友好

- 华为|华为终于赢了一次,状告美通信巨头侵犯专利,开出600亿美元罚单

- grab|东南亚最大的独角兽,网约车Grab纳斯达克上市,市值345亿美元

- 刘德音|台积电董事长刘德音:2030年全球半导体产值有望达1万亿美元

- 显卡|中国供应链无可替代!美企提交超1700份意见,请求美国“免税”

- SpaceX|5000万美元,投资SpaceX造火箭,亏它们想的出来

- 中国物联网|IDC:中国物联网市场规模有望在2025年超3000亿美元

- 芯片|12亿美元听个响儿?华为移花接木,芯片危机或将解除?

- 工业互联网|联想花12.5亿美元收购IBM的PC业务,看似“蛇吞象”,实则反被掏空

- CRM|Salesforce市值3000亿美元,中国CRM企业能复制成功吗?