按关键词阅读: 收购 供应商 云通信 Vonage

文章插图

图源:摄图网

编者按:本文来自微信公众号深眸财经(ID:chutou0325),作者:叶蓁,创业邦经授权转载

即时配送市场又迎来新变化。

近日,顺丰同城通过港交所聆讯,获准登陆二级市场。这是继2020年6月5日登陆纳斯达克的达达之后,即时配送市场迎来的又一上市玩家。

顺丰同城上市,势必将为即时配送市场带来新的变化,获得上市“输血”的顺丰同城,和达达“捉对厮杀”的战况也将更加激烈。但它们究竟该怎样突破行业天花板,又怎样占领新的市场呢?

即时配送市场,难啃的大蛋糕随着电商发展20年,电商整条产业带都已经得到了充分的发展,似乎再难找到增长点了。

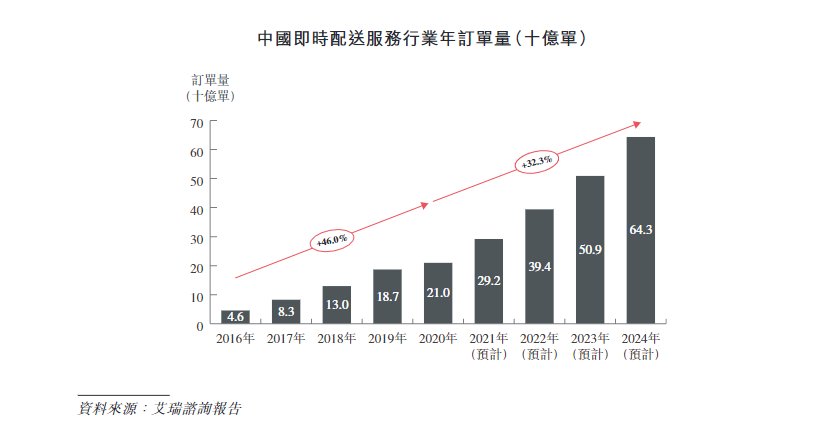

但近几年,即时配送市场成为目前电商产业链中增长速度最快的一个市场。西南证券的研报则预计,即时配送行业2021年规模增速约为23%。

文章插图

(图片来自顺丰同城招股书)

达达和顺丰同城所在的赛道,是即时配送市场上一条更细分的赛道——从外卖赛道拓展出来的,为生鲜、商超和各类线下品牌门店配送货物的赛道。

从达达和顺丰同城近几年的订单和营收的增量,可见市场的增长趋势。

达达2018年到2020年三年的订单数分别为5.2亿单、7.5亿单、11亿单,营业收入分别为19亿、31亿和57亿。

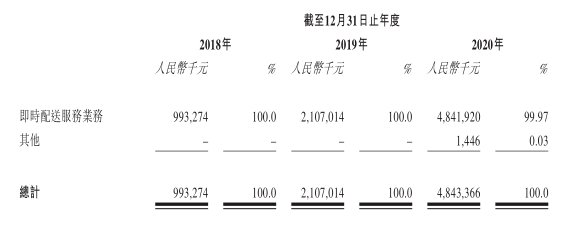

顺丰同城2018年到2020年三年的订单总数分别为0.8亿单、2.1亿单、7.6亿单,营业收入分别为9.9亿、21.1亿和48.4亿。

两家企业都维持着超高的增长率。

尽管两家主要选手的营收以三位数增幅在向前狂奔,但即时配送市场仍然是一块难啃的大蛋糕。

因为巨额亏损是企业无法绕过去的话题。

顺丰同城过去3年的年内亏损及综合亏损总额分别为3.3亿、4.7亿和7.6亿,三年共烧掉超过15亿。顺丰同城2020年接了7.6亿单,亏损了7.6亿元,简单核算的话,那就是做一单就要亏1块钱。

达达体量更大,亏的更多,2018年到2020年的归母净利润分别为亏损18.78亿、16.7亿和17.05亿,累积亏损52.53亿元。

从收入和成本两方面分析,收入来源单一和人工成本居高不下,是这两大企业持续亏损的共同原因,也是即时配送行业难以解决的问题。

一般来讲,企业在初始阶段亏损经营是常态,但等到订单数量增长到一定规模之后,就应该想办法摊薄经营成本,实现盈亏平衡。

即时配送点对点配送的特点,决定了规模效应无法实现,因为所有的业务活动都是围绕着“快递员”来进行,收入和成本也都围绕着快递员发生:收入主要是商家和消费者支付的快递费,成本则是平台支付给快递员的工资。以顺丰为例,人工成本占据了总成本的99%。

文章插图

来源:顺丰招股书

所以,在即时配送市场中,各企业都是“流血”作战。

既然都在“流血”作战,为什么各家还要争相加码呢?

这是因为线上零售的增长想象空间巨大。

根据统计局数据,今年上半年国内76.3%的消费品零售额仍由线下实体支撑。但线下商家也想要找增量,希望线上线下全渠道发展。

尤其是在后疫情时代,人们已经被培养出了线上消费的习惯,线下的商家想要主动出击,不再是坐等“人找货”,而是希望主动出击“货找人”。

所以76.3%这个数字背后的想象空间,不可估量。

阿里巴巴集团合伙人王磊就曾表示:“中国互联网的线上流量红利已到瓶颈,本地生活服务正在进入一个万物到家的全新阶段,与传统电商相比,将会是一个更巨大的市场。”

这一趋势也反映在各大机构的预测上。麦肯锡和摩根预测,到2030年的中国线上零售占比将达到45%-50%。艾瑞咨询研究显示,2019-2023年,即时零售尤其是O2O商超领域,销售增长年复合增长率将达69.8%。

但商家全渠道发展要最终落地,靠的是快递员一单一单的配送。

这是即时配送市场的关键地位所在。

而在整个大逻辑的背后,各个商家也有自己的小算盘。

达达的背后是京东,如果达达构建了一套完整的线下商家反攻线上的图景,再整合京东现有的电商版图,可以为京东带来新的增量。

而顺丰有遍布全国的快递网络,如果拉通了同城网络,实现全国+同城对接,在快递基础设施的建设上又将再进一步。

各自出招,贴身肉搏,谁将率先突围?从目前来看,近几年达达对顺丰同城的营收一直领先8-9亿元,但从相对值来看,二者差距在不断缩小。

稿源:(创业邦)

【傻大方】网址:/c/1124a34Z2021.html

标题:亏损|顺丰同城VS达达,即时配送市场该怎样"内卷"?