按关键词阅读: 拼多多 京东 阿里

阿里在努力寻找新引擎。三巨头里,阿里的业务版图最为庞大,布局最完整,它的收入来自四大板块:核心商业、阿里云、大文娱、创新业务,其中包含淘宝天猫的核心商业是基本盘,占比超过80%。但是以阿里云为代表的新兴业务潜力巨大,有可能成为下一代引擎,三季度增速60%。

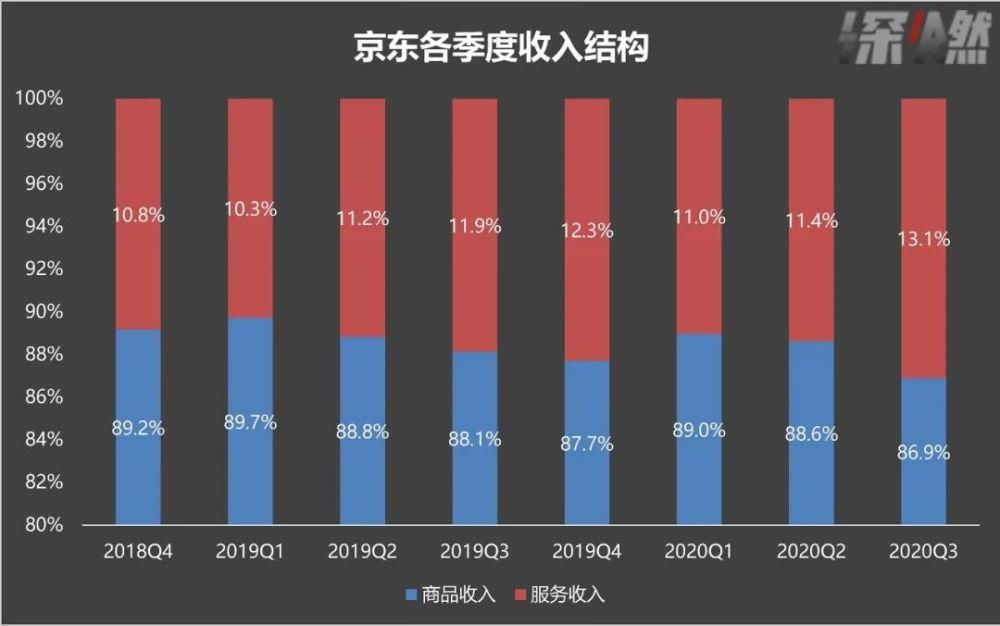

京东一直试图撕掉“卖货”标签,不想让人觉得它就是一个卖货的二道贩子,所以一直在扩大服务性收入的来源。以佣金、广告、物流收入为代表的服务收入,在京东总营收中的比重,已经从2018年底的10%,变成了现在的13%。

文章插图

京东各季度收入结构变化 制图 / 深燃

拼多多目前的收入结构非常单一,就是在线营销收入和交易佣金。拼多多一贯的策略是讨好用户,通过各种补贴拉新和留住用户,对商家则相对强势。随着入驻拼多多的商家数量越来越多,有限的免费流量越来越少,拼多多从商家赚取的收入也越来越多。三季度,拼多多从商家赚取的在线营销费,从去年同期的67亿元,同比增加92%到129亿元,几乎翻倍。

营收总量之外,更重要的战场,其实是在品类之争。

过去,淘系最强大的是服装、美妆品类,毛利高、周转快,这是当初京东反复进攻而没攻下来的市场。京东牢牢占据了3C电子数码品类,拿下了程序员和直男的市场,客单价高、标品、市场空间够大。拼多多则是从阿里和京东瞧不起的白牌、尾货、农产品等领域切入,拿下的是毛利最低、经营风险最大的品类。

三巨头一直在相互交叉融合,想要打进对方的地盘。拼多多推出百亿补贴,和国美合作,力推苹果手机,都是在向阿里的腹地试探。京东推出京喜,在下沉市场疯狂拉新,加大对日用消费品的资源倾斜,也是想拓展更大市场空间。淘宝则在下沉,试图用低价重新夺回丢失的市场份额。

但无论如何,三巨头的主要收入,还是从商家而来。不论是卖流量,还是卖广告位、资源位、竞价排名等,都需要商家买单。所以在创收方面,除了要服务好用户,如何留住商家,给它们创造更大价值,是三巨头始终得考虑的问题。

赚钱PK:阿里盆满钵满,拼多多扭亏为盈

三季度一个最大的变化是,阿里、京东、拼多多全部都开始赚钱了。

阿里的财务状况一直都很好,过去多年,阿里每个季度都是盈利的,剔除一些干扰因素的财务影响,阿里过去三年每个季度的净利润规模在300亿元左右。

京东也很早就开始盈利了。京东曾因为自建物流,成本太高,一直被贴上亏损的标签,但从2019年一季度开始,京东已经连续七个季度盈利,在Non-GAAP下,京东从2017年开始就连续盈利。

最大的变数是在拼多多。自从上市之日起,拼多多被质疑最多的一点就是,长期亏损的状态能否扭转。2018年一季度至今的连续11个季度里,拼多多有8个季度净亏损是在10亿元以上。

【 拼多多和|“猫狗拼”成绩单:拼多多有点野,京东还很稳,阿里该急了】导致亏损的一个重要原因,是营销和补贴导致营销费用居高不下。

文章插图

拼多多营销费用和收入对比图 制图 / 深燃

从2019年开始,拼多多每个季度的营销费用就没有再低于40亿元。相比之下,营收规模已达千亿量级的京东,今年三季度的营销费用才55亿元,而拼多多是101亿元,几乎是京东的两倍。在过去很长时间里,拼多多每个季度的营销开支,甚至要高于总收入。

但就是在这种情况下,拼多多在今年三季度财报中宣布盈利了,Non-GAAP净利润4.7亿元。当然,按照通用会计准则,拼多多还是亏损的,三季度净亏损7.8亿元。

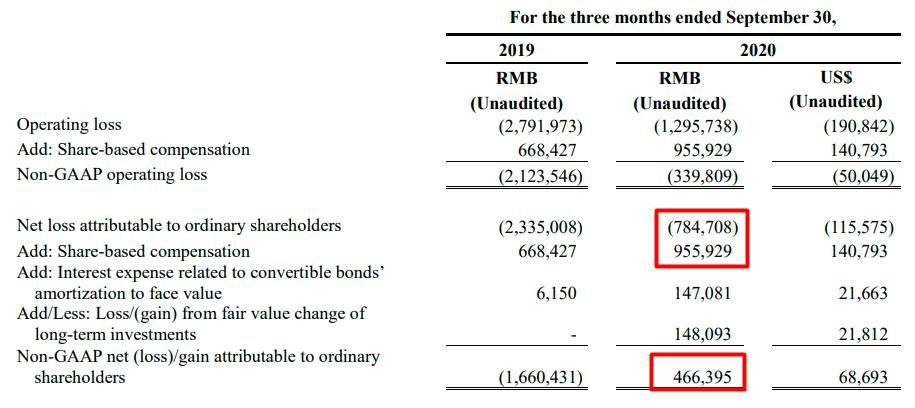

造成这种差异的原因,在于股权激励费用。

公司给员工发工资,尤其是高管和高级别员工,除了现金之外,还会有股票、期权等,以股票、期权等形式发放的薪酬,在财报上就体现为股权激励。股权激励费用不是真金白银的开支,而只是记在财务报表里的一个数字。但是当公司股价上涨,公司估值增加时,会导致员工手里的股权更值钱,对应到公司财报里就是股权激励费用上升。

文章插图

拼多多三季度股权激励费用

Non-GAAP就是将股权激励等没有实际现金流支出的费用加回到GAAP净利润中,得到Non-GAAP净利润。今年三季度,拼多多净亏损7.85亿元,其中股权激励费用9.56亿元,除去这部分没有实际发生的费用,拼多多在财报上盈利了。

稿源:(ZAKER汽车)

【傻大方】网址:http://www.shadafang.com/c/111J2W202020.html

标题:拼多多和|“猫狗拼”成绩单:拼多多有点野,京东还很稳,阿里该急了( 二 )