诞生|5只百亿巨兽诞生,半导体产业彻底变天

文章插图

出品|虎嗅科技组

作者|宇多田

图片|视觉中国

本文为虎嗅科技组对全球芯片行业变局的系列观察文章之一, 本文为系列第一篇——欢迎来到2020年半导体大变革时代。

我们被“困在原地”,近1年之久。

然而,1年前我们或许怎么也不会想到,这种状态给中国大大小小企业带来的“转型思考”,会从1月时的一小撮火苗,衍变为一场烧遍所有产业的数字化大火。

“在疫情下,科技行业其实已经与整体经济脱钩了。特别是半导体产业,仍在蓬勃发展。”

台积电现任董事长刘德音在2020年6月股东大会证明,这场大火消耗“底层燃料”——芯片的速度与胃口,也变得前所未有。

3个月后,台积电第二次上调2020年收入预期。这家全球最大半导体制造厂的主要判断,便来自于大众对5G移动设备和数据中心高性能计算设备的强劲需求。

但另一边,在中美贸易战与经济萧条冲击下,部分服务于汽车、工业等传统制造的半导体巨头却在承受着收益急速缩减的巨大压力。

于是,在这个极为特殊的时间节点上,从来只有“无情”,没有“同情”二字的半导体市场,在2020年迎来了它命中注定的大整合时代。

2020年,在不到5个月的时间里,半导体产业诞生了5笔强强联手的并购案(下图),每一家涉及的半导体公司都赫赫有名,每一笔金额都超过百亿美元,每个合并后的企业都会变成半导体新巨兽。

【 诞生|5只百亿巨兽诞生,半导体产业彻底变天】截至今年11月,全球已经在2020年达成了至少总额为1150亿美元(7603亿人民币)的收购交易。无论是单笔最大数额还是总额,都打破了近20年来保持的半导体产业并购记录。

文章插图

不确定当前,抱团取暖

某种程度上,2020年巨额交易频现的并购潮更像是2015~2016年的一种延续。

根据 IC Insight 的监测数据,2015年全球半导体并购金额高达1033亿美元,而2016年则延续了这一趋势,总交易额超过985亿美元,几乎是2010~2014年的5倍之多(平均年交易额仅有186亿美元)。

业内人士在当时分析,随着全球宏观经济增长减速,半导体行业增长也随之放缓,但研发和资本密集度却在持续增加,竞争也日趋激烈,半导体产业的并购将会是大势所趋。

文章插图

胜科纳米董事长李晓旻曾告诉虎嗅,相比国内,海外半导体市场已高度成熟,特别是模拟芯片市场,甚至胜负已分。因此,每个细分领域都已经逐渐进入到并购整合,寡头垄断的阶段。

2020年模拟芯片市场老二亚诺德与第七名美信的合并,以及SK海力士兼并英特尔存储业务变成仅次于三星的闪存巨头,便有此种意图。

“此前有统计,十年前纳斯达克可以找到过百家半导体公司的名字,到现在只剩下四十家左右。但在上市公司数量减少的同时,行业的整体营收和市值规模却又大大提升了。”

另一方面,通过并购补齐短板,用多元化业务以分散企业经营风险,在英伟达和AMD的这两笔交易上体现得更为明显。

优势长期只定格在AI加速器上的英伟达,可以通过ARM,获得全球80%以上智能手机和成千上万台家用电器的芯片设计授权。

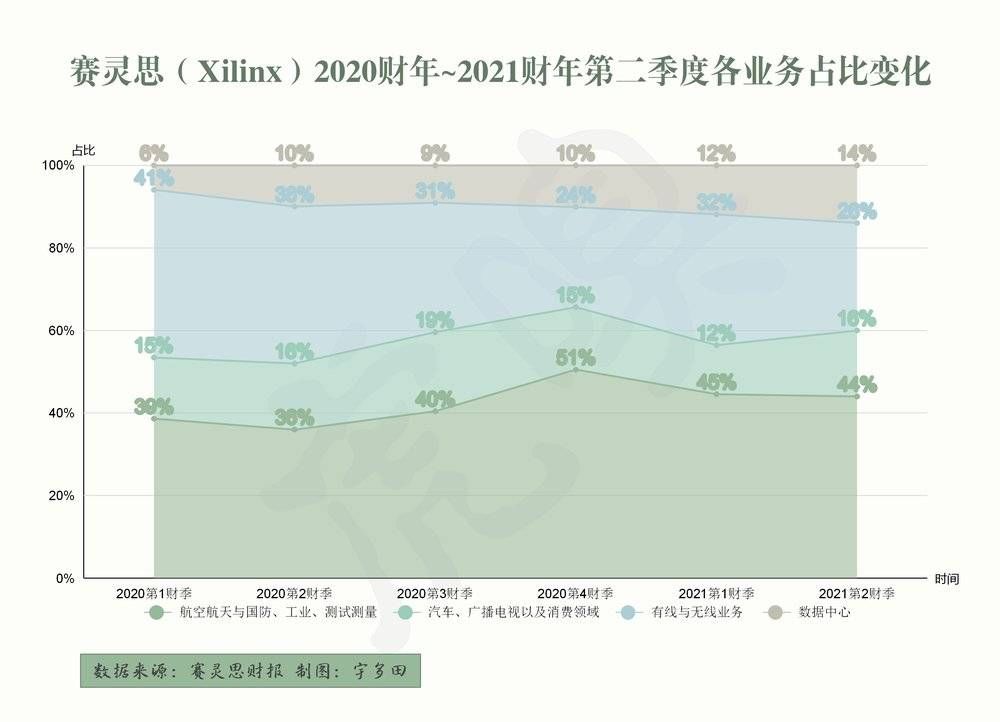

赛灵思的财务数据(下图)告诉我们,来自航空航天、国防、工业以及测绘部门的订单为其贡献了将近一半的收入,有线与无线设备部门的销售额也占比达30%。而AMD在这些市场上的占有率很低,甚至根本不存在。

文章插图

然而,2020年也出现了更多新变数。

首先,美国用半导体供应链作为武器,试图打乱这个高度全球化分工产业,也给半导体产业的未来走势增加了不确定性。

虽然中国半导体综合实力不强,远落在美国、韩国和日本之后,但中国是世界最大的半导体销售市场,买卖的芯片占全球总销量的50%以上。

因此,2019年的“华为禁令”让包括迈威尔、inphi、美光等华为的美国芯片供应商陆续受到打击,纷纷调低了季度收益和销售预期。

其次,正是半导体消费大国的身份,让中国具备了对全球所有大型半导体并购案说“不”的权力。

2018年,高通就因中国的“拒签”放弃了对恩智浦的收购。换句话说,中国的“点头”将是2020年这五笔巨额并购能否走到最后一步的重要一环。

- 痛点|首个OTA智能社区诞生 解决行业四大痛点

- 面屏手机|不是我吹!5000万像素iQOO5只卖3490!友商只能干瞪眼!

- Pro|拼多多iPhone12 Pro百亿补贴,四款苹果手机新品最高直降800元

- 拼多多百|雨果奖得主郝景芳拼多多直播荐书 百亿补贴正品好书低至五折

- 商家|今年双十二 近900万实体商家通过支付宝发券上百亿

- 补贴|直降800元iPhone12全系上线百亿补贴击穿全网最低价

- 华为mate|手机续航排名:iPhone12mini垫底,华为Mate30Pro第七,新王者诞生

- 直降800元iPhone12全系上线百亿补贴击穿全网最低价

- 直降800元 iPhone12全系上线百亿补贴 击穿全网底价

- 9个月净赚超7亿,国内新支付巨头诞生,微信、支付宝始料未及